Олег Дубинский

Физики против юриков на Мосбирже: разбор позиций и выводы на предстоящую неделю.

- 20 сентября 2020, 11:34

- |

в августе открыто 0,5 млн новых брокерских счетов (месячный рекорд),

всего у физических лиц на Мосбирже открыто 6 млн. брокерских счетов.

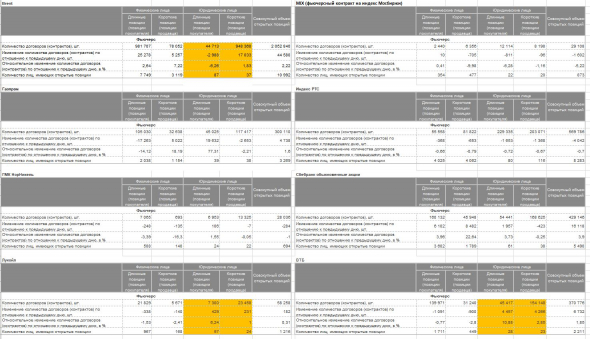

В свободном доступе на Мосбирже —

информация о позициях физических (мелкие игроки) и юридических (крупняк) лиц на фьючерсных рынках.

Если лонги юр. лиц намного больше, чем шорты и они продолжают наращивать лонги, то вероятность роста выше 50%.

Если шорты юр. лиц намного больше, чем лонги и они продолжают наращивать шорты, то вероятность падения выше 50%.

18 сентября юр. лица были в шортах по фьючерсам на основные акции (СберБанк, Газпром, Лукойл, ВТБ, ГМК НорНикель) и

в лонгах по индексу Мосбиржи (mix-12/20).

18 09 2020 юр. лица закрывали позиции перед предстоящими выходными.

ВЫВОД: на рынке неопределенность, в понедельник рынок сможет определиться с трендом на предстоящую неделю.

Подготовил для ВАС слайды.

Зеленым фоном выделяю позиции, в которых вероятность роста выше вероятности падения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Динамика М2 в США и в РФ. расчет доходности портфеля, позиции крупняка: разбираю отчеты СОТ и Мосбиржи.

- 19 сентября 2020, 13:28

- |

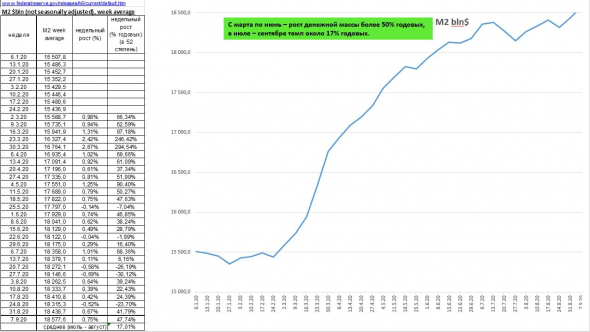

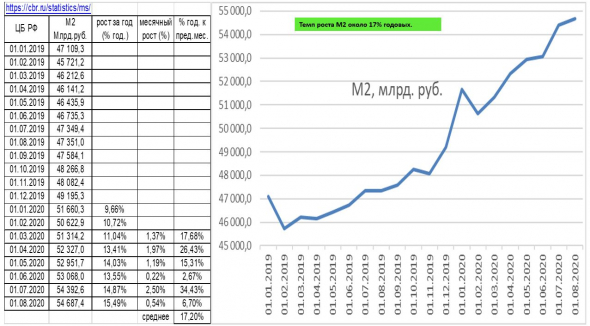

обработал «свежие» цифры по динамике денежной массы М2 с сайтов ФРС и ЦБ РФ,

в последние 2 мес. и в США, и в РФ денежная масса росла темпом 17% годовых.

сделал для Вас 2 слайда.

ФРС:

ЦБ РФ:

( Читать дальше )

ЦБ сегодня сохранил ставку 4,25%

- 18 сентября 2020, 14:00

- |

Темпы роста цен в России в последние месяцы были выше ожидаемых, пояснили в ЦБ. Такая динамика объясняется активным восстановлением спроса после снятия ограничительных мер, связанных с коронавирусом, и ослаблением курса рубля из-за повышения общей волатильности на мировых рынках и усиления геополитических рисков, следует из сообщения регулятора.

ЦБ отметил, что действие краткосрочных проинфляционных факторов усилилось, однако дезинфляционные риски все еще преобладают в среднесрочной перспективе. Ожидается, что после активной стадии восстановление экономической активности населения замедлится, что окажет сдерживающее влияние на темпы роста цен в стране.

Согласно базовому прогнозу Банка России, в этом году инфляция составит 3,7-4,2% в 2020 г., а в следующем — 3,5-4%, после чего будет держаться вблизи целевого значения в 4%. При развитии ситуации в соответсвии с таким прогнозом регулятор будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях, следующее из которых запланировано на 23 октября.

итоги заседания ФРС

- 16 сентября 2020, 21:50

- |

Вашингтон. 16 сентября. ИНТЕРФАКС — Федеральная резервная система (ФРС) сохранила процентную ставку по федеральным кредитным средствам (federal funds rate) в диапазоне от 0% до 0,25% годовых, говорится в коммюнике Федерального комитета по операциям на открытом рынке (FOMC) по итогам заседания, прошедшего 15-16 сентября.

Решение FOMC совпало с прогнозами экономистов и участников рынка.

Опубликованный по итогам заседания точечный график прогнозов (dot plot) — диаграмма, отражающая индивидуальные ожидания членов FOMC в отношении процентных ставок, — показывает, что большинство руководителей ФРС ожидают сохранения базовой процентной ставки в текущем диапазоне (0-0,25%) — в среднем на уровне 0,1% — до конца 2023 года.

Все 17 членов FOMC ожидают сохранения ставки на прежнем уровне в 2020-2021 годах. Один из членов FOMC прогнозирует повышение ставки в 2022 году, четверо — в 2023 году.

Медианный прогноз членов FOMC предполагает сохранение ставки в текущем диапазоне до конца 2023 года и ее повышение до 2,5% в долгосрочной перспективе.

Федрезерв готов использовать все имеющиеся в его распоряжении инструменты, чтобы поддержать экономику США в это сложное время, содействуя движению к целям максимальной занятости и ценовой стабильности, отмечается в заявлении ФРС по итогам заседания.

«Вспышка коронавируса вызывает огромные человеческие и экономические трудности в Соединенных Штатах и во всем мире», — говорится в заявлении FOMC.

В документе отмечается, что экономическая активность в США, а также занятость, ускорили рост в последние месяцы, однако по-прежнему остаются ниже уровней начала текущего года.

«Ослабление спроса и существенно более низкие цены на нефть сдерживают потребительскую инфляцию. В целом финансовые условия улучшились в последние месяцы, что частично обусловлено действиями ФРС по поддержке экономики и потока кредитов американским домохозяйствам и бизнесу», — говорится в документе.

Дальнейшая траектория движения экономики будет в значительной мере зависеть от развития эпидемиологической ситуации в США, отмечают в FOMC. Продолжающийся эпидемиологический кризис продолжит оказывать давление на экономическую активность, занятость и темпы инфляции в США в краткосрочной перспективе и несет в себе серьезные риски для экономики в среднесрочной перспективе, говорится в документе.

( Читать дальше )

размещение ОФЗ 16 09 2020

- 16 сентября 2020, 21:47

- |

МОСКВА, 16 сен — ПРАЙМ. Минфин России на аукционах в среду разместил облигации федерального займа (ОФЗ) трех выпусков совокупно на 164 миллиарда рублей, приблизившись к выполнению квартального плана привлечения в 1 триллион рублей, свидетельствуют данные министерства.

На первом аукционе Минфин разместил ОФЗ с переменным купонным доходом серии 29014 с погашением в марте 2026 года на весь лимит в 115,218 миллиарда рублей. Цена отсечения составила 97,522% от номинала, средневзвешенная цена — 97,6283% от номинала. Спрос составил 183,861 миллиарда рублей, Минфин удовлетворил в ходе аукциона 89 заявок.

На втором аукционе министерство разместило ОФЗ с постоянным купонным доходом серии 26232 с погашением в октябре 2027 года на 23,254 миллиарда рублей. Цена отсечения составила 101,1% от номинала, средневзвешенная цена — 101,1415% от номинала. Средневзвешенная доходность составила 5,88% годовых, доходность по цене отсечения – 5,89% годовых. Спрос — 47,651 миллиарда рублей, Минфин удовлетворил в ходе аукциона 23 заявки.

( Читать дальше )

реальная динамика промпроизводства РФ

- 16 сентября 2020, 08:15

- |

По данным Минэкономразвития, спад промышленного производства в РФ

— в июле минус 8,0% к июлю 2019г.,

— в августе минус 7,2% к августу 2019г.

Обратите внимание: как всегда, в попугаях длиннее.

Весь мир считает в USD.

За год рубль ослаб около 20%.

Т.е. в июле — августе 2020г. падение пром. производства к июлю — августу 2019г. более 25% в USD.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую.

Мнение о рынках и стиле торговли еженедельно рассказываю на канале

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

СЕГОДНЯ Минфин (16 сент.) размещает 3 выпуска ОФЗ

- 16 сентября 2020, 06:19

- |

15.09.2020 \ НОВОСТИ ФИНАНСОВОГО СЕКТОРА

Минфин России планирует 16 сентября 2020 года провести аукционы по размещению облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29014RMF в объеме остатков, доступных для размещения в указанном выпуске — 115 млрд. 217,952 млн. рублей по номинальной стоимости, облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26232RMFS в объеме остатков, доступных для размещения в указанном выпуске — 43 млрд. 114,625 млн. рублей по номинальной стоимости и облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска № 52003RMFS в объеме остатков, доступных для размещения в указанном выпуске, говорится в информационном сообщении ведомства.

Дата погашения ОФЗ выпуска 29014 — 25 марта 2026 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Дата погашения ОФЗ выпуска 26232 — 6 октября 2027 года. Ставка полугодового купона на весь срок обращения бумаг составляет 6,00% годовых.

( Читать дальше )

На фьючерсах ФОРТС физики сегодня обыграли юриков

- 15 сентября 2020, 21:01

- |

сегодня физики обыграли юриков:

сделал для ВАС слайд позиций, которые были на открытии 15 09 2020г.

По Brent, Газпрому, ГМК НорНикель, Лукойл, Сбербанк, ВТБ юрики были в шортах.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую.

Мнение о рынках и стиле торговли еженедельно рассказываю на канале

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

суверенные рейтинги,Беларусь,S&P, портфель

- 14 сентября 2020, 21:14

- |

ЗА АВГУСТ БЕЛАРУСЬ ПОТРАТИЛА 1,5 МЛРД ВАЛЮТНЫХ РЕЗЕРВОВ (20% всех резервов)!

Как раз на эту сумму РФ даст кредит, часть кредита пойдет на рефинансирование ранее выданных долгов.

(ПЛОХО, ЧТО КРЕДИТЫ — В ЧУЖОЙ ВАЛЮТЕ, А НЕ В РУБЛЯХ).

2. Изменения рейтингов от S&P.

• Норвегия — рейтинг подтвержден на уровне ААА, прогноз подтвержден “стабильный”

• Португалия — рейтинг подтвержден на уровне ВВВ, прогноз подтвержден “стабильный”

• Иордания — рейтинг подтвержден на уровне В+, прогноз подтвержден “стабильный”

• Мальта — рейтинг подтвержден на уровне А-, прогноз подтвержден “стабильный”

• Люксембург — рейтинг подтвержден на уровне ААА, прогноз подтвержден “стабильный”

• Гана — рейтинг понижен до уровня В-, прогноз подтвержден “стабильный”

• Австрия — рейтинг подтвержден на уровне АА+, прогноз подтвержден “стабильный”

• Белоруссия — рейтинг подтвержден на уровне В, прогноз понижен до “негативного”

( Читать дальше )

Израиль опять ужесточает изоляцию. С 18 сент. запрещается удаляться >500 м от дома (весной он тоже был один из первых)

- 13 сентября 2020, 22:32

- |

Правительство Израиля одобрило сегодня инициативу по ужесточению режима ЧП на всей территории страны, начиная с пятницы 18 сентября в 14-00 дня. Предложение неоднократно обсуждалось на заседании кабмина и вызвало многочисленные споры между членами коалиции.

По данным портала ynet, срок действия чрезвычайного положения в Израиле на начальном этапе составит 21 день.

Нетаниягу уточнил, что режим ЧП может продлиться свыше указанного срока. После этого еще на 14 дней могут быть закрыты все школы и детские сады. Будут закрыты рестораны, кафе (не включая доставку с посыльным), магазины, туристические объекты и т.д. Супермаркеты и аптеки продолжат свою работу.

В государственном секторе экономики предприятия, включая общественный транспорт, продолжат работу в сокращенном режиме в соответствии с требованиями Минздрава («тав а-саголь»).

Гражданам будет запрещено удаляться от дома более, чем на 500 метров. Аэропорт имени Бен-Гуриона продолжит свою работу.

Будут закрыты средние школы и детские сады. Открытыми останутся лишь вспомогательные школы.

ДУМАЮ, ВЫСОКАЯ ВЕРОЯТНОСТЬ, ЧТО ВПЕРЕДИ — МЕДВЕЖИЙ РЫНОК (от 20%) И РОСТ USD.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань