Блог им. Marek |Обзор: НБУ курс 24,5370 гривен за доллар

- 07 февраля 2020, 22:31

- |

- комментировать

- Комментарии ( 0 )

Блог им. Marek |Deutsche Bank рекомендует покупать рубль с целью 60 за доллар

- 31 января 2020, 00:03

- |

Замедление инфляции позволит ЦБ РФ продолжить снижение ключевой ставки, считают эксперты банка

Валютные стратеги Deutsche Bank рекомендовали продавать доллар против рубля, делая ставку на снижение курса USDRUB до 60.00. Замедление инфляции в РФ будет способствовать росту реальной доходности в течение 1 квартала 2020 года, считают эксперты.

По этой причине Банк России имеет возможность снизить ключевую ставку еще в общей сложности на 50 базисных пунктов до 5.75%. При этом российский регулятор может остановить цикл снижения ставки и на уровне 6.00% (текущее значение 6.25%), если новое правительство Михаила Мишустина будет увеличивать бюджетные расходы более быстрыми темпами. В любом случае инфляция в России начнет ускоряться во второй половине 2020 г., отмечают стратеги Deutsche Bank.

( Читать дальше )

Блог им. Marek |Nordea Bank: ЦБ РФ не будет спешить со снижением ключевой ставки, и рубль подорожает

- 30 января 2020, 23:54

- |

30.01.20 13:45

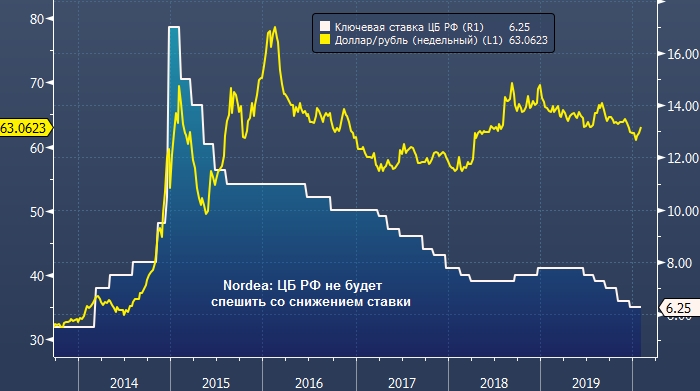

ЦБ РФ не будет спешить со снижением ключевой ставки, и рубль подорожает, прогнозирует Nordea Bank.

Потенциал дальнейшего смягчения денежно-кредитной политики ЦБ РФ ограничен, особенно учитывая перспективы фискального стимулирования (ProFinance.ru: анонсированы Владимиром Путиным 15 января в ходе Послания к Федеральному собранию), пишет аналитик Nordea Bank Татьяна Евдокимова.

По мнению эксперта, Банк России возьмет долгую паузу перед очередным снижением ключевой ставки, чтобы оценить, как его предыдущие стимулирующие действия и ожидаемый рост госрасходов повлияли на инфляцию. В любом случае, ключевая ставка будет снижена не больше, чем на 0.25%.

Nordea с оптимизмом смотрит на перспективы рубля и прогнозирует его небольшой рост в первом квартале и последующую стабилизацию. Ожидается, что российская валюта будет коррелировать с другими валютами развивающегося сегмента, которые могут подорожать на фоне улучшения перспектив мировой экономики.

( Читать дальше )

Блог им. Marek |Standard Chartered поднял планку для рубля на конец года до 60 за доллар с 62 руб

- 22 января 2020, 14:57

- |

22.01.20 13:32

Лучший предсказатель курса рубля повысил прогноз до 60 за доллар США

Таких уровней российская валюта может достичь к концу 2020 года

Standard Chartered повысил прогноз на конец года для российского рубля, сообщили аналитики банка во главе с Джеффом Кендриком из Лондона в записке для клиентов. Джефф Кендрик поднял планку для рубля на конец года до 60 долл. США с 62 в связи с его привлекательными характеристиками кэрри-трейда и наличием наилучших из всех валют развивающихся рынков буферов против внешних негативов (сильный профицит текущего счета — прим. ProFinance.ru).

Примечание: Standard Chartered занял первое место в рейтинге прогнозистов Bloomberg по USD/RUB в 4 квартале 2019 года.

Российская экономика не показывает высоких результатов, но она поддерживается аккомодационной политикой центрального банка и фискальной экспансией; риск санкций США преувеличен. Россия является лидером для банка в секторе высокодоходных валют EM, включая IDR, MYR, BRL и COP. Россия также имеет избыточный вес в портфеле суверенных кредитных моделей банка. Облигации в твердой валюте по-прежнему торгуются с дисконтом к аналогам и должны выиграть от ожидаемого сокращения объема выпуска внешнего долга в этом году.

www.profinance.ru/news/2020/01/22/bw1s-luchshij-predskazatel-kursa-rublya-povysil-prognoz-do-60-za-dollar-ssha.html

Блог им. Marek |Альфа-банк: Рубль может укрепиться до 57-60 за доллар в I полугодии

- 22 января 2020, 12:45

- |

Наталия Орлова

главный экономист Альфа-банка

ЦБ вчера представил статистику по внешнему долгу за 2019 г. Цифры указывают на то, что корпоративный внешний долг, то есть долг компаний и банков, составил $399 млрд на конец года, не изменившись с конца 2018 г. Вместе с тем, следует иметь в виду, что за стабильностью этой цифры в большей степени стоит сильный курс рубля и эффект курсовой переоценки номинированного в рублях внешнего долга.

Что касается изменения чистого внешнего долга, наши предварительные расчеты указывают на его снижение на $10 млрд, главным образом, на фоне продолжающихся погашений банками.

В целом это говорит о сильном замедлении темпов снижения долговой нагрузки на корпоративный сектор в сравнении с 2018 годом, когда она снизилась примерно $30 млрд; чистое погашение за 2019 год в $10 млрд оказалось и самым незначительным с 2014 г. Подобная ситуация отражает смягчение санкционных рисков, и мы считаем этот тренд хорошей новостью для курса рубля, который, по нашим ожиданиям, может укрепиться до 57-60 руб./$ в 1П20.

1prime.ru/experts/20200122/830827770.html

Блог им. Marek |Росбанк поднял на 2,5% прогноз укрепления курса рубля на 2020г

- 17 января 2020, 19:03

- |

Прогноз улучшен в связи с сокращением геополитической премии в рубле

Росбанк повысил прогноз по курсу рубля на первый квартал в связи с улучшением внешнего фона до 61.5 рубля за доллар с 63.0 рубля за доллар, сообщили в сегодняшнем обзоре аналитики банка.

Снижение геополитических рисков и улучшение отношений с Украиной позволили снизить рисковую премию за обладание рублевыми активами. Заключение сделки по итогам первого этапа торговых переговоров между США и Китаем улучшает настроения на развивающихся рынках (ЕМ) и поддерживает цены на нефть.

Банк России снизит процентную ставку в первом полугодии на 50 б.п. до 5.75%. Большая часть года инфляция будет оставаться ниже 3%, а к концу года вырастет до 3.4%, несмотря на объявленный рост соцподдержки. Не исключены послабления в бюджетном правиле на фоне трат ликвидной части ФНБ, что станет новым фактором поддержки для рубля, утверждают в Росбанке.

( Читать дальше )

Блог им. Marek |Citi: интервенции Минфина и ЦБ не ослабят рубль в текущем году

- 14 января 2020, 23:28

- |

14.01.20 21:03

Резкий рост объема покупок инвалюты в январе — временное явление. В текущем году интервенции Минфина будут меньше, чем в прошлом.

Накануне Минфин озвучил объемы покупок иностранной валюты в рамках бюджетного правила на период с 15 января по 6 февраля. Ежедневный объем покупки будет эквивалентен 18,2 млрд руб. Сюда стоит добавить отложенные покупки Банка России в размере 2.8 млрд. В совокупности получается 20 млрд рублей по сравнению с 12.1 млрд в предыдущем месяце. Это не единственная, но одна из главных причин, по которой рубль приостановил свое укрепление и начал демонстрировать признаки слабости.

Регулярные покупки иностранной валюты в 2020 году немного снизятся по сравнению с 2019 годом, что свидетельствует о чрезмерной слабости рубля, вызванной исключительно покупками валюты Минфином, считают в Citigroup. По мнению экономиста банка Ивана Чакарова, резкое увеличение валютных интервенций в текущем месяце — временное явление, обусловленное меньшим количеством рабочих дней в январе и всплеском цен на нефть в качестве реакции на угрозу военного конфликта США и Ирана.

Из расчета стоимости нефти Brent в районе $64 за баррель, в Citi прогнозируют, что весь объем покупок для Минфина по итогам 2020 года составит $42.3 млрд, а с учетом ранее отложенных покупок — $52.7 млрд.

Блог им. Marek |Bank of America: ЕЦБ может развернуть курс политики в 2020г. Ждет роста евро до 1,15

- 13 января 2020, 21:48

- |

Европейский центральный банк может спровоцировать рост евро, если позднее в 2020 году он откажется от ультрамягкой денежно-кредитной политики, считают в Bank of America.

«Мы видим риск того, что позднее в этом году ЕЦБ может неожиданно занять жесткую позицию, и мы в целом считаем, что в остальном баланс рисков в целом смещен в сторону понижения курса доллара США», — говорят аналитики Bank of America.

Они ожидают, что пара евро/доллар к концу 2020 года вырастет до 1,15 против 1,1128 в настоящее время ввиду ослабления доллара, так как смягчение торговой напряженности между США и Китаем приведет к мировой рефляции.

Ожидается, что первая фаза соглашения между США и Китаем будет подписана в среду.

Блог им. Marek |Пара евро/доллар США склонна к росту

- 07 января 2020, 18:18

- |

Ниже приведен ожидаемый торговый диапазон и прогноз для пары евро/доллар США на текущий день. Диапазон рассчитывается с использованием недавних максимумов и минимумов, технического анализа – уровней Фибоначчи, линий тренда и скользящих средних.

узкий диапазон широкий диапазон

1.1180-1.1205 1.1170-1.1215

Пара склонна к росту, пока торгуется выше 1,1180. Ключевая поддержка для пары находится на 1,1180 (реакционном минимуме, достигнутом в понедельник). Пара вернулась к уровням вблизи скользящей средней за 20 дней, которая находится выше скользящей средней за 50 дней. Внутридневные перспективы пары остаются позитивными. Вероятно, она нацелится на уровни 1,1205 и 1,1215. Падение ниже 1,1180 направит пару вниз, к 1,1170.

(Эта статья излагает мнение Trading Central. Она не представляет собой персонализированного инвестиционного совета и не является частью призыва к покупке или продаже).

Блог им. Marek |Пара австралийский доллар/доллар США склонна к снижению

- 07 января 2020, 18:17

- |

Ниже приведен ожидаемый торговый диапазон и прогноз для пары австралийский доллар/доллар США на текущий день. Диапазон рассчитывается с использованием недавних максимумов и минимумов, технического анализа – уровней Фибоначчи, линий тренда и скользящих средних.

узкий диапазон широкий диапазон

0.6925-0.6955 0.6910-0.6975

Пара все еще склонна к снижению. Хотя она продемонстрировала рост, он по-прежнему ограничен скользящей средней за 50 периодов. Хотя нельзя исключать продолжение технического роста, его масштаб, вероятно, будет ограничен ключевым уровнем сопротивления 0,6955. Пока этот уровень не пробит, следует ожидать дальнейшего падения к целевым уровням 0,6925 и 0,6910. Прорыв выше 0,6955 нацелит пару на рост к 0,6975 и 0,6995.

(Эта статья излагает мнение Trading Central. Она не представляет собой персонализированного инвестиционного совета и не является частью призыва к покупке или продаже).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс