Блог им. Marek |ВТБ - Прибыль рсбу 7 мес 2021г: 154,3 млрд руб

- 10 августа 2021, 17:20

- |

Общий долг на 31.12.2018г: 12,073.36 трлн руб/ мсфо 13,237.6 трлн руб

Общий долг на 31.12.2019г: 12,417.42 трлн руб/ мсфо 13,862.8 трлн руб

Общий долг на 31.12.2020г: 14,974.49 трлн руб/ мсфо 16,419.6 трлн руб

Общий долг на 30.06.2021г: 16,619,2 трлн руб/ мсфо 17,655.1 трлн руб

Общий долг на 31.07.2021г: 17,063.8 трлн руб

Прибыль 6 мес 2019г: 112,030 млрд руб/ Прибыль мсфо 76,8 млрд руб

Прибыль 7 мес 2019г: 126,453 млрд руб

Прибыль 2019г: 195,797 млрд руб/ Прибыль мсфо 188,7 млрд руб

+12,5 млрд руб – прибыль от продажи Tele 2

Прибыль 2019г: 208,297 млрд руб/ Прибыль мсфо 201,2 млрд руб

Прибыль 6 мес 2020г: 51,788 млрд руб/ Прибыль мсфо 41,9 млрд руб

Прибыль 7 мес 2020г: 51,800 млрд руб

Прибыль 2020г: 56,104 млрд руб/ Прибыль мсфо 75,3 млрд руб

Прибыль 1 мес 2021г: 14,516 млрд руб

Прибыль 2 мес 2021г: 62,076 млрд руб/ Прибыль мсфо 58,4 млрд руб

Прибыль 1 кв 2021г: 77,246 млрд руб/ Прибыль мсфо 85,1 млрд руб

Прибыль 4 мес 2021г: 86,624 млрд руб/ Прибыль мсфо 114,6 млрд руб

Прибыль 5 мес 2021г: 112,023 млрд руб/ Прибыль мсфо 137,4 млрд руб

Прибыль 6 мес 2021г: 129,535 млрд руб/ Прибыль мсфо 170,6 млрд руб

Прибыль 7 мес 2021г: 154,300 млрд руб

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/?feed=2

- комментировать

- Комментарии ( 0 )

Блог им. Marek |Московский кредитный банк (МКБ) - Прибыль рсбу 6 мес 2021г: 14,284 млрд руб

- 03 августа 2021, 15:27

- |

29 829 709 866 обыкновенных акций

mkb.ru/investor/share-price

Капитализация на 03.08.2021г: 198,666 млрд руб

Общий долг на 31.12.2018г: 2,017.09 трлн руб/ мсфо 1,954.75 трлн руб

Общий долг на 31.12.2019г: 2,263.39 трлн руб/ мсфо 2,213.07 трлн руб

Общий долг на 31.12.2020г: 2,712.96 трлн руб/ мсфо 2,681.97 трлн руб

Общий долг на 31.03.2021г: 2,918.34 трлн руб/ мсфо 2,908.94 трлн руб

Прибыль 2018г: 11,941 млрд руб/ Прибыль мсфо 27,224 млрд руб

Прибыль 1 кв 2019г: 35,450 млрд руб/ Прибыль мсфо 238 млн руб

Прибыль 4 мес 2019г: 31,854 млрд руб

Прибыль 5 мес 2019г: 29,145 млрд руб

Прибыль 6 мес 2019г: 27,955 млрд руб

Прибыль 2019г: 44,681 млрд руб/ Прибыль мсфо 11,957 млрд руб

Прибыль 1 кв 2020г: 8,403 млрд руб/ Прибыль мсфо 5,152 млрд руб

Прибыль 4 мес 2020г: 18,736 млрд руб

Прибыль 5 мес 2020г: 9,902 млрд руб

Прибыль 6 мес 2020г: 9,841 млрд руб

Прибыль 2020г: 32,088 млрд руб/ Прибыль мсфо 30,009 млрд руб

Прибыль 1 мес 2020г: 3,689 млрд руб

Прибыль 2 мес 2021г: 4,036 млрд руб

Прибыль 1 кв 2021г: 6,715 млрд руб/ Прибыль мсфо 8,276 млрд руб

( Читать дальше )

Блог им. Marek |Американские банки на следующей неделе отчитаются об ошеломляющем росте квартальной прибыли

- 08 июля 2021, 20:14

- |

08.07.2021 18:35

(Reuters) — Ввиду того что опасения о связанных с пандемией убытках по ссудам не реализовались, большинство крупных американских банков, как ожидается, на следующей неделе отчитаются об ошеломляющем росте квартальной прибыли даже в условиях резкого падения доходов от торговли, низких процентных ставок и слабого спроса на кредиты.

Среди прочих Bank of America Corp, Citigroup Inc и JPMorgan Chase & Co, три крупнейших банка США, увеличат прибыль во втором квартале более чем в два раза, согласно оценкам аналитиков, опрошенных Refinitiv.

Банк Wells Fargo & Co, четвертый по величине кредитор в США, вернется на положительную территорию после отчета о первом с 2008 года убыточном втором квартале год назад.

Летом 2020 года, когда миллионы американцев столкнулись с денежными трудностями в локдауне, введенном из-за пандемии, первая четверка банков США заложила в общей сложности $33 миллиарда на покрытие ожидавшихся невыплат по кредитам.

( Читать дальше )

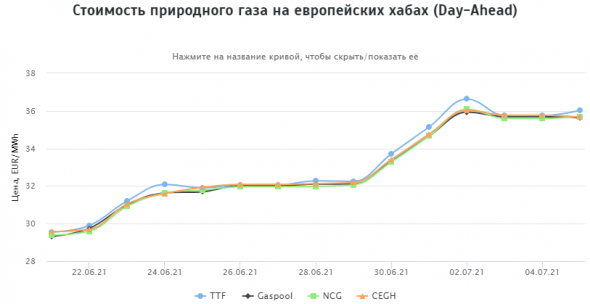

Блог им. Marek |Стоимость природного газа на европейских хабах 08.07.2021г: $406,32 за 1000 м3

- 08 июля 2021, 13:44

- |

Нидерланды – хаб TTF: €32,58 MWh = $407,42 за 1000 м3

Германия – хаб Gaspool: €32,46 MWh = $405,92 за 1000 м3

Германия – хаб NCG: €32,50 MWh = $406,42 за 1000 м3

Австрия – хаб CEGH: €32,43 MWh = $405,55 за 1000 м3

Блог им. Marek |Сбербанк - Прибыль рсбу 6 мес 2021г: 594,844 млрд руб

- 07 июля 2021, 16:31

- |

Сбербанк – рсбу / мсфо

Достаточность Базового Капитала 1-го уровня

2020г: 11,24% / мсфо 13,83%

1 мес 2021г: 11,10%

2 мес 2021г: 11,20%

3 мес 2021г: 13,30% / мсфо 14,30%

4 мес 2021г: 13,60%

5 мес 2021г: 11,94%

6 мес 2021г: 12,00%

Общий долг на 31.12.2018г: 23,099.63 трлн руб/ мсфо 27,341.7 трлн руб

Общий долг на 31.12.2019г: 23,179.27 трлн руб/ мсфо 25,473.0 трлн руб

Общий долг на 31.12.2020г: 28,255.02 трлн руб/ мсфо 30,969.5 трлн руб

Общий долг на 31.03.2021г: 29,396.58 трлн руб/ мсфо 32,239.2 трлн руб

Прибыль 6 мес 2018г: 397,783 млрд руб/ Прибыль сфо 427,4 млрд руб

Прибыль 2018г: 782,182 млрд руб/ Прибыль мсфо 831,7 млрд руб

Прибыль 6 мес 2019г: 444,160 млрд руб/ Прибыль мсфо 476,9 млрд руб

Прибыль 2019г: 856,245 млрд руб/ Прибыль мсфо 845,0 млрд руб

Прибыль 6 мес 2020г: 337,530 млрд руб/ Прибыль мсфо 287,2 млрд руб

Прибыль 2020г: 709,892 млрд руб/ Прибыль мсфо 760,3 млрд руб

Прибыль 1 мес 2021г: 86,678 млрд руб

Прибыль 2 мес 2021г: 179,250 млрд руб

( Читать дальше )

Блог им. Marek |ВТБ - Прибыль рсбу 6 мес 2021г: 129,5 млрд руб

- 07 июля 2021, 15:40

- |

ВТБ – рсбу/ мсфо

Достаточность Базового Капитала 1-го уровня

2019г: 9,05% / мсфо 8,9%

2020г: 8,58% / мсфо 8,8%

1 кв 2021г: 8,66/ мсфо 8,7%

5 мес 2021г: 8,30%

6 мес 2021г: 8,18%

www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy/?feed=2

Общий долг на 31.12.2018г: 12,073.36 трлн руб/ мсфо 13,237.6 трлн руб

Общий долг на 31.12.2019г: 12,417.42 трлн руб/ мсфо 13,862.8 трлн руб

Общий долг на 31.12.2020г: 14,974.49 трлн руб/ мсфо 16,419.6 трлн руб

Общий долг на 31.05.2021г: 16,382.0 трлн руб/ мсфо 17,594.4 трлн руб

Общий долг на 30.06.2021г: 16,619,2 трлн руб

Прибыль 6 мес 2019г: 112,030 млрд руб/ Прибыль мсфо 76,8 млрд руб

Прибыль 2019г: 195,797 млрд руб/ Прибыль мсфо 188,7 млрд руб

+12,5 млрд руб – прибыль от продажи Tele 2

Прибыль 2019г: 208,297 млрд руб/ Прибыль мсфо 201,2 млрд руб

Прибыль 6 мес 2020г: 51,800 млрд руб/ Прибыль мсфо 41,9 млрд руб

Прибыль 2020г: 56,104 млрд руб/ Прибыль мсфо 75,3 млрд руб

Прибыль 1 мес 2021г: 14,516 млрд руб

( Читать дальше )

Блог им. Marek |Газпром - Через 5 рабочих дней закрытие див.реестра. Текущая чистая див доходность 3,69%

- 06 июля 2021, 17:41

- |

Блог им. Marek |Акции такси Didi упали на 25% и торгуются ниже цены размещения на IPO

- 06 июля 2021, 17:07

- |

6 июля 2021 г., 16:42 GMT+3

- Акции упали на 25%, снизив стоимость на 22 миллиарда долларов.

- Акции Full Truck Alliance, Kanzhun также падают из-за движения Китая

Акции Didi Global Inc. резко упали во вторник утром после того, как регулирующие органы Китая приказали удалить платформу компании из магазинов приложений через несколько дней после того, как она привлекла 4,4 миллиарда долларов в ходе второго по величине первичного публичного размещения акций китайской фирмы в США.

Американские депозитарные акции базирующегося в Пекине гиганта по доставке пассажиров упали на 25% до 11,58 долларов, обесценив около 22 миллиардов долларов рыночной стоимости и опустив стоимость акций ниже его

( Читать дальше )

Блог им. Marek |Robinhood Markets, Inc. - Отчетность и Проспект регистрации ценных бумаг по форме S1, для SEC

- 05 июля 2021, 12:25

- |

Robinhood Markets, Inc. — американский онлайн брокер.

Был основан в 2013 году. Штаб-квартира находится в Менло Парк, штат Калифорния, США. По состоянию на декабрь 2020 года в компании работало 1281 человек.

Robinhood Markets, Inc.

Наш уставный капитал будет состоять из 28 910 000 000 акций, из которых:

• 21 000 000 000 обыкновенные акции класса А номиналом $0,0001;

• 700 000 000 обыкновенные акции класса B с номиналом $0,0001;

• 7 000 000 000 обыкновенные акции класса C с номиналом $0,0001;

• 210 000 000 привилегированные акции номиналом $0,0001.

www.sec.gov/Archives/edgar/data/0001783879/000162828021013318/robinhoods-1.htm#ib5a32e8afc3b422193a2f2891a49e0c9_900 стр.244

Общий долг на 31.12.2019г: $3,129 млрд

Общий долг на 31.12.2020г: $8,864 млрд

Общий долг на 31.03.2021г: $14,410 млрд

Выручка 2019г: $277,53 млн

( Читать дальше )

Блог им. Marek |Стоимость природного газа на европейских хабах 05.07.2021г: $448,82 за 1000 м3

- 05 июля 2021, 12:20

- |

Нидерланды – хаб TTF: €36,03 MWh = $452,24 за 1000 м3

Германия – хаб Gaspool: €35,63 MWh = $447,22 за 1000 м3

Германия – хаб NCG: €35,69 MWh = $447,97 за 1000 м3

Австрия – хаб CEGH: €35,68 MWh = $447,85 за 1000 м3

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс