Комментарии пользователя Lint

Моя позиция это указать вам на то что вы пишите в каждом посте фееричесую тупость, и вместе того чтобы подумать, вы продолжаете этим заниматься. Ваше право, мы живем в свободной стране.

Возьмите ваш пост про РОЕ 25, и покажите не мне, но какому нибудь человеку с фин образованием.

ПС Да я действительно плохо знаю русский, и это окей. Я не уверен что у вас так же отсутствую недостатки, может быть вы корейский не знаете, я бы не стал вас за это булить. Считаю свой русский хорошим. Спускаться до прямых оскорблений человека это уже не норм.

Почему банк растет, все понимают кроме вас. Вас 10 раз разжевали, а вы упортно лезете в теории заговора, прошу вас не тратте мое время. Удачи вам конечно с таким пониманием мира инвестиций.

Я понял почему вас называют недалеким и хамом. Простите но перейду уже на грубости, у вас такая каша в голове что вам надо сходить к доктору, как у вас капитал живет без рое, это метрики СВЯЗАННЫЕ. У вас в примере банк на капитал 10 делает РОЕ 25, а на капитал 100 он тоже будет сразу получать РОЕ 25?

Сейчас будет грубо, но кто то вас должен проучить — как получается рое? Банк берет активы в плече, и работает с некоторой маржой. Так как плече большое то и получается некая рентабельность бизнеса. Достаточность 10% это плече 1 к 10. 20 это 1 к 5. Что такое плече? Это функция от ваших активов.

Если у банка капитал был 10, а стал 100, то плече было 50, а стало 500. Где он найдет такой фантастический размер кредитов чтобы раздать с той же рентабельностью для себя, где он возьмет 500 уе пассивов чтобы свести баланс....

Вы написали такой плохой и ужасный пример, что вас не стыдно застыдить всем селом. Не пишите такую тупость, сойдете за умного.

У инвестора есть 2 инструмента, интерполяция и экстраполяция. Вам нужно интерполировать предыдущие результаты компании через призму их стратегии и экстраполировать на Н лет вперед. Все, метрики банка очень бодро росли, если я даже на смартлабе открою отчет там все прет, я не знаю кто вам кидает дезинформацию, но вы явно не тот отчет смотрите.

Как ваши волшебные ОНИ смогут продать кому то БСП за 1350 — 1800 рублей за акцию… Я не понимаю, я сижу и в шоке, как будто ты общяешься со школьником который не знает что такое рыночные отношения.

Я уже впадают в хихоз с вашей математики и познаний в отчетности банков. Рое сбер держит 13%, сильно сказано.

«Выгодно старым акционерам? Очень. » Вы можете хотя-бы сами себе обьяснить где тут выгода?) В чем она? В отвратительной отчетности банка после повышения капитала в 2 раза? Потеря метрик и того что банк перестанет платить дивиденды?)

Выкинте 22 год и забудте про его, без него банк растет КРАТНО. Рос и продолжает рости дальше. Вы можете хоть шортить, но пожалуйста не вкидывайте миллионы тон дезионформации людям. Давайте по фактам, разберите отчетность банка с 2016 до 2025 и покажите где у него упала ЧП. А потом вбрасывайте.

Я не понимаю, что значит уронить цену, запампить, допку за 3-4 капитала. Чо это такое, и зачем?

Вы фундаментально не понимаете зачем банку капитал, ЧЕМ больше капиатала тем хуже финансовые показатели банка, РОЕ если капитал сейчас вырсстет в 2 раза, упадет в 2 раза) Пам пам пам. Капитал банку нужен когда есть куда его пристроить, кредитный бум, М&A. Либо если его не хватает. Зачем банку, у которого и так РОЕ слишком низкий изза огромного избытка капитала которого хватит на выкуп всего фрифлоата акций допка? Зачем?

John Wayne, Ну я вам про трактор, а вы мне про помидоры. Первопричина всего это стратегия. У каждой компании она есть, ваша задача как инвестора прочесть, и проверять получается или нет. Каждый банк в РФ имеет уникальную стратегию, к примеру стратегия совкомбанка с моей точки зрения крайне опасная.

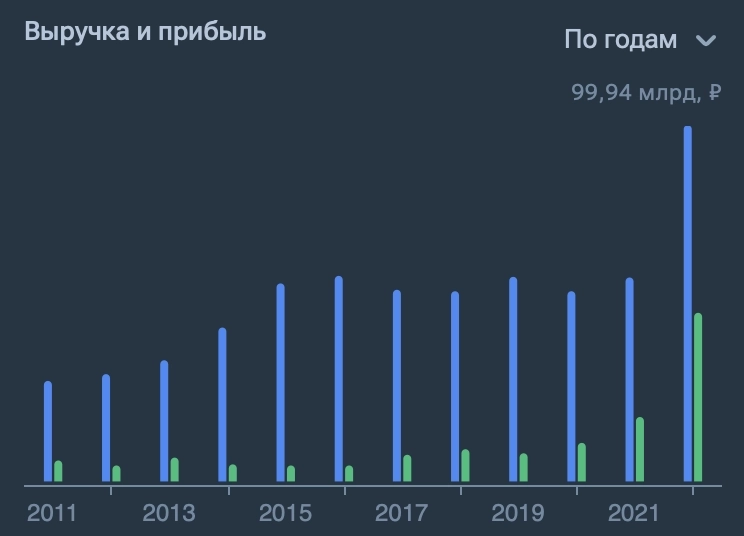

Вот вам картинка по прибыли БСП по годам, от 2016-2017 в 2019-2021 ЧП выросла почти в 3 раза!!! При неизменной уровне выручки, та самая оптимизация бизнеса и новая стратегия про которую я вам говорю. 47 они бы спокойно заработа ли в 2027, но вот так сложилось что в 2022 году можно было нахалявить денег на трейдинге обмены валюты и тд. Если вы думаете что это была какая то особенность работы БСП то глянте на балансы других банков, все есть на сайте ЦБ, вы удивитесь что большая часть банков получила неожиданную и приятную прибавку к капиталу. Почему — без понятия, меня это не интересует. Меня интересует что капитала уже 201 миллиард, на 3 года раньше чем я планировал и бак планировал. Такой огромный капитал в руках людей которые умеют им управлять (смотрим на картинку 2016-2020) это благо. 2022 год вооообще тут не причем.

John Wayne, у сбера так же много дешевого фондирования в виде разных госструктур. Но там процент в целом поменьше, 30 вроде. 50 как БСП они в силу масштаба их бизнеса найти не смогут.

У вас очень странное представление понятия дешевого пассива. Это не деньги физ лиц. Есть условно школы, больницы, метро, автобусные депо. Чем больше у тебя таких вот хороших связей и завязок, тем больше у тебя «халявы» в виде счетов до востребования. Уникальный кейз тут в том, что БСП работает в 1 регионе, и вместо распыления старается дружить там со всеми, от карт петербужца, до зарплатных проектов крупнейших фирм северо-запада.

Нет разницы, где держать деньги под 1%, в сбере или бсп. Разница в том что БСП там был уже очень давно, и его в регионе любят.

John Wayne, Большинство людей которых я знаю покупали БСП еще в 2018-2019. У банка были огромные проблемы с кучей около криминальных кредитов, предыдущий менеджмент очень наследил. В 2018 году банк избрал новую стратегию, в основе ее тесное сотрудничество в гос сектором и существенное число счетов до востребования (бесплатных денег). Активы же они решили нарашивать преимущественно у юрлиц. Дела шли медленно, но в момент когда накопилось существенное число пассивов до востребования маржа пошла вверх, в следствии чего банк смог себе позволить демпинговать другие кредитные огранизации. К примеру условный сбер вам может дать кредитную линию на 18%, БСП даст 16. Потому что даже так маржа будет выше чем у сбера. Тем самым банк выбирает наилучших кредиторов, отсюда такие косты меньше 1% что в 2 раза лучше сбера.

Это все много раз обговаривалось на старых созвонах когда банки их устраивал. Так же осенью собирали институцианалов где подробно рассказывали этот уникальный кейс, и вас видимо не приглашали. Банк тесно вплетен в структуру северо-запада, регион сам по себе не бедный, поэтому повторить такой финт ушами с пассивами в масштабе других банков наверное не очень возможно, это уже мое мнение.

Как итого в 2019 году лично я уже видел что у банка очень существенно изменились метрики бизнеса и менеджмент там достойный. Я думал что ближе к капиталу банк будет торговаться в 26-27 годах, и цена будет 300-400. События 22 года слегка ускорили все это, так как огромный мешок денег который упал на банк фактически обнулил все проблемные кредиты и прошлое банка. Теперь у них 201 миллиард капитал (до вычета полугодового дива), огромное число наличности которое они крутят на межбанке под РУОНИю и как следствие какой то непомеррный норматив достаточноти капитала, который по стратегии же самого банка рано или поздно через дивиденды или байбек будет распределен между акционерами.

Эта все тиарада была на тему вашего замечания про грааль, да нашли. Рекомендую позвонить в сам банк, в отдел по работе с инвесторами вам все покажут, все отчеты и презентации предыдущих лет с расшифровками дадут.

На тему допки же, вы не очень понимаете зачем фин организации делать доп эмиссию, 99% людей не понимают что банки это крайне особенный бизнес, который живет по своим законам и своим требования от ЦБ. Допка для банка, это наверное в 99% случаев спосоп привлечь капитал, так как при активном росте или экспании он падает. Совкомбанк вам не даст соврать. Банку с достаточностью 22%, который не является системно значимым для начала неплохо бы потерять процентов 16 этой самой достаточности, тогда да, будет допка.

R T, Меня один умный человек когда то научил, что стоимость актива в моменте ни как не связанна с его фундаменталом. На хорошем отчете могут лить, потому что ждали лучше, потому что кто то захотел перенести убытки в налог, и тд и тп. Важен долгосрочный момент, в среднесрок хоть как то можно дуамть про стоимость, в краткосрок особенно в неликвиде ну обьективно тяжело. Если бьизнес генерирует прибыль, то всю на пальцах просто, когда капитала банка будет 230, тор от текущих его стоимость будет опять близка к 0.5 по капиталу, что уже как то слегка дешео. То есть к примеру я как инвестор если и захочу продавать, то подумаю а какая реальная стоимость актива будет условно на конец 25. Потеряет ли банк капитал? Может быть и такое, а вот вероятность того что он заработает мне кажется при прочих равных сильно выше. То есть зачем продавать актив за пол цены по ценам 25 года ума не приложу. А еще есть куча инструметов липа ЛДВ и тд, которыми рынок в упор не желает пользоваться)

Я многократно всем рассказываю про простой пример, когда человек продает на авито условно телефон за 100 тысяч, то торговаться он будет до последнего ради каждой тысячи, то есть за каждый процент. А вот продавать к примеру акции миллионов на 10-20-30 люди могут прям в стакан, давая скидку 30-40-50% от стоимости актива. Это ни что иное как неэффективность рынка, хорошо что она есть, ведь люди которые умеют просто считать, или интересуются инвестициями всегда могут отлично заработать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал