Блог им. Krojter |«Sell in may»? 10 графиков, которые игнорируют быки

- 25 апреля 2017, 06:50

- |

Wall Street демонстрирует еще один позитивный год. После выборов во Франции оптимизм инвесторов взлетел на новые высоты.

Участники рынка уверены в осторожной политике ФРС, восстановлении корпоративных прибылей и постепенной реализации экономических посылов Дональда Трампа.

Однако не все так просто. Достаточно посмотреть на несколько графиков, чтобы понять, что поводов для коррекции в фондовых активах предостаточно.

• Индекс макросюрпризов от Citigroup

Показатель демонстрирует, насколько фактические данные отличаются от консенсус-оценок аналитиков. В начале 2017 года Citi Economic Surprise Index взлетел до 3-летнего максимума. Однако за последнюю неделю индекс резко обвалился на фоне слабых данных по рынку труда, инфляции, строительству новостроек и автопродажам.

Источник: Zerohedge

• Прогноз ФРБ Атланты

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Блог им. Krojter |Тревожный паттерн, или что показывает транспортный индекс Доу

- 11 апреля 2017, 06:57

- |

В техническом анализе широкую популярность получила Теория Доу. Об этом виде анализа американского рынка акций мы уже неоднократно рассказывали.

Один из элементов анализа теории Доу – это то, что транспортный и промышленный фондовые индексы должны подтверждать друг друга. Классика жанра – анализ соотношения Dow Jones Transportation Average (DJTA) и Dow Jones Industrial Average (DJIA).

Что такое Dow Transportation?

Это, пожалуй, наиболее старый американский индекс. Был создан Чарльзом Доу в 1884 году. Тогда индекс состоял из акций 9 железных дорог и 2 других компаний. Примечательно, что наиболее известный Dow Jones Industrial Average появился чуть позже – в 1896 году. В том же году формально дебютировала Dow Jones Railroad Average.

В то время железные дороги были ключевым драйвером американской экономики. Очевидно, что любой проданный товар необходимо было доставить. Зачастую – посредством железных дорог. Более того, производству предшествовали поставки грузов. Именно поэтому всплеск железнодорожной активности частенько предвещал наращивание производства.

( Читать дальше )

Блог им. Krojter |Позиции американских трейдеров наводят на мрачные мысли

- 02 сентября 2016, 04:14

- |

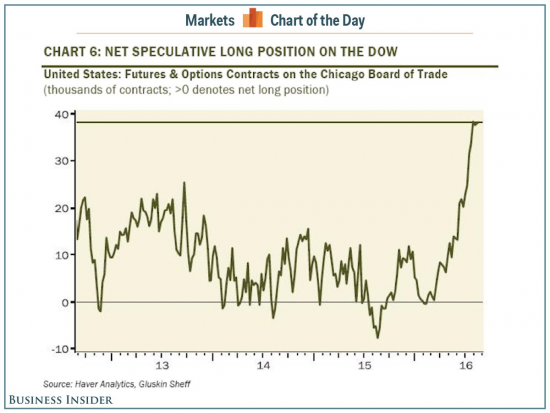

Спекулянты ставят на то, что индекс Dow Jones продолжит ралли. На первый взгляд, это внушает оптимизм. Однако не все так просто.

Известный экономист Дэвид Розенберг из Gluskin Sheff отметил, что число спекулятивных лонгов по фьючерсам на DJIA на CBOT достигло рекордного уровня – свыше 38 тыс.

Добавим к этому аналогичный показатель для S&P 500, находящийся на трехлетнем максимуме, и складывается интересная картина. Если придерживаться принципа «от противного», то чрезмерный оптимизм инвесторов является поводом для беспокойства.

Помимо этого Розенберг отметил, что, по данным Американской ассоциации индивидуальных инвесторов, менее 30% розничных инвесторов оценивают себя в качестве медведей. Внимание заслуживает и сравнительная стоимость фондового рынка США. Мультипликатор P/E достиг 20,5 и 18,5 с учетом прибыли за 2016 год. Еще не пузырь, но близко к стандартному отклонению от средней, указывает Розенберг.

В последние шесть недель фондовый рынок США затих. Тем не менее, согласно некоторым индикаторам, вероятность просадки возрастает.

БКС Экспресс

Блог им. Krojter |Четверть S&P 500 и треть Dow Jones находятся на медвежьей территории

- 21 августа 2015, 13:39

- |

Вчерашний день прошел на крайне негативной ноте для фондового рынка США. В итоге, индекс S&P 500 потерял 2,11%. Падение стало максимальным за 18 месяцев.

Однако еще более интересной представляется среднесрочная статистика в разрезе отдельных эмитентов. По итогам прошлой торговой сессии примерно каждая четвертая компонента S&P 500 находится в медвежьем рынке, то есть снизилась на 20% и более от 52-недельного максимума. По данным аналитической организации FactSet, 133 составляющих индекса находятся в медвежьем тренде.

Довольно естественно, что лидерах среднесрочного падения оказались сырьевые бумаги Freeport-McMoran, Chesapeake Energy и Consol Energy, потерявшие более 70%.

График акций Freeport-McMoran за два года

Акции кофейной компании Keurig Green Mountain, чипмейкера Micron Technology, оператора казино Wynn Resorts от 52-недельного максимума сократились как минимум на 50%. Внимания заслуживают акции автомобильного гиганта General Motors, агроконцерна Monsanto, химической корпорации Dow Chemical, упавшие на 20% и более.

Ситуация в рамках Dow Jones еще более примечательна – около трети компонент находятся в медвежьей зоне. Явными аутсайдерами является нефтегазовая Chevron, химическая компания DuPont и производитель тяжелой техники Caterpillar.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс