Блог им. Kot_Begemot |Ухмылка неопределенности для трендовых стратегий

- 25 сентября 2021, 10:49

- |

Сегодня все будет просто — мы будем строить идеальную торговую систему. При этом наша система будет трендовой, с характерным временем удержания позиции или, иначе говоря, горизонтом прогноза.

Сейчас мы ещё не научились ничего предсказывать, и не знаем ничего о том что там происходит на рынках — работают там тренды, контр.тренды, или фундаментальный анализ. Поэтому заменим наше настоящее незнание идеальной моделью, заглядывающей в будущее на определенный горизонт и, соответственно, обладающей идеальной предсказательной силой.

Дадим нашей модели 5 лет истории золота, таймфрейма м15 и попросим ее показать нам мастер класс:

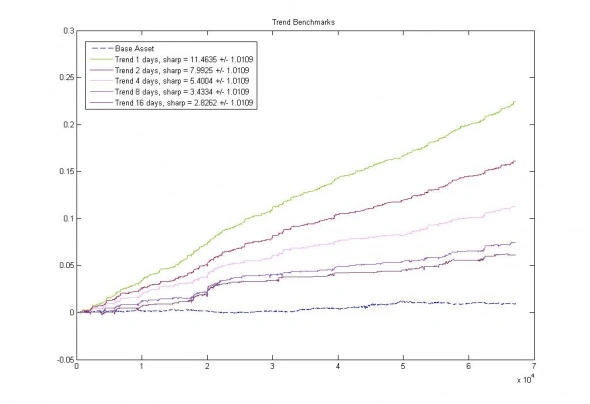

Рис 1. Базовый актив (Золото) и результаты сверх идеальных ценовых торговых систем в зависимости от времени удержания позиции, учитывая издержки

Видно, что даже сверх идеальная модель теряет предсказательную силу с ростом горизонта прогноза приблизительно пропорционально корню из времени. К тому же, в этом модельном эксперименте мы все таки немного смухлевали, предположив, что наша идеальная модель видит априорно неточное будущее идеально точно. На самом деле, если будущее туманно, то и его ясновидение может быть исключительно туманным. А когда одна неопределенность (видение) описывает другую неопределенность (будущее), как известно, возникает улыбка неопределенности)))

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. Kot_Begemot |Критическая масса и критическое значение - большой эмпирический тест

- 29 мая 2021, 11:15

- |

Ранее, и в ходе дискуссий, мы получили три статистических оценки для качества аппроксимации данных длинной L (коэффициент Шарпа) со стороны случайных наборов коррелированных признаков (Features) размерностью N и корреляционной матрицей C.

Для случайного признака :

Для лучшего признака из набора :

( Читать дальше )

Блог им. Kot_Begemot |Критическая масса и критическое значение аналогичных стратегий

- 26 мая 2021, 04:03

- |

В первой части мы анализировали критический порог статистической значимости для сложных композитных систем на примере модели AR. В этот раз мы попытаемся быть чуть ближе к делу и проведем тесты для набора трендовых систем на базе Simple Moving Average. В качестве примера возьмем самый ликвидный фьючерс — белый шум, для которого заранее известно, что он абсолютно «не торгуемый» и попытаемся всё же что-нибудь под него подобрать из соображений трендовости «больших денег» и саморефлексии участников торгов.

Сгенерируем набор из 10 стратегий с периодом 10*i, i=1,2,...10.

Nstr=10;

x=randn(10000,1);

y=[x(2:end);0];

M=zeros(10000,Nstr);

for i=1:Nstr;

M(:,i)=tsmovavg(x,'s',10*i,1);

end;

M(1:Nstr*10,:)=0; R=M.*y; И оценим порог 70% статистической значимости коэффициента шарпа стратегии без учета размерности набора стратегий:

( Читать дальше )

Блог им. Kot_Begemot |Критическая масса и критическое значение

- 24 мая 2021, 00:23

- |

Проведем небольшой тест — возьмем один случайный фьючерс, приращения которого представлены временным рядом случайных чисел, и набор случайных стратегий, представленный множеством N временных рядов случайных чисел (он же матрица признаков, фичей, пространство предикторов и т.д.) и попытаемся найти из этого большого набора тот признак, который будет лучше всего говорить нам когда покупать фьючерс, а когда продавать. Что это будет, мультипликатор P/E, фаза луны или MACD — не важно, главное чтобы на выходе получилась «идея» или, как ещё говорят, «грааль».

Хорошо известно, что случайная стратегия примененная к случайному инструменту даст случайное эквити, которое будет иметь гауссову плотность распределения коэффициента шарпа с математическим ожиданием 0 и среднеквадратичным отклонением

где L — число известных значений случайного фьючерса.

Это означает, что достаточно большое множество случайных стратегий (или случайных признаков), примененных к случайному фьючерсу абсолютно случайным образом окажутся способными достаточно хорошо описать любое поведение случайного фьючерса (отклика) в бек-, форвард-, голкипер-, кросс-, спринт- и всех прочих тестах… но только на истории.

( Читать дальше )

Блог им. Kot_Begemot |Субботнее - обыграть Баффета.

- 16 июня 2019, 00:31

- |

Для любых спекулятивных игр (то есть игр с нулевой суммой) существует одно простое, широко известное ICM правило :

Вероятность забрать деньги противника = Собственный капитал / (Собственный капитал + Капитал Противника).

Поэтому любой трейдер на доверии, торгующий доверительным капиталом, скажем в 50 млн. долларов, имеет всего 0.1% вероятности не проиграть все доверенные ему деньги господину Баффету.

У господина Баффета, тем временем, обратная история — каждого нового трейдера на доверии он обыгрывает с вероятностью 99.9%, но при этом, на бесконечной дистанции этой игры его ждёт тот же закономерный итог — «великая кочерга».

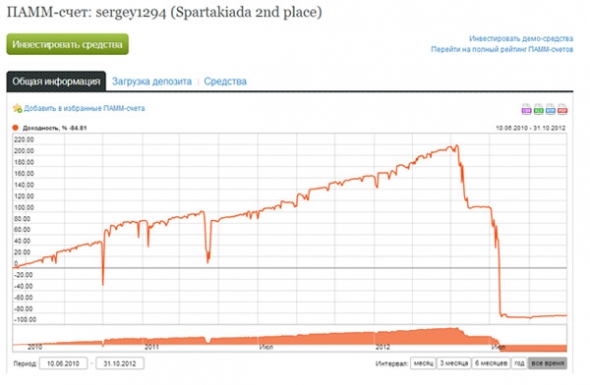

Иллюстрация «Кочерги по счёту». Источник — Аlpari.ru.

Промоделируем успехи Уоррена Баффета при помощи элементарных испытаний:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс