Козлов Юрий

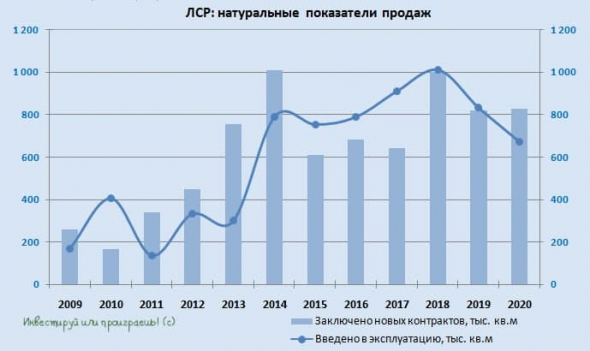

ЛСР: на дивиденды в размере 78 рублей готова!

- 23 марта 2021, 22:35

- |

🧮 ЛСР вчера представила финансовую отчётность по МСФО за 2020 год:

🏙 В то время, как большинство российских компаний в лучшем случае объявляют о снижении чистой прибыли по итогам прошлого года, а в худшем – фиксируют убытки, девелоперы радостно рапортуют о росте основных финансовых показателей.

🦠 И, как это ни парадоксально, спасибо здесь нужно сказать тому самому злополучному COVID-19, который заставил ЦБ резко снижать ключевую ставку, а государство – экстренно включать программы льготной ипотеки и другие формы поддержки российских семей. Об этом я даже писал отдельный пост в середине января, кто забыл – почитайте ещё раз и восстановите в памяти основные моменты.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

МРСК Волги: наша боль в секторе сетевых распределительных компаний

- 23 марта 2021, 16:37

- |

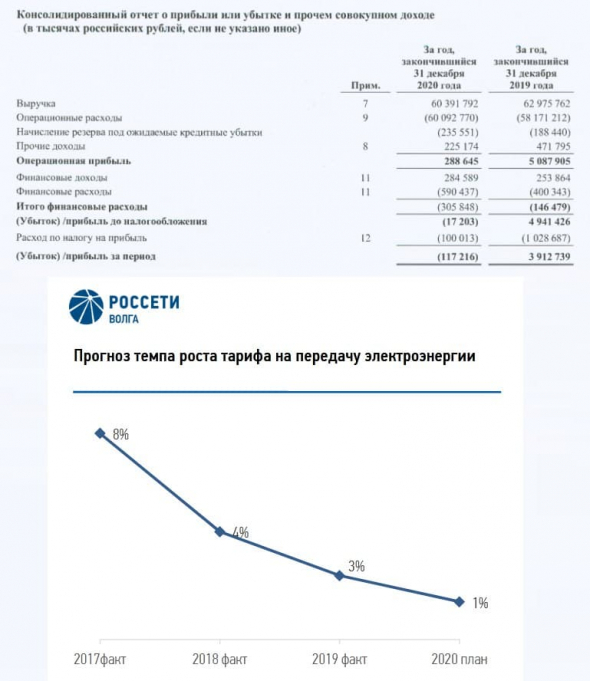

🧮 Для МРСК Волги минувший 2020 год отметился чистым убытком не только по российским стандартам бухгалтерской отчётности РСБУ, но и по международным стандартам МСФО. Хотя шансы были остаться в очень скромном плюсе, но увы. По крайней мере, на операционном уровне мы видим прибыль в размере 289 млн рублей, в то время как по РСБУ был зафиксирован убыток – минус 679 млн рублей.

📉 Выручка компании в 2020 году снизилась на 4,1% до 60,4 млрд рублей, что обусловлено сокращением полезного отпуска, «по причине неблагоприятной эпидемиологической обстановки в регионах присутствия из-за распространения COVID-19, повлекшей карантинные меры, и, как следствие, приостановление производственной деятельности потребителей». Я уже молчу про «нехарактерный температурный режим в 1 кв. 2020 года», на который тоже поспешили уповать пресс-аташе МРСК Волги.

🤦🏻 При этом операционные расходы даже прибавили на 3,3% до 60,1 млрд руб., что с учётом снижения выручки, роста резервов под ожидаемые кредитные убытки с 188 до 236 млн руб., и двукратного сокращения прочих доходов до 225 млн руб. в итоге практически обнулило операционную прибыль.

( Читать дальше )

МКБ: позитивные результаты, но купить акции хочется дешевле

- 23 марта 2021, 09:36

- |

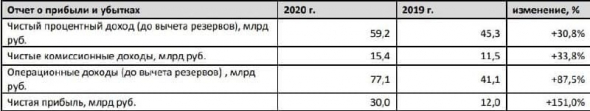

🔸 Чистые процентные доходы увеличились на 30,8% (г/г) до 59,2 млрд рублей, благодаря росту кредитного портфеля и снижению стоимости привлечения средств. Темп прироста оказался самым высоким отрасли, а чистая процентная маржа увеличилась на 0,4 п.п. до 4%, что лучше среднеотраслевого значения.

🔸 Чистые комиссионные доходы увеличились на 33,8% (г/г) до 15,4 млрд рублей, благодаря росту доходов от открытия аккредитивов и торгового финансирования. Темп прироста также оказался максимальным в отрасли!

🔸 В отчётном периоде банк создал 18,9 млрд рублей резервов под возможные кредитные убытки, против 6,8 млрд руб. годом ранее, что вызвано последствиями пандемии COVID-19. Значительный рост резервов характерен для всей отрасли, и МКБ не стал исключением.

( Читать дальше )

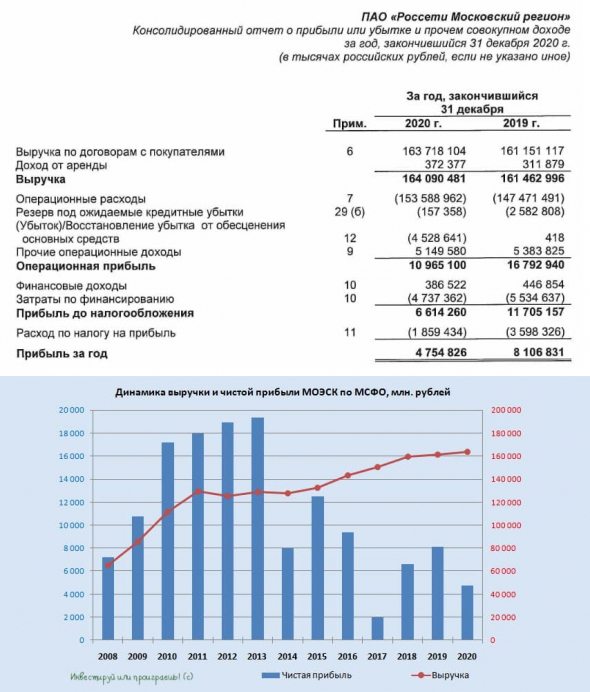

МОЭСК: не самый удачный год

- 22 марта 2021, 09:33

- |

🙅🏻♂️ А, судя по уже рассмотренным в течение последних нескольких дней компаниям в отрасли, приоритеты нынче таковы, что главной задачей является максимальное срезание дивов. Может быть, команда сверху такая пришла из Россетей, может какие-то другие причины. Но в любом случае впечатление складывается именно такое, а акционеры МОЭСК вряд ли остались очень рады внезапному появлению солидного убытка от обесценения основных средств в размере 4,5 млрд рублей, который в итоге съел операционную прибыль (-34,7% до 11,0 млрд) и чистую прибыль (-41,3% до 4,8 млрд).

( Читать дальше )

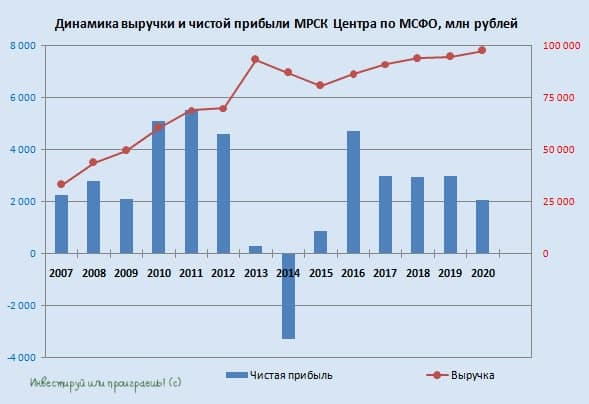

МРСК Центра: стабильная история, но без меня

- 21 марта 2021, 13:50

- |

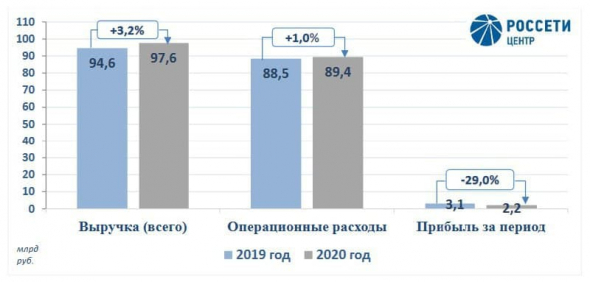

🧐 Наверняка, заглянув в отчётность, многие расстроились резкому появлению крупных убытков от обесценения основных средств и активов в размере 4,0 млрд руб. (по сравнению с прошлогодними 0,9 млрд), что привело к серьёзному чистому убытку компании по итогам 4 кв. 2020 года в 2 млрд рублей и почти 30%-му снижению годовой чистой прибыли – до 2,2 млрд.

( Читать дальше )

МРСК ЦП: дивиденды могут приятно удивить

- 20 марта 2021, 11:56

- |

🧮 Начинаю потихоньку добираться до финансовых отчётностей дочек Россетей, но в связи с сильной загруженностью и куда меньшим (чем раньше) инвестиционным интересом к сеткам, обзоры будут более скромными и лаконичными. Хотя, возможно, это и к лучшему, когда потратив пару минут на прочтение поста, вы получите общую информацию о ситуации в той или иной компании.

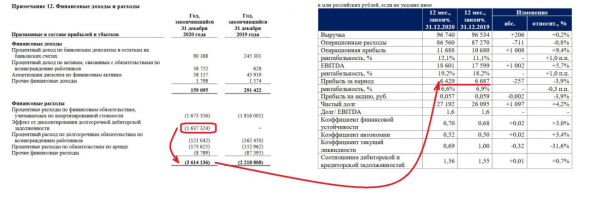

Начнём, пожалуй, с МРСК ЦП, для которой финансовые итоги оказались весьма ровными как по выручке (+0,2%), так и по чистой прибыли (-3,9%). При этом операционная прибыль даже превзошла прошлогоднюю почти на 10%, благодаря снижению операционных расходов на 0,8% на фоне более скромного создания резервов под разногласия с контрагентами, однако чистые финансовые доходы резко выросли – с 1,9 до 3,5 млрд рублей, сведя на нет все операционные усилия.

( Читать дальше )

X5 Retail Group: а давайте заглянем в годову финансовую отчётность?

- 19 марта 2021, 22:33

- |

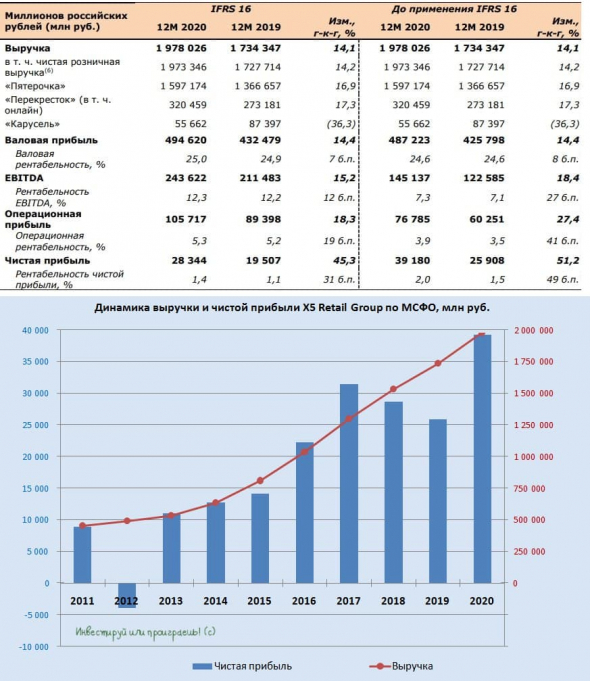

🛒 «Х5 Retail Group» представила свои финансовые результаты по МСФО за 2020 год:

🧮 Продажи ритейлера по итогам минувшего года увеличились на 14,1% (г/г) до 2,0 трлн рублей, благодаря росту среднего чека и открытию новых магазинов.

💻 Выручка онлайн-бизнесов («Перекрёсток Впрок», экспресс-доставка и 5Post) выросла на 362% (г/г) до 20,1 млрд руб. Пока на онлайн-продажи приходится чуть более 1% выручки, но компания планирует активно развивать данный сегмент в ближайшие годы.

📊 Все крупнейшие отечественные ритейлеры в минувшем году продемонстрировали хороший темп роста выручки. И лидером по динамике стал Fix Price, продажи которого увеличились на 33% (г/г).

📈 Сопоставимые продажи Х5 увеличились на 5,5%, благодаря росту среднего чека. Такая ситуация была характерна для всей отрасли: трафик сократился, а средний чек вырос, поскольку население реже стало посещать магазины из-за пандемии COVID-19.

( Читать дальше )

Рекордное дневное падение нефти за последние 9 месяцев

- 18 марта 2021, 22:49

- |

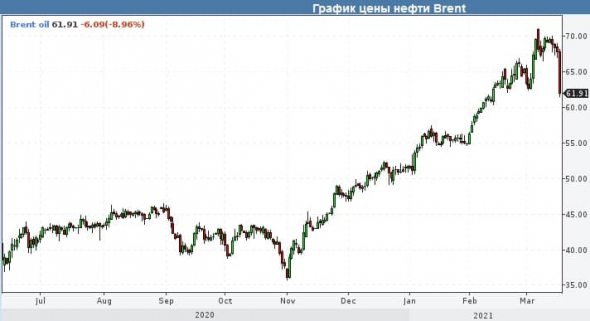

❗️Так активно, как сегодня, цены на нефть не снижались с июня 2020 года. Котировки Brent сейчас теряют сейчас около 9%, и очень хочется верить, что уровень в $60 сможет стать хоть какой-то временной поддержкой:

🇺🇸 На американском долговом рынке активно распродают гос.облигации, в результате чего доходность по 10-леткам достигла 1,75% — максимальный уровень с января 2020 года. Разумеется, на таком фоне доллар подорожал на валютном рынке, а нефть – соответственно, оказалась под давлением.

🦠 Плюс ко всему проблемы с вакцинацией в Европе (прививкой AstraZeneca) не добавляют оптимизма и затягивают процесс выхода из коронавирусного кризиса, плюс определённая перегретость нефтяных цен в глазах любителей тех.анализа – все эти факторы сложились воедино и давят на чёрное золото.

🦾 При всём при этом российский рубль демонстрирует завидную стабильность, теряя на этом фоне всего 1% (1$=74,4 руб), что несколько смягчает падение цен на рублебочку.

👉 Продолжаем следить за развитием ситуацией и держим руку на пульсе!

Какие прогнозы по рынку стали?

- 18 марта 2021, 16:29

- |

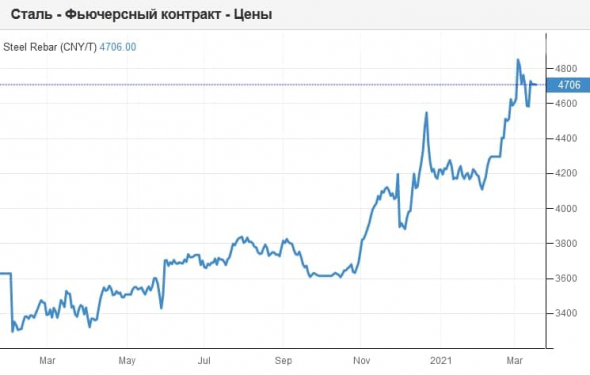

❓ Какие прогнозы по рыночной конъюнктуре на рынке стали дают крупнейшие российские металлурги?

🧑🏻💻 Предлагаю вашему вниманию основные тезисы онлайн-дискуссии «Металлургический сектор: начало нового сырьевого суперцикла», организованной «Атоном».

📈 В целом, все они дружно в апреле ожидают рост цен на сталь, после чего стоимость металла может стабилизироваться (заметьте – стабилизироваться, не упасть!). И это после позитивной динамики цен в марте, по сравнению с февралём.

🔖 Северсталь

«Если говорить про апрель, то мы думаем, что есть потенциал дальнейшего повышения, поскольку спрос по-прежнему довольно сильный. Сейчас цены на экспортном рынке аномально высокие, они поддерживаются ажиотажным спросом и пополнением запасов со стороны трейдеров. Все европейские металлурги законтрактованы до июня включительно. Мы, наверное, одни из немногих в европейском регионе, кто может поставить металл в мае, июне. Тем не менее, ситуация в какой-то момент начнёт охлаждаться на экспортных рынках — тогда и внутренний рынок либо будет более стабильно себя вести, либо будет немного снижаться».( Читать дальше )

Русал: а давайте заглянем в финансовую отчётность за 2020 год?

- 17 марта 2021, 16:21

- |

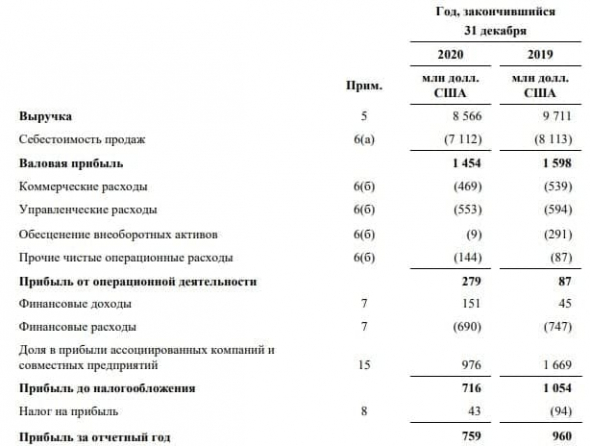

📉 Выручка сократилась на 11,8% (г/г) до $8,6 млрд, на фоне снижения спроса на алюминий вследствие пандемии COVID-19.

📉 Производство алюминия в отчётном периоде также сократилось на 0,1% (г/г) до 3,75 млн тонн. Правда, благодаря девальвации рубля себестоимость производства также снизилась — на 7,1% (г/г) до $1512 тыс за тонну.

📉 Как результат — скорректированный показатель EBITDA сократился почти на 10% (г/г) до $0,87 млрд, а рентабельность по скорректированному EBITDA составила 10%, что является достаточно низким уровнем для отечественной цветной металлургии.

📉 В итоге чистая прибыль Русала сократилась на 20,9% (г/г) до $0,76 млрд, что стало самым низким показателем за последние пять лет.

💼 Долговая нагрузка по мультипликатору Net Debt/EBITDA немного снизилась — с 6,69х до 6,38х, что хоть немного обнадёживает. Хотя показатель всё ещё высокий и отпугивает многих инвесторов.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс