Козлов Юрий

Selectel выпускает облигации: шестой заход на долговой рынок

- 18 сентября 2025, 17:08

- |

🙇🏽♂️ Друзья, вы наверное помните, как в конце августа я рассказывал вам про Selectel — одну из быстрорастущих и самых маржинальных компаний на российском ИТ-рынке. Как и обещал, сегодня у нас хороший повод вернуться к этой теме — компания объявила о размещении уже шестого по счёту облигационного займа.

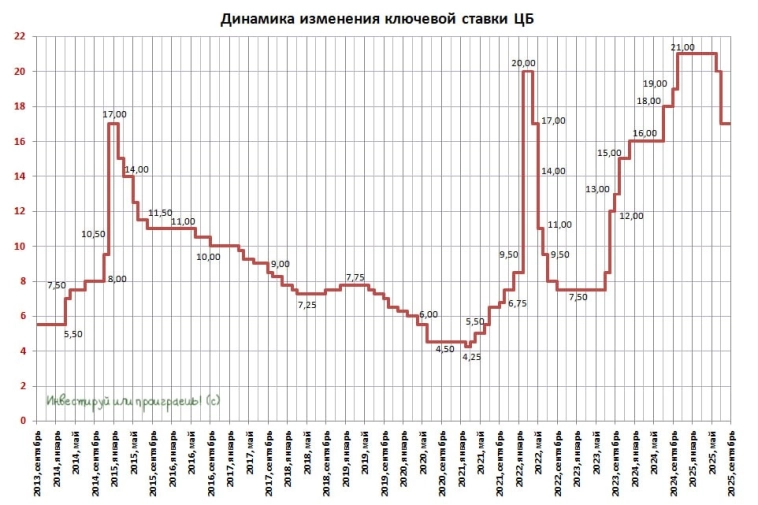

И с учётом текущего повышенного внимания российских инвесторов к долговому рынку, на фоне снижения «ключа», это тот самый случай, когда стоит более внимательно присмотреться к новому выпуску и проанализировать его вместе с вами:

🔹 Объём: 4 млрд руб.

🔹 Срок обращения: 2,5 года

🔹 Купон фиксированный: не более 16,50% годовых (!)

🔹 Периодичность выплат: ежемесячно (!)

🔹 Сбор книги заявок: 23 сентября 2025 года

🧐 Итак, Selectel планирует через облигации привлечь 4 млрд руб., и эти деньги планируется направить на рефинансирование второго облигационного выпуска (RU000A105FS4), который погашается уже в ноябре, а также на реализацию инвестиционной программы — реинвестирование в центры обработки данных (ЦОДы) и серверное оборудование. Это осознанное расширение бизнеса, который и так показывает впечатляющие темпы роста: выручка за первое полугодие 2025 года выросла на +46% (г/г), а маржинальность по EBITDA достигла 59%.

( Читать дальше )

- комментировать

- 4К | ★1

- Комментарии ( 0 )

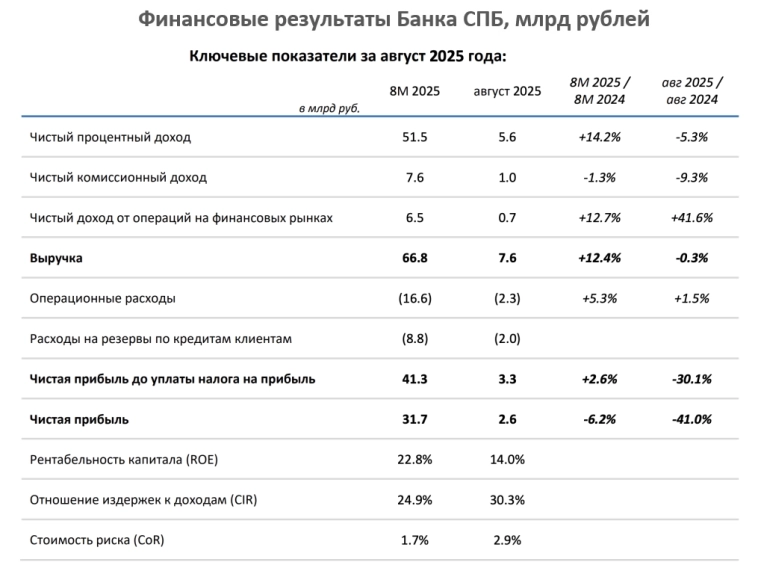

Подводные камни отчётности Банка Санкт-Петербург

- 18 сентября 2025, 09:02

- |

🏛 Банк Санкт-Петербург подвёл итоги за август по РСБУ, а значит самое время внимательно изучить, как чувствует себя компания в условиях начавшегося смягчения денежно-кредитной политики. Напомню, что ранее банк процветал благодаря высоким процентным ставкам, но теперь ситуация кардинально меняется.

📉 Чистый процентный доход (ЧПД) банка сократился в августе на −5,3% (г/г)до 5,6 млрд руб., что обусловлено как снижением кредитования, так и сжатием процентной маржи, на фоне существенной доли «бесплатного» фондирования и значительным размером корпоративных кредитов с плавающей ставкой. В сентябре негативная динамика процентных доходов сохранится, поскольку в прошлую пятницу ЦБ снизил ключевую ставку на 1 п.п. до 17%, и с каждым таким снижением картина будет всё больше уходить от идеальной.

💼 Кредитный портфель банка сократился на -4,1%, составив 790,3 млрд руб. Особенно тревожно выглядит ситуация с корпоративным кредитованием, которое второй месяц подряд демонстрирует стремительное сокращение. В противовес этому розничное кредитование продолжает показывать стабильный рост.

( Читать дальше )

Индексный эффект: почему акции Х5 могут оказаться крепче остальных?

- 16 сентября 2025, 09:12

- |

📊 Уже в эту пятницу, 19 сентября, Московская биржа проведёт традиционную ребалансировку своего основного индекса, что гипотетически может стать драйвером для роста акций ритейлера Х5. Давайте подробно разберём эту инвестиционную историю и попробуем понять, почему на неё стоит обратить особое внимание.

Итак, каждый квартал фондовая площадка пересматривает структуру своего основного индикатора, корректируя доли входящих в него компаний. Уже с пятницы акции Х5 появятся в составе индекса Мосбиржи, с весом 3,5%.

Правда, в отличие от западных площадок, где под управлением индексных фондов вращаются сотни миллиардов долларов, российский рынок выглядит скромнее: общие активы индексных фондов составляют около 40 млрд руб. Однако даже такие объёмы способны создать заметные колебания на рынке.

💼 Включение Х5 в индекс с весом 3,5% означает, что индексные фонды будут обязаны купить акции компании пропорционально новому весу. Это приведёт к притоку капитала примерно в 1,4 млрд руб., что сопоставимо со средним дневным объемом торгов бумагами Х5 в сентябре. Соответственно, такой приток может существенно подогреть интерес к акциям ритейлера.

( Читать дальше )

Мысли о ВТБ в преддверии SPO

- 15 сентября 2025, 19:01

- |

🏦 ВТБ продолжает активно готовиться к процедуре проведения вторичного размещения обыкновенных акций (SPO) на Мосбирже. И сегодня появился появился сущфакт, согласно которому банк подвёл итоги сбора заявок по преимущественному праву в рамках грядущей допэмиссии: ВТБ получил заявки на покупку 94,8 млн акций в объеме свыше 6,5 млрд руб. Первый зампред ВТБ Дмитрий Пьянов дал следующий комментарий:

«Интерес акционеров свидетельствует о доверии к нашей стратегии и позволяет нам надеяться на значительный спрос в ходе размещения. Мы нацелены на максимально рыночную сделку, а рыночная сделка всегда подразумевает дисконт к цене закрытия, предшествующей её объявлению.

Текущий год мы проходим с уверенным запасом достаточности капитала. Этот факт и продолжение цикла снижения ставок позволяют нам подтвердить ожидания по чистой прибыли в полтриллиона рублей, а также таргетировать рекордные результаты на следующий год».

На сегодняшний день Набсовет ВТБ уже утвердил максимальный объём акций для SPO, и, как ожидается, совсем скоро будет открыта книга заявок.

( Читать дальше )

Почему ЦБ игнорирует рынок и снижает ставку так медленно?

- 14 сентября 2025, 20:01

- |

🤔 По итогам пятничного заседания ЦБ ключевая ставка была снижена с 18% до 17%, в то время как большинство участников рынка (и нашего опроса в том числе) рассчитывали на более агрессивное снижение до 16%. Более того, как оказалось, на совещании обсуждались лишь два сценария: снижение ставки на 1 п.п. и сохранение её на текущем уровне, что говорит о желании избегать поспешных шагов.

⚖️ Формально динамика инфляции позволяла ЦБ действовать более решительно, однако регулятор предпочёл осторожность, ссылаясь в том числе на неопределённость вокруг госбюджета, на который ЦБ, наконец, обратил особое внимание.

⚖️ Плюс ко всему, рубль начал заметно слабеть в последнее время, в том числе и на фоне отмены обязательной продажи валютной выручки для экспортеров, начиная с 22 августа 2025 года. Ведь если регулятор создаст условия, при которых курс рубля по отношению к доллару резко улетит куда-нибудь в область трёхзначных значений, то инфляция снова может разогнаться выше 10% (г/г), и тогда все усилия ЦБ окажутся совершенно напрасными. А любое снижение «ключа» — это очередное давление на курс рубля, как ни крути!

( Читать дальше )

Фосагро в своё репертуаре

- 13 сентября 2025, 12:35

- |

💰Сначала Совет директоров компании рекомендует аномально высокие дивиденды, затем на ВОСА эта цифра в лучшем случае корректируется вниз, а в худшем — и вовсе обнуляется (так тоже бывало не раз за последние годы). Так получилось и на сей раз, когда в рамках состоявшегося вчера ВОСА рекомендованные ранее дивиденды за 6m2025 в размере 387 руб. в итоге оказались скорректированы до 273 руб.

📆 Див. отсечка намечена на 30 сентября (с учетом режима торгов Т+1), а полугодовая ДД вместо ожидаемых ранее 5,6% составит в итоге 3,84%.

❓Почему так постоянно происходит?

▪️Психологический и информационный эффект: заявка на высокие дивиденды создаёт позитивный информационный повод и поддерживает интерес инвесторов к этой истории. Новость о рекомендованных щедрых дивидендах мгновенно подхватывается новостными агрегаторами, телеграм-каналами и брокерами.

Это создаёт волну позитивного внимания вокруг акции, часто подталкивая котировки вверх в краткосрочной перспективе. Если бы компания сразу объявляла реальный размер дивидендов, а потом стабильно их подтверждала, информационный шум был бы значительно меньше.

( Читать дальше )

❗️ЦБ снизил ключевую ставку с 18% до 17%

- 12 сентября 2025, 15:10

- |

🏦 Всё-таки регулятор продолжает показательно соблюдать осторожность в смягчении ДКП и решил ограничиться шагом в 100 б.п., даже несмотря на то, что денежный рынок буквально указывал на возможность снижения «ключа» и до 16%.

Думаю, не последнюю роль в этом решении сыграло ослабление рубля последних дней, которое угрожает витком инфляционного давления.

В любом случае, послушаем, что интересного расскажет Эльвира Сахипзадовна, и по итогам напишем пост со своими мыслями, как нам жить дальше.

▪️ЦБ РФ сохранил прогноз по инфляции на 2025г на уровне 6-7%

▪️Проинфляционные риски по-прежнему преобладают над дезинфляционными на среднесрочном горизонте

▪️Жёсткие денежно-кредитные условия продолжают способствовать дезинфляции. При этом на текущие темпы роста цен в июле — августе значимо повлияли разовые факторы.

▪️Напряжённость на рынке труда значимо не снижается

▪️Оперативные данные свидетельствуют о замедлении роста общей экономической активности в РФ в 3 кв. 2025 года

❤️ Не грустите, что ключевую ставку не опустили до 16%! Во-первых, сам факт снижения есть — и это уже хорошо, а во-вторых, будет гораздо хуже, если мы увидим новый инфляционный виток — в этом случае все старания ЦБ были бы зря.

( Читать дальше )

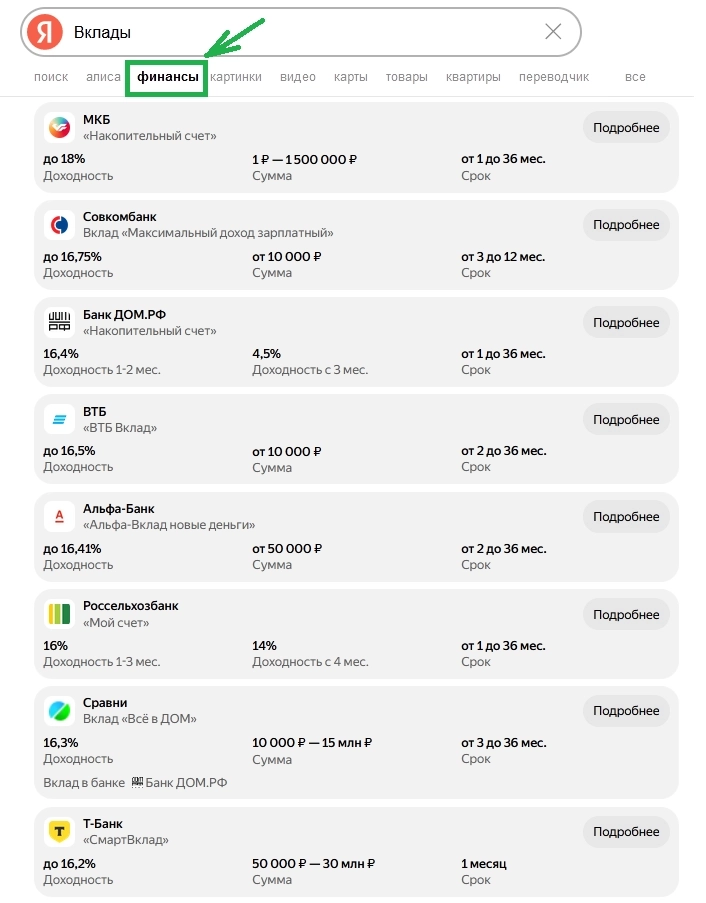

Депозиты на закате: пора ли менять стратегию сбережений?

- 11 сентября 2025, 07:24

- |

⚖️ Не знаю, как вы, а я всегда сравниваю актуальные предложения по банковским вкладам в теме финансов Яндекса. Как по мне, так это быстро, удобно и весьма наглядно (картинка к этому посту взята, кстати говоря, именно оттуда). Ежедневно компания собирает и публикует данные по вкладам сроком от одного месяца до трёх лет, на основании сведений, собранных со всех крупнейших российских банков:

Спешу обратить внимание, что в расчёты включаются стандартные условия, доступные обычным клиентам, без специальных предложений и льготных категорий. Если вы являетесь премиум-клиентом в своём банке, то можете рассчитывать на ещё более выгодные условия, но я решил собрать материал в сегодняшнем посте для широких масс.

( Читать дальше )

HENDERSON: повесть о том, как потерять прибыль при растущих продажах

- 10 сентября 2025, 08:37

- |

🧮 Бренд мужской одежды HENDERSON представил на днях свои финансовые результаты по МСФО за первую половину 2025 года. Давайте подробно рассмотрим ключевые показатели и поймём, какие тенденции формируют вектор развития компании.

📈 Выручка компании с января по июнь увеличилась на +17,1% (г/г) до 10,8 млрд руб. На первый взгляд, результат выглядит довольно убедительно, ведь эмитент продолжает расти значительно быстрее инфляции. Однако, как это часто бывает, дьявол кроется в деталях.

Прежде всего, вызывает обеспокоенность динамика сопоставимых продаж(LfL) в розничных салонах. В отчётном периоде этот показатель вырос всего на +4,1%, и это очень слабый результат, особенно на фоне двузначного роста доходов населения. Очевидно, что в этой ситуации списывать всё на слабый потребительский спрос неуместно, поскольку продажи одежды на тех же маркетплейсах растут как на дрожжах, и скорее всего проблема здесь фундаментальная, а не разовая.

Ещё один тревожный сигнал — постоянные корректировки прогнозов. Изначально компания ориентировала рынок на среднегодовой рост выручки не менее +30%, впоследствии прогноз был снижен до 25%, а затем — до уровня не менее 20%. Однако даже при пониженных ожиданиях текущие результаты не дотягивают до поставленных целей.

( Читать дальше )

ТМК: где искать свет в конце трубы?

- 09 сентября 2025, 09:06

- |

⚒️ Итак, как мы с вами уже вчера разобрались, председатель правления Газпрома Алексей Миллер на полях Восточного экономического форума торжественно сообщил о том, что проект “Сила Сибири-2” фактически уже реализуется. Ну, по крайней мере, обязывающий меморандум подразумевает именно это.

И в этом контексте представляется интересным анализ отчётности ТМК по МСФО за первое полугодие 2025 года, поскольку этот эмитент может стать одним из главных бенефициаров данного проекта. И бурный рост котировок акций #TRMK в течение всей прошлой недели — яркое тому доказательство!

📉 Выручка компании с января по июнь сократилась на -14,3% (г/г)до 237 млрд руб. Основная причина – уменьшение спроса со стороны нефтегазового сектора, традиционно обеспечивающего около 80% продаж компании. Это связано с выполнением соглашения ОПЕК+, ограничивающего объёмы добычи углеводородов. Которое, впрочем, постепенно сходит на нет, ведь уже в течение ближайших 12 месяцев, т.е. заметно раньше первоначальных сроков, темпы роста нефтедобычи для стран из состава ОПЕК+ позволят им полностью выйти из ограничений.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс