Блог им. InveStory |Потребительская инфляция в США - главное событие недели

- 11 августа 2021, 09:57

- |

Сегодня в 15:30 по московскому времени выходят данные по индексу потребительских цен в США за июль 2021г. Прошлые данные (июнь 2021г) показали рекордные значения с 1991 года: +5.4% к прошлому году. Консенсус прогноз аналитиков инвестиционных домов сейчас закладывает продолжение роста, но с некоторым замедлением: ожидание на уровне +0.5% к прошлому месяцу (против +0.9% в июне).

Действительно, рост некоторых компонентов, таких как поддержанные автомобили, проживание в гостиницах и авиабилеты, должен замедлиться. Тем не менее, общей динамической картины растущей инфляции это не изменит. Федрезерв сумел убедить рынки, что резкий рост в инфляции — это временный/переходящий фактор, связанный с открытием экономики. И это действительно так! Ключевой вопрос здесь немного в другом — «как долго инфляция будет выше среднего таргета ФРС ~2%?».

Примеров такого объема фискальных стимулов (основная причина роста цен) история ещё не видела. Однако, с позиции нашего опыта — структурные изменения, связанные со стоимостью «энергии», аренды недвижимости и ростом заработных плат, могут продолжаться дольше, чем сейчас закладывает рынок. Рекордное количество упоминаний об этом в отчетах компаний — яркое подтверждение данному тезису.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. InveStory |Пандемийный пузырь понемногу сдувается

- 09 августа 2021, 20:09

- |

Что объединяет такие компании как Asos, TeamViewer, Logitech и Just Eat? Все они хорошо заработали в период локдаунов, и все они обвалились по итогам свежих квартальных результатов:

Asos -18% (интернет-магазин одежды)

TeamViewer -10% (софт для удалённого управления компьютерами)

Logitech -9.9% (компьютерная периферия)

Just Eat -9% (онлайн-доставка)

И это только пара примеров. В игровой индустрии, очевидном бенефициаре пандемии, дела ещё хуже: Ubisoft -39% с начала года, Take-Two Interactive -23%, Zynga -19%. Показывать рекордные темпы роста теперь гораздо сложнее, даже несмотря на бушующий дельта-ковид. Из-за этого менеджмент вынужден снижать прогнозы по выручке/прибыли на 2021-2022 года, что и приводит к массовому исходу инвесторов из данных акций.

Дальше — веселее. Nasdaq 100 сейчас на исторических хаях (TTM P/E 37.69), европейский индекс техов Stoxx 600 сейчас стоит в два раза дороже по P/E чем обычный Stoxx Europe 600. Сейчас любой промах по квартальным результатам или по прогнозу по прибыли может обойтись технологическим компаниям

( Читать дальше )

Блог им. InveStory |Activision Blizzard - ставка на разворот

- 06 августа 2021, 17:47

- |

Скандалы, интриги, расследования и падение котировок. Примерно так можно описать историю последних пары кварталов Activision Blizzard. Но все ли так плохо на самом деле? В этой статье посмотрим на перспективы компании в разрезе отчета за второй квартал и порассуждаем, стоит ли далее удерживать акции проблемной компании.

Несмотря на все громкие скандалы последних месяцев, с финансовой точки зрения дела корпорации идут неплохо:

— Выручка за квартал составила почти $2.3 миллиарда, что на $150 млн больше прогнозов и на 19% больше прошлого года.

— Одни только внутриигровые покупки принесли компании $1.32 миллиарда в этом квартале.

— Операционная прибыль достигла $0.96 млрд, увеличившись на 28% годовых.

— Прибыль подскочила до $959 миллионов или $1.12 на акцию, что на 49% больше ожиданий.

— Компания увеличила расходы на разработку из-за чего операционная маржа упала с 48.5% до 40.5%.

— Цифровые продажи остались на прежнем уровне в 88%.

— Менеджмент обновил прогноз выручки за год до $8.52 миллиарда, на 2% больше, чем прогнозировалось ранее.

( Читать дальше )

Блог им. InveStory |За чем следить инвестору в августе?

- 02 августа 2021, 17:35

- |

Август этого года будет очень непростым месяцем в мировом масштабе. То, что мы увидим в августе, во многом определит дальнейшее развитие трендов в мировой экономике. Мы в InveStory считаем важными следующие три темы, за которыми будем следить в августе:

1. Продолжение третьей волны коронавируса. Правительства продолжают искать баланс между жёсткостью ограничений и открытостью экономик. По тому, что мы видим в США и Великобритании, вакцинация пока работает, но данные из Израиля настораживают. Недавно израильские учёные объявили, что даже у полностью вакцинированных начинают появляться всё более тяжёлые симптомы ковида; из-за этого эффективность вакцин ими оценивается на уровне 40%. Надеемся, что наблюдения израильских учёных не подтвердятся в других странах. Также следим за Азией: в Китае, Японии, Тайване и Вьетнаме очень непростая ситуация с ковидом из-за низкой доли вакцинированных.

Почему это важно: август покажет, насколько мир готов к росту сезонной заболеваемости осенью и зимой. Если Азия не справится с ростом заражённых, то даже стопроцентная вакцинация в США/Европе уже не поможет выйти на траекторию устойчивого роста.

( Читать дальше )

Блог им. InveStory |Начало августа - худшее время для инвестиций в США

- 02 августа 2021, 14:38

- |

«История не повторяется, она рифмуется» – Марк Твен

Политика, экономика, мнения экспертов, погода, пандемии… что только не влияет на движение рынка. Казалось бы фондовый рынок непредсказуем, однако история рынка частенько показывает подозрительную закономерность.

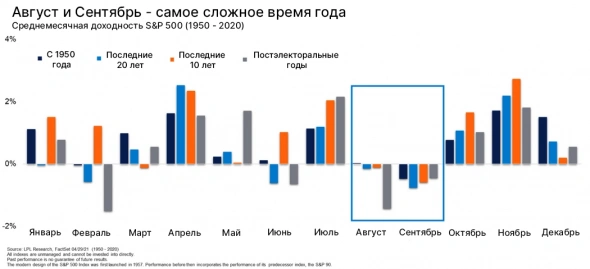

Такое явление особенно заметно в августе и сентябре. Обратим внимание на таблицу исторической доходности снизу.

Как можно заметить, результаты индекса S&P 500 в августе и сентябре отличаются в среднем отрицательным ростом, как сказали бы по первому каналу. Причём можно заметить такая тенденция удивительно стабильна. Август и сентябрь были слабыми месяцами во все четыре отрезка времени. При этом по необъяснимой причине индексу особо не везёт в постэлекторальные годы, вроде 2021.

Если же взглянуть на данные ещё глубже, то стоит заметить, что сентябрь единственный месяц в году, где за последние 70 лет шансы роста индекса менее 50%! При этом шансы встретить медвежий рынок максимальны. За последние 70 лет было по 12 случаев в августе и сентябре, когда индекс падал на более 5% в этом месяце. У ближайшего конкурента, мая, таких месяцев всего 8, а у остальных редко больше 4.

( Читать дальше )

Блог им. InveStory |Amazon рухнул на -7.5%: в чём причина?

- 30 июля 2021, 10:32

- |

С момента начала сезона отчётностей за второй квартал ничто не предвещало беды: большинство компаний, включая FAANG’и, отчитались либо хорошо, либо нормально. Но Amazon, возможно, как никто другой выиграл от роста онлайн-ритейла в период пандемии. Это и привело к тому, что компания стала “заложником” собственного роста, показав самый медленный рост выручки за 12 лет.

Менеджменту пришлось вернуть инвесторов с небес на землю. Пандемия, несмотря на все сложности с третьей волной, подходит к концу в развитых странах с вакцинированным населением. Снятие ограничений приводит к тому, что структура потребления возвращается в норму — с походами в кафе, путешествиями и другими радостями допандемийной жизни. По инерции и аналитики, и инвесторы ожидали мощный рост по итогам очередного квартала, но поведение потребителей уже не обратить вспять. Из-за этого менеджменту пришлось сильно снизить прогноз по чистым продажам на уровне $106-112 млрд против ожидаемых аналитиками $118 млрд и по операционной прибыли — $2.5-6 млрд против изначально ожидаемых $8 млрд.

( Читать дальше )

Блог им. InveStory |Apple - держать нельзя продавать

- 29 июля 2021, 11:05

- |

«Яблочная» империя Стива Джобса сообщила о своих квартальных успехах за 3ий квартал 2021. В этой статье, по традиции, покопаемся в результатах и решим, стоит ли с текущих уровней покупать акции самой дорогой компании планеты.

Третий квартал стал самым прибыльным весенним кварталом за всю 45-летнию историю компании и в 17 раз подряд обошёл все ожидания рынка:

— Выручка подросла на 36% — до $81.43 млрд против прогнозов в $73.5 млрд

— Операционная прибыль улетела сразу на 84%

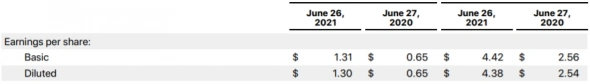

— EPS удвоился (!) с $0.65 сразу до $1.3, консенсус был на 30% меньше!

Основной причиной выдающихся результатов стали отличные продажи iPhone. Продажам помогли отличный маркетинг, суперцикл обновления в связи с переходом на 5G, а также бесплатная раздача денег от правительства и ковид в целом. В итоге компания выручила $39.6 млрд по сравнению с $26.4 млрд годом ранее (+50%).

( Читать дальше )

Блог им. InveStory |Авиакомпании США: почему позитивно смотрим на сектор

- 22 июля 2021, 19:00

- |

Инвестиции в авиакомпании — привлекательная идея, и вот почему:

1. Внутренние перелеты в США сейчас составляют 85% от доковидных уровней. Об этом говорят данные о числе путешествующих регулярно публикуемые Администрацией транспортной безопасности США. Глобальные авиаперевозки восстанавливаются медленнее: последние данные Международной ассоциации воздушного транспорта говорят о восстановлении международных полётов лишь до 40% от уровней 2019 года по состоянию на апрель 2021 года. Тем не менее, во второй половине года мы ожидаем более активного восстановления авиаперевозок по причине, указанной ниже.

2. В США 71% населения либо вакцинированы, либо уже переболели ковидом. Более чем две трети американского населения сейчас может путешествовать с минимальными ограничениями благодаря вакцинации и/или наличию антител после болезни, и эта динамика в ближайшие месяцы будет только улучшаться.

3. Большинство акций из сектора сейчас находятся на уровнях начала весны. Относительно в целом дорогого индекса S&P500 чей P/E в моменте достигал 30х, американские авиалинии сейчас стоят весьма дёшево и торгуются с форвардным мультипликатором 8х-12х. По мере преодоления третьей волны коронавируса мы ожидаем, что акции авиакомпаний будут расти с опережающей динамикой во второй половине 2021 года.

( Читать дальше )

Блог им. InveStory |Циклические акции ещё актуальны - вот почему

- 20 июля 2021, 21:06

- |

Вчера инвесторы принялись распродавать акции из разряда “value” — несмотря на то, что падало всё, банкам, ритейлу, авиакомпаниям и сырьевикам досталось больше других. В прошлом посте мы говорили о том, что продолжаем ставить на циклические сектора с фокусом на Америку — по трём причинам:

1. Мы всё ещё в начале нового экономического цикла. Пролив акций и резкое падение десятилетних гособлигаций США до уровней 1.20% и ниже было бы логичным для позднего цикла в экономике, однако сейчас в лучшем случае только заканчивается начальный период нового цикла. После 2021 года резкий восстановительный рост в США закончится, и наступит период пусть и не очень высокого, но главное - стабильного роста. Для этого есть все предпосылки: масштабный инфраструктурный план, высокая доля сбережений у американцев, а также продолжающееся стимулирование американской экономики, которое не будет резко сворачиваться до тех пор, пока не восстановится рынок труда.

( Читать дальше )

Блог им. InveStory |Про коррекцию и смену тренда

- 19 июля 2021, 21:17

- |

Рефляционные настроения сменились стагфляционными

Июль складывается не очень позитивно для фондовых рынков: коррекционные движения, которые мы отмечали некоторое время назад, сегодня получили новый импульс. Сильнее всего сегодня страдают сырьевики (из-за опасений замедления роста мировой экономики), авиакомпании (риск новых ограничений из-за третьей волны) и прочие циклические сектора.

Тренд сменился. Напомним, что почти всю первую половину года рынок двигался исходя из того, что в мировой экономике наблюдается устойчивая рефляция. Рефляция — это сочетание высоких темпов роста экономики за счет стимулирования и временно высокой инфляции, которая в данном контексте считается “здоровой”, так как лишь возвращается к среднеисторическому тренду. Несмотря на то, что мы не совсем согласны с нарративом о «временной» инфляции, мы по-прежнему позитивно смотрим на перспективы мировой экономики во втором полугодии этого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс