Блог им. Happycoin |Роберт Кийосаки: доллар умрёт, а биткоин подорожает до $120 000

- 12 июля 2023, 11:39

- |

Автор бестселлера о личных финансах «Богатый папа, бедный папа» Роберт Кийосаки не устаёт говорить об утрате долларом США своих позиций в качестве мировой резервной валюты, как и советовать своим подписчикам покупать биткоин (BTC) и другие криптовалюты.

Кроме того, Кийосаки сказал, что главы государств БРИКС (Бразилия, Россия, Индия, Китай и Южная Африка) объявят о криптовалюте, обеспеченной золотом на следующем саммите, который начнётся 22 августа 2023 года в Йоханнесбурге в Южно-Африканской Республике.

Действительно, страны БРИКС обсуждают новую торговую валюту, обеспеченную золотом, поскольку «всё больше стран выстраиваются в очередь для присоединения к группе».

По словам Кийосаки, результатом этого станет «смерть» американской валюты, поскольку «триллионы долларов США устремятся домой» и принесут «инфляцию выше крыши». Чтобы защитить себя от последствий этой катастрофы, он советует инвестировать в золото, серебро и биткоин, который, по его мнению, в следующем году подорожает до $ 120 000.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Happycoin |Эти важные экономические события июля могут повлиять на крипторынок

- 11 июля 2023, 08:12

- |

Июль ознаменовался серией знаменательных событий, что делает его важным месяцем с экономической точки зрения. В этой статье перечислены ключевые события, которые способны оказать влияние на крипторынок.

12 июля: публикация данных по индексу потребительских цен

По данным Бюро статистики труда США, первым в списке станет выпуск данных по индексу потребительских цен (ИПЦ), который должен выйти 12 июля. В ведомство объясняют, что ИПЦ — это показатель, который отслеживает колебания цен в динамике применительно к определённому набору потребительских товаров и услуг, приобретаемых потребителями-горожанами.

В мае ИПЦ для всех городских потребителей в США вырос на 0,1% с учётом сезонных колебаний и на 4% без учёта сезонных колебаний. Наибольший вклад в общее увеличение ежемесячного индекса по всем статьям внёс индекс жилья, за которым последовал рост индекса подержанных легковых и грузовых автомобилей. В мае продовольственный индекс также увеличился на 0,2%, нарушив тенденцию неизменности за предыдущие два месяца.

( Читать дальше )

Блог им. Happycoin |Давление продавцов ненадолго опустило курс биткоина в диапазон $ 29000

- 07 июля 2023, 07:10

- |

После публикации протокола заседания Федерального комитета по открытым рынкам США биткоин столкнулся со всплеском давления со стороны продавцов. Большинство чиновников согласились сохранить текущие процентные ставки, однако некоторые предложили небольшое повышение на 25 базисных пунктов.

В результате цена биткоина ненадолго упала с июньского максимума в $ 31 400 чуть ниже $ 30 000. Как следствие глобальная оценка рынка криптовалют также упала, потеряв более $ 100 млрд от $ 1,23 трлн.

Несмотря на незначительное снижение, затем цена биткоина поднялась выше ближайшего уровня поддержки на $ 30 400. Неслучайно недавний прогноз аналитической фирмы CoinCodex предполагает рост на 2,01% до $ 31 096 к 11 июля 2023 года.

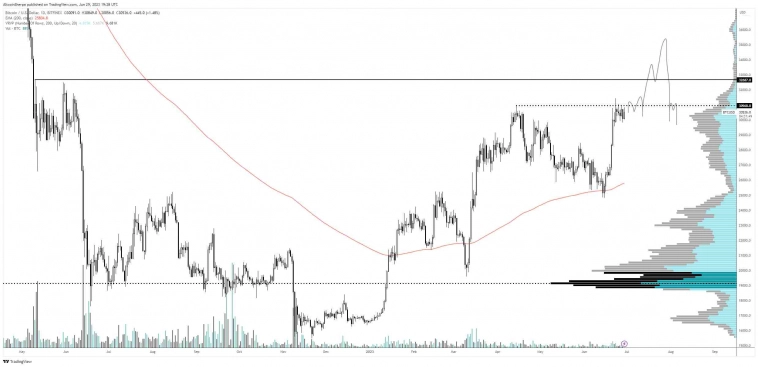

Текущая торговая позиция биткоина выше 200-дневной простой скользящей средней (SMA), которая сигнализировала о покупке в течение последних 173 дней. Криптовалюта также находится выше 50-дневной SMA, сигнализируя о покупке за последние 16 дней. Технические индикаторы CoinCodex также предполагают, что к 4 августа 2023 года краткосрочная 50-дневная SMA биткоина достигнет $31298.

( Читать дальше )

Блог им. Happycoin |За сутки трейдер превратил $ 900, вложенные Pepe 2.0, в $ 176 000

- 06 июля 2023, 07:10

- |

Спрос на криптовалюты-мемы не иссякает, всё потому, что на последней неделе июня Pepe 2.0 взлетел до небес. Благодаря этому всего за один день трейдер заработал $ 175 000.

Из-за относительной анонимности пользователей Web 3.0 мы не знаем, кто он или они такой/такие, но совершённые транзакции можно без проблем посмотреть в блокчейне.

Используя популярную децентрализованную биржу Uniswap, криптотрейдер заблокировал 8,3 трлн токенов Pepe 2.0 28 июня за $ 900. Через десять часов началась серия продаж, в рамках которых PEPE2 были проданы в 43 транзакциях по 2ETH каждая, интервал между ними составлял три-семь минут.

Менее чем за 24 часа это потрясающе прибыльное предприятие принесло 19 400% ROI при инвестициях в размере $ 900.

В аккаунте о торговле альткоинами с получением прибыли 100х Дами-Дефи прокомментированы операции с Pepe 2.0:

Это может быть самый чистый вход и выход, которые я когда-либо видел!

Этот криптокошелёк добавил PEPE2 ещё до того, как он приобрёл известность. И превратил $ 900 в 176 тысяч долларов менее чем за 24 часа!

( Читать дальше )

Блог им. Happycoin |Искусственный интеллект рассчитал цену биткоина на 31 июля

- 05 июля 2023, 07:28

- |

Цена биткоина (BTC) продолжает с переменным успехом удерживаться выше отметки в $ 31 000, и сейчас трейдеры и инвесторы гадают, сможет ли главная криптовалюта сохранить восходящую траекторию и приблизиться к уровню $ 40 000.

В связи с этим они обратились к платформе алгоритмов машинного обучения PricePredictions, которая оценивает динамические рыночные условия и анализируют соответствующие индикаторы.

Согласно её расчётам, к концу месяца биткоин вырастет до $ 33 329, что на 7% больше текущей цены криптовалюты.

Прогноз цены биткоина на 31 июля. Источник: PricePredictions

Эта оценка основана на широком спектре технических индикаторов, таких как схождение-расхождение скользящих средних (MACD), индекс относительной силы (RSI), полосы Боллинджера (BB) и другие.

За последний год биткоин зафиксировал впечатляющий скачок, засвидетельствовав существенное увеличение цены на 59%. Благодаря этому BTC превзошёл 84% из 100 лучших криптоактивов.

Кроме того, в настоящее время флагманский цифровой актив торгуется выше 200-дневной простой скользящей средней, что свидетельствует о привлечении внимания опытных инвесторов.

( Читать дальше )

Блог им. Happycoin |Тим Дрейпер пересмотрел сроки достижения биткоином цены $ 250 000

- 04 июля 2023, 07:20

- |

Венчурный капиталист Тим Дрейпер скорректировал период времени, в течение которого цена главной криптовалюты должна вырасти до $ 250 000.

Думаю, нам придётся подождать ещё немного, — написал миллиардер, добавив, что его прогноз может реализоваться через два года.

Ранее Дрейпер ранее предсказывал, что цена биткоина достигнет 250 тысяч долларов к концу 2022 года.

( Читать дальше )

Блог им. Happycoin |За полгода биткоин обошёл другие активы с приростом 83,8%

- 03 июля 2023, 07:09

- |

За первую половину 2023 года цена биткоина повысилась на 83,8%, заняв по приросту первое место и значительно обогнав основные мировые активы.

На второй позиции находится индекс Nasdaq, значение которого увеличилось на 31,7%. Падение стоимости на 37% ставит природный газ на последнее место после падения цен на другие энергоносители.

Траектория биткоина на 2023 год преимущественно носила бычий настрой: в течение первого месяца года цена биткоина прибавила 47%, задав тон на следующие недели.

Восходящая траектория криптовалюты характеризовалась типичными падениями, например, в марте цена BTC упала до $ 19 569, хотя несколькими днями ранее она выросла до $ 25 000, впервые с августа 2022 года.

Многие биткоин-аналитики определили подъём выше $ 25 000 как важный шаг, подтверждающий конец медвежьего рынка. Несмотря на последующий откат, большинство сторонников биткоина сочли это возможностью консолидации и накопления. Этот тезис был подкреплён ожиданием бычьего роста перед следующим халвингом биткоина, который состоится в 2024 году.

( Читать дальше )

Блог им. Happycoin |Аналитик обозначил годовой максимум биткоина на уровне $ 40 000

- 02 июля 2023, 08:29

- |

Криптотрейдер Altcoin Sherpa уверен, что главная криптовалюта биткоин (BTC) может подняться сначала до $ 32 000, затем до нового максимума 2023 года, после этого должна произойти коррекция.

BTC: следующий большой уровень — $ 32 000. Весьма вероятно, что такое происходит перед любым мощным движением вниз; видимо, там нужно собрать много ликвидности.

Или это просто про, ой уровня $ 32 000 и продолжение движения до $ 40 000… но тут не уверен. В любом случае, по моему мнению, мы получим $ 32 000.

Обращаясь к торговле Ethereum (ETH) в паре с BTC (ETH/BTC), Altcoin Sherpa отметил, что Ethereum, скорее всего, упадёт по отношению к флагманскому криптоактиву и нацелится на минимум диапазона около 0,05307000 BTC, или $ 1614.

ETH/BTC: он упал за два года, и я всё ещё думаю, что он идёт к минимуму. ETH/BTC — хороший макроиндикатор для альткоинов, и пока он работает плохо, как и все альткоины.

( Читать дальше )

Блог им. Happycoin |Биткоин подорожает на фоне истекающих опционов на $4,8 млрд

- 30 июня 2023, 10:51

- |

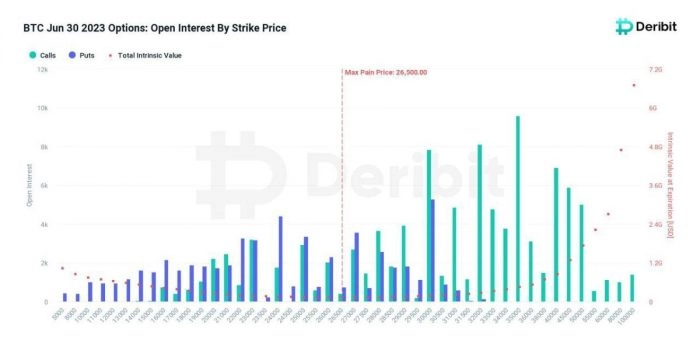

Истекающие 30 июня биткоин-опционы на сумму $4,8 млрд указывают на предстоящий рост курса криптовалюты.

Соотношение контрактов на продажу и покупку биткоинов, которое вычисляется путём деления количества путов на число коллов, составляет 0,56. Очевидно, что почти двукратный перевес на стороне покупателей свидетельствует в пользу продолжения бычьего тренда на рынке цифрового актива.

По данным партнёра венчурной компании Cinneamhain Ventures Адама Кокрена, трейдеры открыли очень большое количество опционов на покупку биткоина по цене от $31 000. Сейчас стоимость монеты составляет $30 657, соответственно, цена BTC, скорее всего, устремится вверх и достигнет как минимум $31 000.

Количество опционов на покупку (Calls) и продажу (Puts) биткоинов

Аналитик Том Данливи советует внимательно следить за рынком опционов. Если повысится количество контрактов на покупку криптовалюты, то трейдеры начнут пополнять запасы BTC, чтобы удовлетворить спрос на деривативы. Увеличение числа опционов на продажу монет, наоборот, будет означать снижение курса биткоина.

( Читать дальше )

Блог им. Happycoin |Приток капитала в криптофонды достиг пика за последний год

- 27 июня 2023, 10:39

- |

Компания CoinShares сообщила, что в период с 19 по 23 июня приток капитала в криптовалютные фонды достиг пикового показателя с июля 2022 года.

По данным фирмы, за одну рабочую неделю сумма вложенных в деривативы средств повысилась на $ 199 млн. Наибольшим спросом со стороны инвесторов пользовались биткоин-фонды, привлёкшие $ 187,6 млн. Приток капитала в инструменты на базе Ethereum (ETH) составил $ 7,8 млн, а в фонды на основе нескольких цифровых активов вложили $ 8,1 млн.

Приток и отток капитала из криптовалютных фондов в период с 19 по 23 июня

Самыми активными инвесторами оказались немцы, вложившие в криптофонды $ 85,5 млн. Американцы повысили уровень капитализации деривативов на $ 58,9 млн, а канадцы — на $ 45,3 млн.

Учитывая эту статистику, становится очевидно, что в США финансовые инструменты на базе цифровых активов сохранили высокую популярность, несмотря на неблагоприятную регулятивную среду.

Сотрудники CoinShares объясняют это явление тем, что несколько компаний недавно подали заявки в Комиссию по ценным бумагам и биржам США с просьбой разрешить выпуск биткоин-ETF. Среди этих организаций оказался мастодонт инвестиционного рынка BlackRock, управляющий активами на сумму более $ 9 трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс