Блог им. GlobalInvestfund |Лукойл заплатит рекордные дивы?

- 12 марта 2024, 20:23

- |

Лукойл заплатит рекордные дивы?

Оценим работу за полугодие и рассчитаем потенциальные дивиденды.

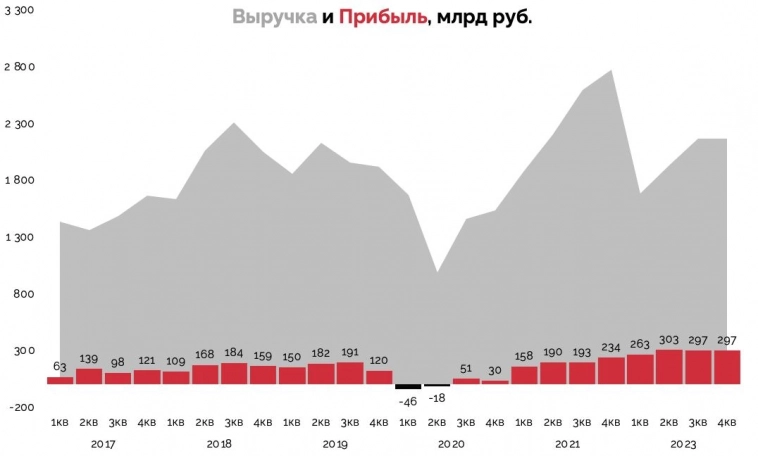

🔴Выручка — 4 322 млрд руб.

🔴Операционная прибыль — 816 млрд руб.

🔴EBITDA — 1 135 млрд руб.

🔴Чистая прибыль — 595 млрд руб.

🔴Чистый долг в минусе — 1 102 млрд руб.

🔴Лукойл на своих счетах накопил 1 180 млрд руб.

🟡 Дивидендная база

Операционный денежный поток за полгода составил 1064 млрд руб. Инвестиционные затраты — 595 млрд руб. Это ориентирует на возможные выплаты в 678 руб. на акцию.

🧮 Мультипликаторы

ND/EBITDA = -0,5x.

EV/EBITDA = 2,1х.

⭐️ Мнение GIF

Итоговый дивиденд за второе полугодие может превысить 678 рублей и может составить около 800 рублей/акцию при доплате части свободного денежного потока за первое полугодие.

Сохраняем позитивное мнение по компании и ждем утверждения дивидендов.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. GlobalInvestfund |Ренессанс оформил страховку на рекордную прибыль!

- 12 марта 2024, 16:03

- |

Ренессанс оформил страховку на рекордную прибыль!

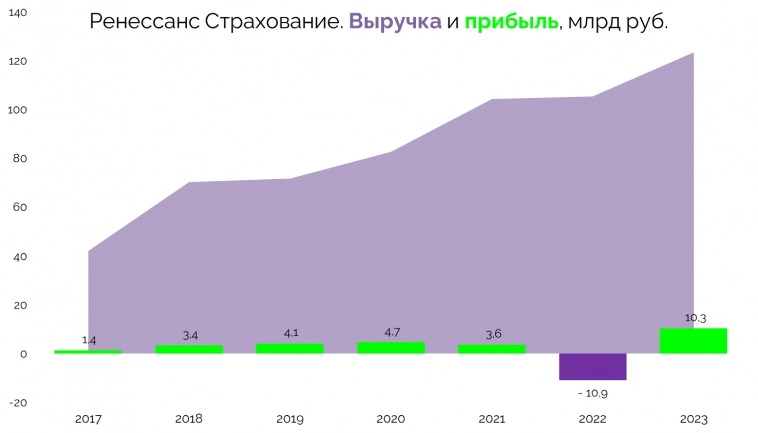

📈 Ренессанс вернулся к росту!

🟣Объем страховых премий вырос на 17,2% — до 123,4 млрд рублей.

🟣Автострахование прибавило год к году 15,7% или 38,1 млрд рублей.

🟣Инвестиционный портфель на конец 2023 год вырос на 22,8% — до 182 млрд рублей.

🟣Коэффициент достаточности капитала на конец 2023 года составил 171%.

🏆 Рекордная прибыль

Прибыль компании составила 10,3 млрд рублей.

Рентабельность собственного капитала — 26,3%.

📈 Что сделают с прибылью?

Ренессанс объявил дивиденды за 2023 год в размере 2,3 рубля на акцию. Оставшуюся чистую прибыль направят на покупку Райффайзен Жизнь.

Райффайзен Жизнь сможет увеличить на 15% объем страховых премий — позитив для будущей прибыли компании.

⭐️ Мнение GIF

Ренессанс остается интересной и растущей компанией на рынке страхования. Компания может показать опережающую динамику на рынке благодаря эффективности бизнеса и сделкам M&A.

Ждем новостей о сделке по Райффайзен Жизнь.

( Читать дальше )

Блог им. GlobalInvestfund |Сбер — будет ли прибыль расти и дальше?

- 12 марта 2024, 12:47

- |

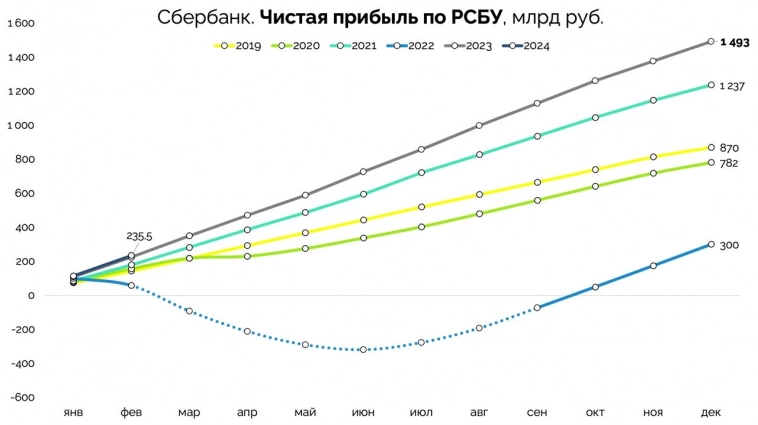

Сбер — будет ли прибыль расти и дальше?

Банк показал самую большую прибыль за последние 3 месяца. Будет ли рост результатов и дальше? Стоит ли сейчас продавать Сбер? Посмотрим на отчет вместе.

📊 Важное из отчета за февраль

🟢С начала года розничный кредитный портфель вырос на 1,4%.

🟢Средства юр.лиц увеличились на 6,1%, а физ.лиц — на 0,7%.

🟢Чистые процентные доходы ушли ниже 200 млрд рублей в месяц.

🟢Комиссионные доходы = 55,9 млрд руб.

🟢Выросли операционные расходы до 71 млрд руб. CIR = 23%.

📈 Чистая прибыль сохраняет траекторию 2023 года!

Чистая прибыль — 120,4 млрд руб.

Рентабельность капитала (ROE) = 21,7%.

Рентабельность активов (ROA) = 3,1%.

⭐️ Мнение GIF

Сбер отработал февраль без сюрпризов. Банк заработал акционерам 5,2 рубля дивиденда с начала года.

Мы ожидаем, что банк сможет удержать показатели рентабельности по итогам 2024 года. Сохраняем позитивное мнение и ждем дальнейшего роста акций.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

Блог им. GlobalInvestfund |☕️ Статус на утро

- 12 марта 2024, 10:18

- |

☕️ 12 марта. Статус на утро

Сегодня по МСФО за 2023 год планируют отчитаться две компании: М.Видео и Ренессанс cтрахование.

🤑Индекс немного падает — 3 309 (-0,26%).

💲Доллар стоит на месте — 90,71 руб.

📈 Растут

• $GAZP Газпром +0,07%

📉 Падают

• $YNDX Яндекс -1,08%

• $OZON Ozon -1,04%

• $PLZL Полюс -1,01%

• $VTBR ВТБ -0,86%

• $GMKN Норникель -0,80%

🗞Новости

🟠РусГидро может запустить модернизированный энергоблок Владивостокской ТЭЦ-2 в апреле. Компания рискует получить низкий тариф на мощность — Ъ

🟠Селигдар построит комплекс по выплавке олова за 9 млрд рублей. Потребность промышленности России в этом металле может вырасти вдвое к 2030 году — Ведомости

🟠Лукойл временно остановил работу установки на Нижегородском НПЗ из-за инцидента — РБК

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |💤Итоги дня

- 11 марта 2024, 20:28

- |

💤 Итоги дня 11 марта

🥃 Лед тронулся. Появилась информация о разблокировке замороженных активов. Расчёты должны провести до 29.07.2024.

🤑Индекс вечером держится на 3 319.

💲Доллар тоже стоит на месте — 90,62 руб.

📈 Растут

• $HHRU HeadHunter +5,87%

• $GLTR ГлобалТранс +1,76%

• $TRNFP Транснефть (прив.) +1,59%

📉 Падают

• $YNDX Яндекс -1,93%

• $NLMK НЛМК -1,34%

• $UPRO Юнипро -1,26%

🗞Новости

🟠Яндекс намерен подать заявку на листинг акций на МосБирже. Также уточнили, что совет директоров утвердил дивидендную политику, но детали пока не раскрывают — Ъ

🟠Дивидендная доходность финальных выплат Лукойла может превысить 9%. EBITDA за второе полугодие впервые преодолеет отметку в 1 трлн рублей — Ведомости

🟠ТГК-1 не будет публиковать отчетность по МСФО за 2023 год. Ранее ожидалось, что компания отчитается за 2023 год 11 марта — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Иностранные бумаги разморозят. Как и когда?

- 11 марта 2024, 17:21

- |

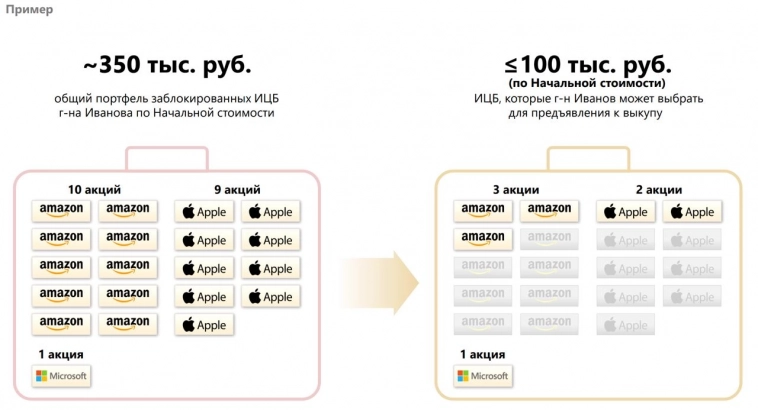

‼️ИНОСТРАННЫЕ БУМАГИ РАЗМОРОЗЯТ. КАК И КОГДА?

Президент подписал новый указ: заблокированные иностранные ценные бумаги (ИЦБ) будут разблокированы.

За счет средств, которые хранятся на счетах типа С. Это деньги, которые нерезиденты не могут вывести из страны.

⚠️ Что нужно знать инвесторам?

🔴Обменивать будут акции, депозитарные расписки, инвестиционные паи и ETF.

🔴НЕ БУДУТ еврооблигации, акции и депозитарные расписки компаний с основным бизнесом в РФ, структурные ноты и неквалифицированные ИЦБ.

🔴Бумаги, которые заблокированы после санкций на СПБ-биржу, под выкуп не попадают.

🔴Подача заявок на обмен бумаг будет только через брокеров, доверительных управляющих и управляющих компаний.

🔴Цену выкупа определят по итогам заявок от нерезидентов. Но не ниже стоимости актива в рублях на 22.03.2024.

💱 Для примера, обменять можно:

🔹Акции: Apple, Tesla, Johnson & Johnson, NVIDIA, eBay.

🔹Депозитарные расписки: Toyota, Sony, Turkiye Garanti Bank.

🔹Инвестиционные паи: паи 20 фондов Finex.

❌ Нельзя будет обменять расписки квазироссйских компаний — TCS Group, Ozon, X5 Retail Group и прочие.

( Читать дальше )

Блог им. GlobalInvestfund |☕️ Статус на утро

- 11 марта 2024, 10:16

- |

☕️ 11 марта. Статус на утро

Сегодня совет директоров Ренессанс Страхование планирует рассмотреть вопрос об утверждении Положения о дивидендной политике.

🤑Индекс утром растет — 3 329 (+0,58%).

💲Доллар стоит на месте — 90,62 руб.

📈 Растут

• $PLZL Полюс +1,30%

• $HHRU HeadHunter +1,24%

• $PIKK ПИК +1,13%

📉 Падают

• $YNDX Яндекс -0,66%

• $RTKM Ростелеком -0,26%

• $ALRS АЛРОСА -0,05%

🗞Новости

🟠Минтранс предложил выделить еще 295 млрд рублей на переоформление иностранных самолетов. Средства запрашиваются в основном для Аэрофлота — Ъ

🟠Polymetal International закрыла сделку по продаже 100% акций Полиметалла компании Мангазея Плюс — РБК

🟠Транснефть в июле запустит новую НПС в Ачинске для увеличения отгрузок нефти на Восток. Инвестиции в расширение мощностей составят более 3,8 млрд рублей — ТАСС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |💤Итоги дня

- 07 марта 2024, 20:58

- |

💤 Итоги дня 7 марта

🥃 Золото в центре внимания. Намекает на завтрашних праздник. Всех дам с наступающим!

🤑Индекс вечером держится на 3 313.

💲Доллар стоит на месте — 90,60 руб.

📈 Растут

• $FIVE X5 +2,73%

• $RTKM Ростелеком +1,53%

• $HHRU HeadHunter +1,53%

📉 Падают

• $HYDR РусГидро -1,02%

• $PLZL Полюс -0,79%

• $VTBR ВТБ -0,68%

🗞Новости

🟠Positive Technologies объявляет о планах проведения дополнительной эмиссии акций в IV квартале 2024 года — 7,9% составит первый и единственный в этом году дополнительный выпуск акций — Компания

🟠Акционеры Polymetal одобрили продажу российских активов — ИНТЕРФАКС

🟠Газпром в российском суде хочет взыскать $935 млн с польской Orlen — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |ЮГК — самая интересная инвестиция в золото?

- 07 марта 2024, 15:00

- |

⛏ ЮГК — самая интересная инвестиция в золото?

Не будем скромничать, GIF еще летом говорил о росте цены на золото. Снимали об этом видео и писали в нашей Стратегии/

🔅 Золото приближается к уровню в 2 200 долларов. Почему интересна ЮГК?

🟡Месторождение Высокое уже запустили в декабре прошлого года. Добыча прибавит около 3 тонн золота в год.

🟡Компания планирует рост производства на 20-30% в 2024 году.

🟡Компания ориентируется на 40-45% маржинальности по EBITDA.

🟡В дальнейшем благодаря росту финансовых показателей компания намерена погашать долг и перейти к выплате дивидендов.

📈 Делали обзор ЮГК перед IPO для наших подписчиков. Сейчас доходность по бумаге в нашем идейном портфеле уже составляет более 40%!

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |☕️ Статус на утро

- 07 марта 2024, 10:15

- |

☕️ 7 марта. Статус на утро

Сегодня планируется ВОСА МТС-банка. Акционеры обсудят допэмиссию акций, а также получение права листинга на бирже. Это даст техническую возможность для IPO.

🤑Индекс МосБиржи утром — 3 311

💲Доллар утром немного растет — 90,85 руб. (+0,28%)

📈 Растут

• $FIVE X5 +0,57%

• $PLZL Полюс +0,55%

• $HYDR РусГидро +0,54%

📉 Падают

• $HHRU HeadHunter -1,94%

• $OZON Ozon -0,35%

• $UPRO Юнипро -0,32%

🗞Новости

🟠Ростелеком получил в залог по 100% Манго Телеком и М.Девелопер. Финансовые эксперты видят в сделке признаки поглощения — Ъ

🟠Совет директоров ЛСР принял решение 6 марта досрочно прекратить полномочия генерального директора Андрея Молчанова — ИНТЕРФАКС

🟠МТС в 2023 году дополнительно приобрела 38% оператора блокчейн-платформы Factorin — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс