Блог им. Finware |Разворотные уровни и сила общности

- 17 июля 2024, 22:30

- |

Понимание того, как использовать разворотные уровни, поможет вам определить момент входа или выхода из сделки.

Разворотные уровни могут использоваться для определения поворотных точек в тренде, чтобы вы могли решить, когда входить и выходить из сделки. Прочтение этой статьи должно помочь вам лучше понять разворотные уровни и предоставить инструменты, необходимые для определения цен входа и выхода. Кроме того, в этой статье мы рассмотрим недельные и месячные уровни поддержки и сопротивления. И самое главное — мы рассмотрим, как использовать несколько тайм-фреймов для определения общих уровней, когда два или более тайм-фреймов находят одни и те же ценовые диапазоны.

Сопротивление 2: R-2 = Main Pivot + (High — Low)

Сопротивление 1: R-1 = (Main Pivot x 2) — Low

Главный разворот (Main Pivot): P = (High + Low + Close) / 3

Поддержка 1: S-1 = (Main Pivot x 2) — High

Поддержка 2: S-2 = (Main Pivot) — (Resistance 1 — Support 1)

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Finware |Применение искусственного интеллекта в техническом трейдинге

- 20 июня 2024, 16:51

- |

Инструменты искусственного интеллекта могут быть использованы для классификации торговых сессий по паттернам. Для этого можно использовать среду программирования Python. Здесь мы изложим концепцию.

Вы когда-нибудь думали о торговой сессии как о… цветке?"

Когда я впервые предложил такую тему своим менеджерам хедж-фондов, то увидел, как они растерялись. Уверен, что некоторые из них начали бормотать и интересоваться, не курил ли я и не ел ли каких-нибудь необычных цветов! Тем не менее, я был серъезен, и позвольте мне объяснить почему.

Давайте вернемся в 1936 год, когда британский ученый по имени Рональд Фишер разработал «алгоритм» для распознавания видов радужных оболочек по нескольким числовым характеристикам. Набор данных по радужной оболочке глаза — это «Hello world» науки о данных, то есть он широко используется для отработки основных алгоритмов машинного обучения (ML). Он состоит из пяти столбцов: длина лепестка, ширина лепестка, длина чашелистика, ширина чашелистика и тип вида. Исследователи измерили различные характеристики цветков ириса и записали их в цифровом виде. Фишер использовал четыре признака — длину чашелистика, ширину чашелистика, длину и ширину лепестка — для классификации трех видов ирисов (названных setosa, versicolor и virginica).

( Читать дальше )

Блог им. Finware |Тирметод, как метод анализа...

- 03 ноября 2023, 16:49

- |

«Тирметод – недооценённый метод технического анализа…» – так бы я сказал сегодня.

Существует множество способов изучать ценовой график биржевых финансовых инструментов с целью извлечения прибыли, соответственно определив точку входа в торговую сделку и выхода из неё (торговой сделки).

Взглянув на график цены, любой наблюдатель может сказать, что движения на нём происходят импульсивно, напоминая показания кардиограммы, словно рынок дышит и живёт. Будь я врачом-кардиологом, непременно бы изучал такого «пациента» с помощью стетоскопа (шутка).

Но я – биржевой спекулянт, и инструменты для исследования движений цен валютных пар на рынке Форекс тоже использую соответствующие, в том числе волновой анализ.

Любой трейдер знает про волновую теорию Эллиотта и может рассказать, что – это «интерпретация процессов на финансовых рынках через систему визуальных моделей на ценовых графиках. Автор теории Ральф Нельсон Эллиотт (Ralph Nelson Elliott) выделил восемь вариантов чередующихся волн» и т.д.

( Читать дальше )

Блог им. Finware |Экспоненциальная скользящая средняя с поправкой на истинный диапазон (True Range Adjusted Exponential Moving Average (TRAdj EMA)

- 24 октября 2023, 00:44

- |

Объединив таким уникальным образом несколько классических индикаторов, вы получите сигналы на покупку и продажу, которые следует использовать при наличии сильных трендов.

Экспоненциальная скользящая средняя с поправкой на истинный диапазон (TRAdj EMA) предназначена для учета истинного диапазона. Истинный диапазон (True Range) измеряет волатильность акции или индекса.

Этот индикатор для отслеживания тренда может использоваться совместно с экспоненциальной скользящей средней той же длины для определения общей тенденции. TRAdj EMA разной длины может определять поворотные точки и фильтровать ценовые движения.

РАСЧЕТ:

Пример, приведенный в данной статье, основан на 10-дневной

TRAdj EMA. Вот как рассчитывается TRAdj EMA:

Текущая TRAdj EMA = Предыдущая TRAdj EMA + MLTP

- (1+TRAdj*MLTP_TRAdj) * (Цена – Предыдущая TRAdj

Мультипликатор (весовой множитель)

MLTP = 2 / (Time periods + 1)

РАСЧЕТ ИСТИННОГО ДИАПАЗОНА:

Истинный диапазон (TrueR) – это концепция, разработанная Дж. Уэллсом Уайлдером и описанная в его книге 1978 года. Истинный диапазон определяется как наибольшее из следующих значений:

( Читать дальше )

Блог им. Finware |Метод ЧанЛун (ChanLun)

- 22 августа 2023, 18:47

- |

ChanLun (缠论, что означает “теория Чана”) – это передовая торговая система, разработанная покойным великим китайским трейдером, чей ID в блоге – 缠中说禅 (что означает “Дзен внутри запутанности”). Первый иероглиф его идентификатора произносится как “Чан”, поэтому в народе его называют Чан.

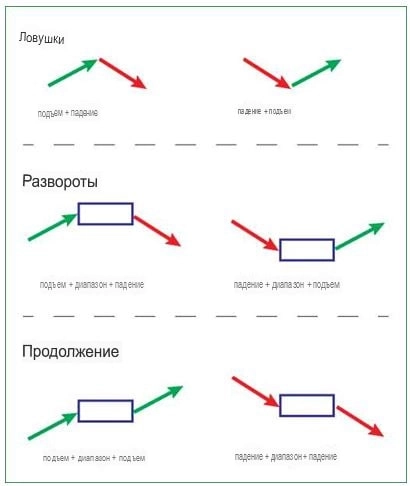

Построенный на трех фундаментальных типах графиков: рост, падение и диапазон, ЧанЛун использует геометрию и кинетику, работает как на трендовых, так и на флэтовых рынках, на любом таймфрейме, с удивительной точностью определяя разворотные точки.

Философия ChanLunДвижение цен порождает различные точки максимума и минимума, а их соединения формируют три типа графиков: восходящий, нисходящий и диапазон.

Важно понимать, что на любом графике есть завершенный тип тренда, соединенный с продолжающимся, незавершенным типом графика.

Поскольку все предыдущие типы графиков уже завершились, то завершится и текущий тип графика. После завершения рынок переключится на один из двух оставшихся типов графиков. Этот цикл продолжается бесконечно.

( Читать дальше )

Блог им. Finware |Адаптивная скользящая средняя для свинг-трейдинга

- 21 августа 2023, 20:46

- |

В данной статье мы представляем новую адаптивную скользящую среднюю, которая отличается быстродействием, плавностью и надежностью.

В этой статье я предложу новую адаптивную скользящую среднюю (AMA). Она автоматически настраивает свои параметры в зависимости от волатильности рынка, внимательно следит за ценой при трендовом движении, оставаясь ровной в зонах заторов. Новая АМА хорошо подходит для свинг-трейдинга.

Данная работа является частью усилий по количественной оценке инновационного метода торговли, разработанного великим китайским трейдером, известным под именем:

ЧанЛун (ChanLun)

(в переводе с китайского “дзен в запутанности”) и сейчас уже хорошо известного в Западных трейдерских кругах под именем Chan Lun (Чан Лун). Значение его вклада в область технического анализа велико и сравнимо со значением изобретения перехода к графику японских свечей от обычной, простой гистограммы.

Продолжение - https://finware.ru/ama-for-swing-trading/

Блог им. Finware |Определение разворотных точек с помощью Метода ЧанЛун (ChanLun)

- 20 августа 2023, 17:04

- |

– имя, означающее “Дзен в запутанности”, был талантливым китайским трейдером. Первое слово произносится как “Чан”, поэтому в дальнейшем он будет называться именно так. Его настоящая личность неизвестна. Он трагически ушел из жизни в молодом возрасте.

С февраля 2006 г. по октябрь 2008 г., до своей смерти, Чан более двух лет обучал трейдингу на своем блоге, выпустив в общей сложности 108 уроков. Его метод, получивший широкое распространение (произносится как “ЧанЛун” и означает “метод Чана”), полностью отличается от традиционного технического анализа. Это естественный мультивалютный метод, включающий в себя геометрию и кинетику, работающий как на трендовых, так и на флэтовых рынках, на любом таймфрейме, с поразительной точностью.

Продолжение - https://finware.ru/chanlun-method-1/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс