Блог им. DmitriyNoskov |Боль майнеров Bitcoin

- 22 июня 2022, 11:10

- |

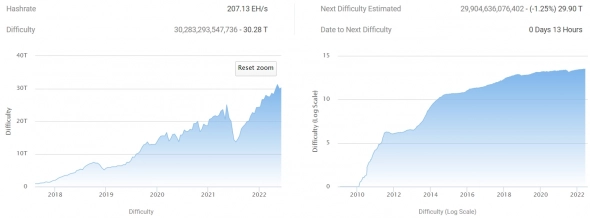

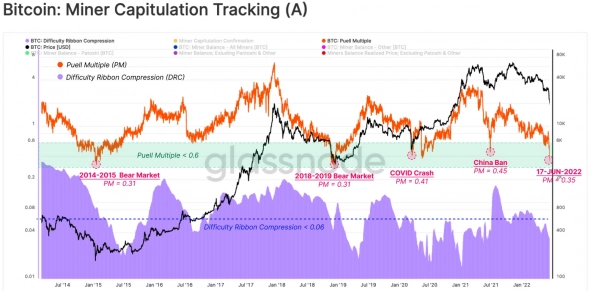

Для майнеров наступили тяжелые времена, так как Bitcoin рухнул на 70% от исторического максимума, а сложность вычислений находится всего на 3,1% ниже достигнутого в мае рекорда.

Источник изображения: btc.com

Совокупная доходность от майнинга сейчас на 65% ниже, чем в среднем за год (коэффициент Пуэлла). При этом результативность асика Antminer S19 от Bitmain на 80% хуже ноябрьского уровня, а популярная модель S9 и вовсе потеряла рентабельность.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. DmitriyNoskov |Bitcoin: крупнейший реализованный убыток и отток из ETF

- 21 июня 2022, 12:32

- |

Падение Bitcoin на 70% от исторического максимума, ожидание дальнейшего ужесточения монетарной политики ФРС и рецессии в США привели к появлению ряда антирекордов. Так, первый в мире биржевой инвестиционный фонд (ETF), запущенный в Канаде, столкнулся с выводом половины инвестиций всего за сутки. Активы фонда сократились с 47,8 тыс. BTC до 23,3 тыс. BTC.

Источник изображения: glassnode.com

Реализованные потери – это разница между ценой покупки и последующей продажи монеты по цепочке. Они также достигли исторического максимума, составив $2,4 млрд в сутки и $7,3 млрд в течение трех дней.

( Читать дальше )

Блог им. DmitriyNoskov |Solana на грани обвала – сообщество Solend голосует за взлом кита

- 20 июня 2022, 11:48

- |

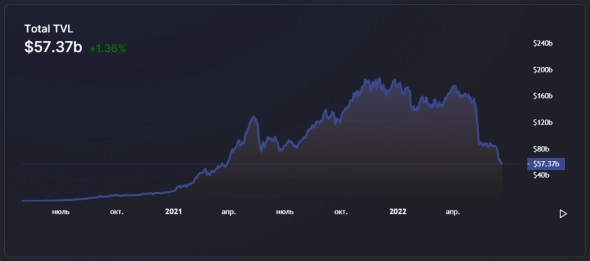

Сектор децентрализованных финансов (DeFi) продолжает лихорадить, поскольку общее падение рынка, перезакладывание активов и высокая доля маржинальных сделок приводят к схлопыванию проектов. За три месяца объем заблокированных средств в DeFi сократился на 64% до $57 млрд, а новые методы спасения отдельных платформ рискуют полной потерей доверия инвесторов к данному направлению.

Источник изображения: defillama.com

На этот раз отличилась платформа Solend, которая базируется на Solana, и чья сумма активов еще в апреле превышала $800 млн. Несмотря на заявленную децентрализацию и автономность, платформа внесла на голосование предложение об изменении смарт-контракта и выдворении крупнейшего кита с принудительным закрытием позиций на внебиржевом рынке.

По данным руководства, кит заблокировал 5,7 млн SOL преимущественно в стейблкоинах для получения гарантированной годовой доходности. Поскольку SOL снижается, падает объем маржинального обеспечения по позициям кита. При достижении SOL $22,3 платформа должна ликвидировать внесенные китом монеты – так называемый стоп-аут.

( Читать дальше )

Блог им. DmitriyNoskov |Суррогатные финансы: ипотечный кризис в 2008г., криптокризис в 2022г.

- 17 июня 2022, 11:56

- |

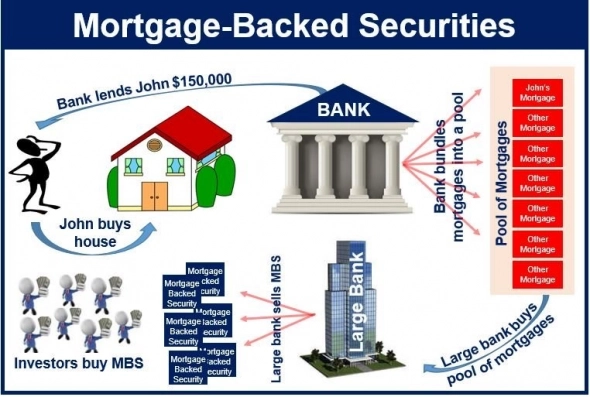

История повторяется. Мировой финансовый кризис 2008 года был вызван распространением суррогатных ценных бумаг CDO в США, обещавших повышенную доходность. Тот же механизм привел к падению крипторынка, где сектор децентрализованных финансов обещал повышенное вознаграждение от инвестиций. Проблема в том, что схема работает только на растущем рынке.

CDO

CDO – это ценные бумаги (долговые обязательства, обеспеченные залогом), выпускающиеся различными финансовыми учреждениями. Наибольший расцвет получили ипотечные CDO (включавшие MBS) в период американского строительного бума 2003 — 2007гг. Существовало много различных форм и комбинаций CDO, разберем примитивную схему для понимания процесса.

Банк выдает ипотечные кредиты. Погашая кредиты, клиенты генерируют прибыль. В то же время банк выпускает CDO, в которые эти кредиты включены в виде инвестиционной стратегии, обещая поделиться с инвесторами частью прибыли.

( Читать дальше )

Блог им. DmitriyNoskov |Новое потрясение среди стейблкоинов

- 16 июня 2022, 11:39

- |

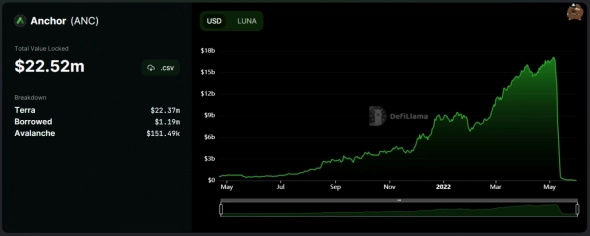

Стабильные монеты из-за криптообеспечения и роста капитализации за счет высокой доходности от стейкинга оказались в группе риска при общем падении рынка. Еще не утихли страсти по UST (Terra), как USDD сети Tron сталкивается с системным кризисом.

Источник изображения: twitter.com/BanklessHQ

Стейблкоин UST в апреле входил в ТОП-3 по капитализации с $20 млрд, из которых большая часть была внесена на платформу Anchor для получения 20% годовой доходности. Для поддержания привязки UST к американскому доллару Terra использовала как внутреннюю монету сети LUNA, так и криптофонд в объеме $3 млрд.

( Читать дальше )

Блог им. DmitriyNoskov |Отток Bitcoin с криптобирж на двухлетнем максимуме

- 15 июня 2022, 11:36

- |

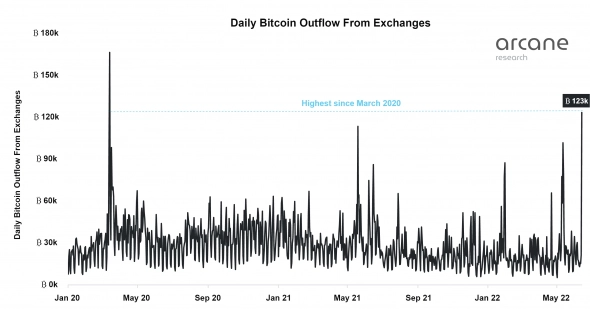

Заморозка вывода Bitcoin с крупнейшей по обороту криптобиржи, кризис ряда проектов DeFi и падение капитализации крипторынка ниже $1 трлн привели к самому крупному однодневному оттоку Bitcoin с марта 2020 года. 13 июня с криптобирж вывели 123 тыс. BTC.

Источник изображения: arcane.no

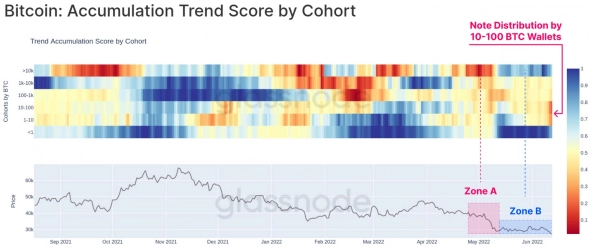

Синие киты (>10 тыс. BTC), активно избавлявшиеся от монет в мае (зона А), в июне перешли к накоплению Bitcoin (зона Б). Более активно действуют креветки (<1 BTC), эта группа с ноября выкупила половину добытых за этот период монет. Будь они преобладающей на рынке силой, Bitcoin бы не торговался так низко.

( Читать дальше )

Блог им. DmitriyNoskov |Паника на крипторынке

- 14 июня 2022, 11:36

- |

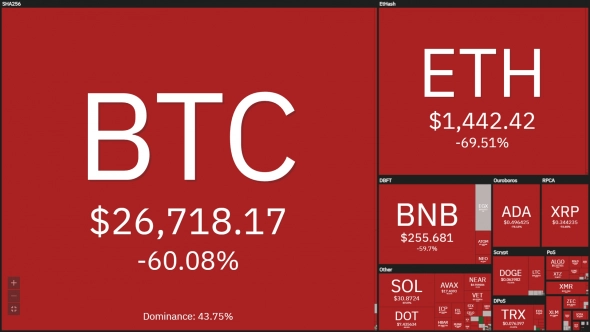

13 июня окрестили «кровавым понедельником» из-за паники на криптовалютном рынке: очередной стейблкоин потерял привязку к доллару США, крупнейшая по обороту криптобиржа заморозила вывод в Bitcoin, а ряду проектов угрожает банкротство. Однако настоящие треволнения еще впереди.

Источник изображения: coin360.com

От ноябрьских максимумов Bitcoin сократился уже на 60%, а Ethereum – на 70%. Альткоины традиционно тяжелее переносят медвежьи настроения – это справедливо как для предпочтений криптотрейдеров, так и институциональных инвесторов. С начала года инвестиции в криптофонды Ethereum демонстрируют сокращение на $387 млн, при этом приток в Bitcoin-фонды все еще положительный с результатом в $451 млн.

Из-за паники на крипторынке ряд проектов столкнулся с крупным оттоком инвестиций, а криптобиржи зафиксировали рост активности. 12 июня проект Celsius объявил о приостановке выводов, а 13 июня Binance заморозила вывод Bitcoin. Эти события только подлили масла в огонь, из-за чего токен CEL за сутки потерял 50%, а Bitcoin – 18%. Позже глава Binance заявил об устранении ошибки и возобновлении транзакций.

( Читать дальше )

Блог им. DmitriyNoskov |LUNA2 трещит по швам: пользователи сбрасывают новые монеты

- 10 июня 2022, 11:19

- |

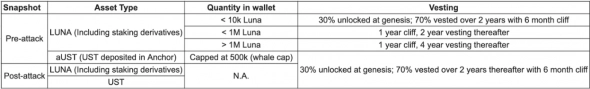

Проект Terra (LUNA) еще недавно обладал капитализацией в $40 млрд, а его стейблкоин UST входил в тройку лучших. Поскольку над проектом трудилась большая команда разработчиков, бренд был узнаваем, а сообщество – сплоченным, валидаторы приняли решение о перезапуске Terra. Однако даже бывшие инвесторы все меньше верят в успех, а к руководителю До Квону появляются новые претензии.

Источник изображения: криптовалютная биржа StormGain

Большинство участников и независимых экспертов призывали компанию к выкупу и сожжению LUNA для восстановления стоимости. Но валидаторы проголосовали за создание новой ветки из блока genesis, переименование старой монеты в Luna Classic (LUNC) и отказ от поддержки стейблкоина.

Новые LUNA или LUNA2 подлежат раздаче держателям LUNC и UST на основе двух снимков. На первом этапе инвесторы получат 30% от зафиксированного объема, а последующие средства в срок от полугода до четырех лет.

( Читать дальше )

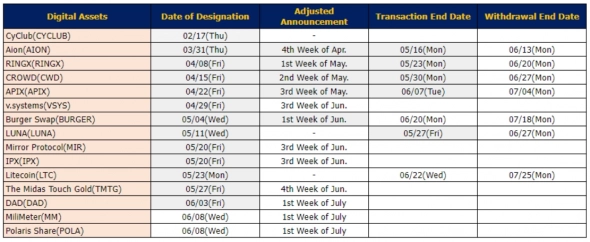

Блог им. DmitriyNoskov |Litecoin в опале: криптобиржи проводят делистинг

- 09 июня 2022, 11:52

- |

Некогда входивший в пятерку крупнейших блокчейнов Litecoin подвергся новым испытаниям и прессингу со стороны криптовалютных бирж Южной Кореи. В середине мая прошло обновление MimbleWimble (MVEB), повысившее анонимность транзакций. Для криптобирж это вызвало затруднение в следовании закону о проведении финансовых операций.

Источник изображения: криптовалютная биржа StormGain

MVEB преследует сразу несколько целей: за счет объединения множества транзакций в одну, запись становится похожа на набор случайных чисел; при этом предыдущая история включена в усеченном виде, что увеличивает скорость обработки. По уровню защиты и степени конфиденциальности MVEB не дотягивает до Monero или Zcash, однако и этого оказалось достаточно, чтобы крупнейшие криптобиржи Южной Кореи объявили об окончании поддержки Litecoin.

Использование MVEB затрудняет финансовым операторам проведение KYC (идентификация клиента), AML (борьба с отмыванием средств) и ряда других политик, требуемых местным законодательством. О предстоящем делистинге и окончании поддержки Litecoin уже объявили Upbit, Bithumb, Gopax, Korbit и Coinone. Так, Bithumb прекратит сопровождение сделок с монетой 22 июня, а любые переводы – 25 июля.

( Читать дальше )

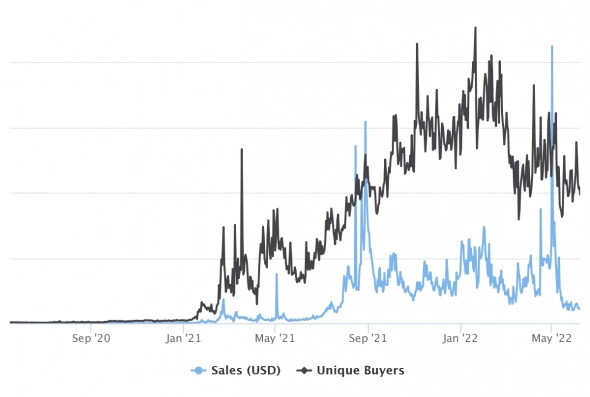

Блог им. DmitriyNoskov |Рынок NFT рухнул в мае

- 08 июня 2022, 11:44

- |

В последнюю неделю мая средние ежедневные продажи NFT составляли $33 млн, тогда как в аналогичный период апреля показатель превышал $150 млн. В целом, продажи откатились до уровня середины 2021 года.

Источник изображения: cryptoslam.io

Коррекция на криптовалютном рынке не обошла стороной сектор NFT, который многими участниками рассматривается в качестве инвестиционной возможности. При выходе новых коллекций от именитых брендов они активно скупают токены с расчетом будущей перепродажи.

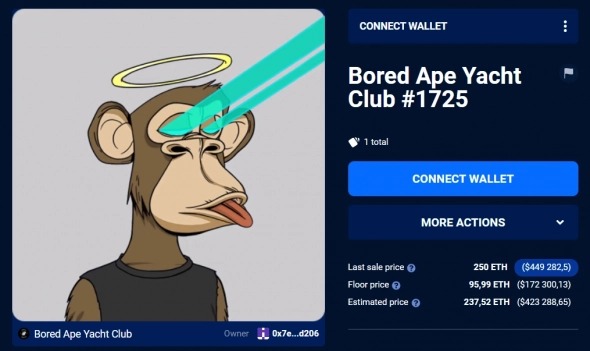

Наглядно это проявилось в начале мая с выходом NFT-коллекции от Yuga Labs, ответственной за популярных скучающих обезьян (Bored Ape Yacht Club или BAYC). BAYC занимает шестое место в общем зачете NFT с оборотом в $2 млрд, а 10 мая одну из обезьянок купили за 250 ETH ($450 тыс.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс