Блог им. Collapse |The Big Short: как я забрал у рынка 34 млн. руб.

- 22 января 2024, 20:00

- |

Счастлив ли? В разное время на этот вопрос отвечал по-разному, но всегда — отрицательно.

Написал лирический текст. Вспомнил совет, что smart-lab — не то место, где стоит изливать душу. Отставил. Переписал тезисно.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 17 )

Блог им. Collapse |Предложение от инвестора

- 19 февраля 2023, 11:00

- |

Как-то раз (то ли после отправки демонстрационной серии торговых сигналов, то ли после каких-то других ритуальных танцев с фрактальным бубном) на моё паритетное предложение («бензин — ваш, идеи — наши») я получил встречные условия от одного местного трейдера: 80% от прибыли — ему, 20% от прибыли — мне (при моей полной предоплате размера нашего общего стопа ему на карту). Про «развод» не пишите: человек небезызвестный в наших узких кругах (если захочет — появится в комментариях).

Я понимаю, что у него на ровном месте возникает целых 80/20=4 бесплатных опциона (за мой счёт). Но в ответ на моё удивление он лишь предложил «походить по рынку» и поискать условия лучше...

Итак, аукцион среди обладателей крупных депозитов: кто-то хочет бесплатный опцион не из расчёта 80/20, а хотя бы 70/30 или даже 60/40?

Джентльмены, не жадничаем. Делаем ваши ставки! Пока что лидирует мужчина по центру в первом ряду.

80/20 — раз, 80/20 — два...

Блог им. Collapse |Оценка устойчивости алгоритма на Si

- 01 марта 2021, 18:00

- |

В своём предыдущем посте я уже говорил, что лучшая (по определённому показателю своей результативности на истории конкретного инструмента) торговая стратегия (т.е. комбинация значений параметров алгоритма) гарантировано не будет лучшей на другом инструменте или на этом же инструменте в будущем. Все алготрейдеры это знают, но лично мне каждый раз в это верится с очень большим трудом. Откуда затруднения? Я объясню.

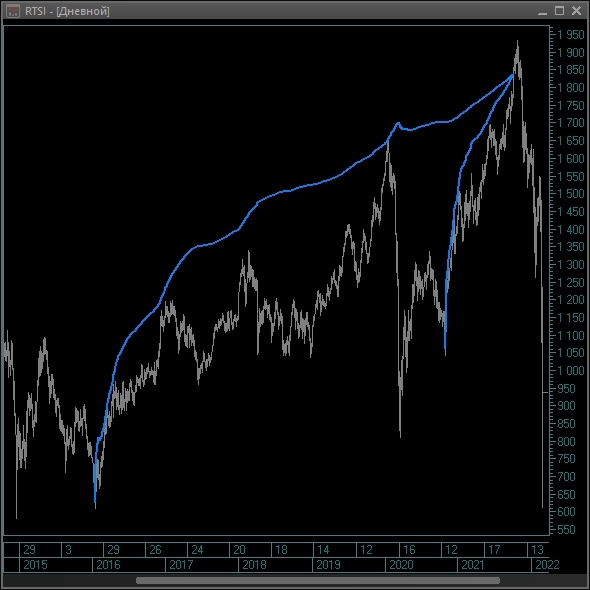

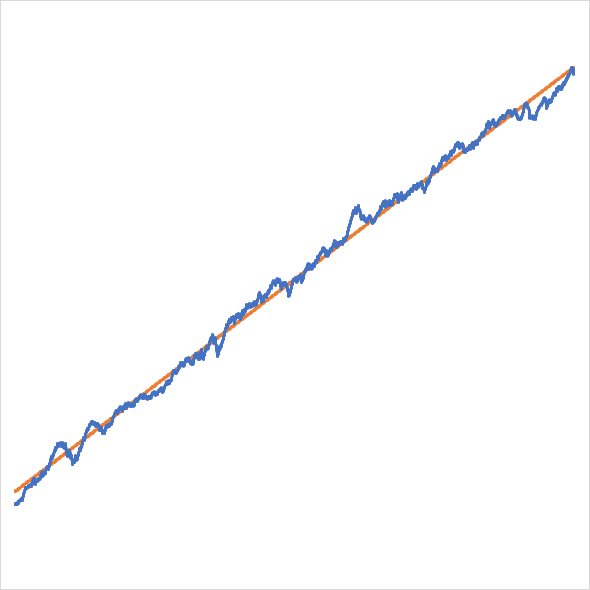

Если взять результаты бэктеста алгоритма на паре USD/RUB (котировки Forex-брокера Dukascopy с марта 2007 г. по сентябрь 2017 г.) и отсортировать их по коэффициенту линейности (далее — L), то лучшая стратегия (L=0.99811) будет выглядеть так:

Отношение среднегодовой прибыли к среднегодовой max[просадке] (далее — R) — 3.61 (без учёта потери на спреде).

Вот казалось бы, что может пойти не так при использовании этой стратегии в будущем (на этом же инструменте или на смежных)? Чтобы это выяснить, я протестирую эту же стратегию (без изменений) на смежном активе: фьючерсе на USD/RUB (свечной график M1 от Finam с декабря 2008 г. по декабрь 2020 г.):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс