Блог им. Antonio3333 |Какая будет ставка ЦБ в 2025 году?

- 20 декабря 2024, 09:12

- |

Какой индекс Мосбиржи и РТС, цена золота и нефти, биткойна, инфляция, курс доллара и юаня к рублю именно на конец 2025 года?

Я без понятия.

Скорее всего РТС может быть и 600- и 1000+ одновременно внутри года.

Я знаю, что ничего не знаю,

И знаю, что будет точно несколько больших трендов,

которые обязательно отыграем,

это как обычно.

На этом и есть фокус и концентрация.

Пиковые значения и финальные не интересуют,

именно внутри волатильности могут быть возможности.

Интерес внутри, как на этом заработать.

Какая разница смотреть,

доллар 110 или 150,

нефть 45 или 120,

индекс 2100 или 3200?

🎩Взять несколько движений в трендах по 30-1000% крупным объёмом большей частью пула —

приоритетная задача Aromath.

Не войти по самому низу и самым первым,

Не выйти по самому максимуму одному -

А взять по сценарию в приоритете 60+% от большого движения в тренде приличным объёмом.

🤑 AROMATH готовит

Стратегию прибыльных инвестиций на 1 полугодие 2025 года.

AROMATH — едко и метко о фондовом рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Antonio3333 |Природа хаоса и прогноз будущего от отца чёрных лебедей. Нассим Николас Талеб на Megacampus Summit Dubai 03.12.2024.

- 14 декабря 2024, 11:58

- |

Часть 3. Заключительная.

Чем вы сейчас занимаетесь?

Пишет книгу про масштаб и время.

Есть ошибки времени и ошибки масштаба.

Сигнал про Азию сейчас понятен, его невозможно игнорировать.

Ошибка — опираться на прошлую мораль.

Сейчас в мире равенства чуть больше, чем обычно.

Равенство половое сейчас, но все жалуются все равно.

Расовые конфликты также обостряются, хотя равенство сейчас на крайне высоком уровне.

Почему в России не жаловались крепостные?

Про Китай и Америку.

Что про это напряжение?

Чем больше ты читаешь газеты, тем меньше ты соображаешь.

Если я хочу нанести боль Америке, я буду бомбить Китай, потому что там все производится, в Ухане, им будет самим же плохо первым.

Чем меньше политики ходят на работу, тем лучше, увезти всех их на остров будет всем выгодно.

Проблема России, что ей нечего предложить миру, кроме нефти.

Китай научился вооружать свою армию очень дёшево.

Трамп не дурак, искусство сделки, использует тарифы как рычаг.

Фактически — это невыгодно Америке, это элемент устрашения и блеф.

( Читать дальше )

Блог им. Antonio3333 |Как собрать низкорискованный портфель 💼? Нассим Николас Талеб на Megacampus Summit Dubai 03.12.2024.

- 12 декабря 2024, 20:30

- |

Часть 2.

Талеб пишет не ради будущего, а использует фундамент на века.

Что делать с портфелем, чтобы защитить его от рисков?

Все модели защищённости — искусственные.

🦉Низкорискованный портфель —

лучше быть ближе к 0 по рисками, при этом комбинировать это со сверхриском.

В этом месте все теоретики зачесались знатно 😂

Не акции топ и не акции так себе,

Не акции и облигации на одном рынке.

👉 Денежный рынок/вклады и крипта, например (Aromath).

Не является Индивидуальной Инвестиционной Рекомендацией.

Важны некоррелирующие между собой активы.

ПАРФА (Принцип Активно Ребалансируемых Фондов Аромат) как раз ровно об этом 💯

Портфель — как штанга, посередине ровно, по бокам тяжело и может упасть.

Все это противоречит типа общим правилам, это сверхконтринтуитивно.

Люди и финсоветники/консультанты, которые не торговали, нихрена вообще не понимают в рынке.

Это дословный перевод.

Если вы стоматолог — не зарабатывайте, пожалуйста, на рынке, даже не пытайтесь.

Если вы специалист в чем-то — не надо вам торговать на рынке.

( Читать дальше )

Блог им. Antonio3333 |Каковы источники рисков? 🎓Нассим Николас Талеб на Megacampus Summit Dubai 03.12.2024.

- 08 декабря 2024, 13:32

- |

Часть 1.

Антихрупкий инвестор, риск-менеджер, доктор философии, повелитель чёрных лебедей,

ставочник собственных шкур на кон, одураченный случайностью эмпирический скептик.

Талеб: Я изучаю вопросы концентрации.

Есть события невероятные.

Нужно думать о последствиях, а не о вероятности.

Ранее распределение доходов было более ровным.

Сейчас — другие распределения.

Победитель получает всё 🏆

Если мы посадим в зал одного Илона Маска, он испортит нам всю статистику среднего капитала моментально.

Многие традиционные рисковые модели не работают.

Есть нормальные условия,

Есть экстремальные условия.

Хрупкость происходит от непонимания структуры и природы рисков.

Что про антихрупкость?

Существует несколько реакций системы.

Есть вариант, что системе все равно, а есть системы, которые выигрывают от стресса, становятся ещё сильнее 💪

Изучение свойств систем важно, которые становятся слабее, когда шоки отсутствуют.

Смотрите на денежный поток компании, есть сезонность, если их не учитывать — можно быть банкротом.

( Читать дальше )

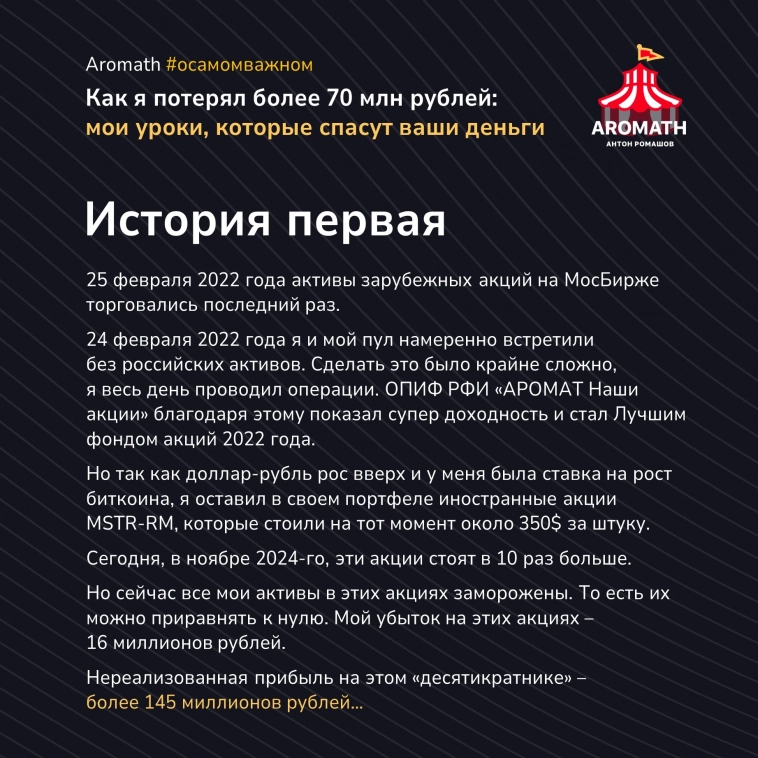

Блог им. Antonio3333 |Как я потерял более 70 млн. рублей на бирже 🎪

- 17 ноября 2024, 12:09

- |

Я – не теоретик, я – практик.

Я делюсь с вами своим 14-летним опытом, который стоил мне миллионов.

Я уверен, что щедрость всегда приносит свои дивиденды.

Чем больше я отдам, тем больше я получу/заработаю 💸.

Я хочу поделиться с вами тремя самыми крупными неудачами из моей практики.

Рассказываю о них, чтобы вы не сделали таких же ошибок, сэкономили время, силы, нервы и, конечно же, деньги.

История первая.

История вторая.

( Читать дальше )

Блог им. Antonio3333 |Ворчание Aromath🎪

- 07 ноября 2024, 19:02

- |

Популярность депозитов и фондов денежного рынка возрастает на фоне ослабления рубля, а ставка 22% закрыла глаза?

Как-то не подумали о таком сценарии?

С покупками валюты за рубли в нашей стране всегда опаздывают абсолютное большинство, как и с акциями Сбера ниже 0,7 капитала.

Потом мы видели очереди в обменниках и фанатский спрос на акции Сбера около 300+ рублей.

Если же, как еще любят все считать, в долларом эквиваленте — то инвесторы сейчас тупо теряют деньги, в данный момент они этого не осознают и массово вкладываются в эти инструменты.

Т.к. у нас все ковбои по стопам и отменам никто не кроется, то затем многие распродают акции с убытками и знакомыми уже словами «да пошла она, ваша биржа!», хотя полгода назад покупали эти же акции с превеликим удовольствием.

Ну не может человек выйти просто так из этой увлекательной игры, тем более сейчас такие удобные кнопочки в смартфоне стали у любого приложения.

Перевести все на телефонное исполнение заявок у брокера — реальное и непопулярное решение, очень помогает в осознанных, именно среднесрочных инвестициях.

( Читать дальше )

Блог им. Antonio3333 |Как определить продолжение и окончание тренда?

- 02 ноября 2024, 17:30

- |

Определение продолжения и окончания тренда на фондовом рынке — это важное и главное.

Несколько методов и индикаторов, которые могут помочь:

1. Технический анализ

— Линии тренда: выявляем реакцию цены на линии поддержки и сопротивлений. Пробой с тестом/ретестом может сигнализировать о конце тренда.

— Уровни коррекции: Используем уровни Фибоначчи для определения потенциальных уровней, на которых может произойти разворот.

2. Индикаторы

— Скользящие средние: Пересечение короткой и долгосрочной скользящих средних может указывать на смену тренда. Я использую EMA9 и EMA55 — они основные, EMA27 лишь вспомогательная в моменты неопределенности. Пересечение вверх — сигнал к продолжению восходящего тренда, вниз — к окончанию.

— Индикатор RSI (индекс относительной силы): ищем и правильно используем настоящие дивергенции, соотносим с волновой разметкой, рассматриваем все в комплексе.

— MACD: Пересечения линии MACD и сигнальной линии могут сигнализировать о начале нового тренда. Всегда внимательно используем пересечение нулевой зоны, ищем и правильно используем настоящие и подтвержденные дивергенции.

( Читать дальше )

Блог им. Antonio3333 |Не кусайте локти или как мои клиенты обошли падение рынка?

- 02 ноября 2024, 11:45

- |

Вы не поверите, как легко можно зарабатывать на инвестициях даже сейчас.

Как мои клиенты сами успешно и активно управляют своими портфелями?

У них нет убытков.

У них нет красных позиций.

Они в спокойствии и в полной безопасности.

Они зарабатывают даже сейчас.

Они в прибыли 🤑

Мои клиенты намного лучше рынка.

Мы вышли из акций полностью при индексе 2805.

Это уже 9% назад было.

Не потерял 9% — значит уже сохранил.

Плюс 1,5% уже дал даже самый простой LQDT.

Каждый мог бы также, но знать и делать — разные вещи.

Знаю, но не делаю — основная боль.

А не локти кусать каждый день из-за бездействия и нерешительности.

Кто под моим крылом —

все в безопасности 💯

Теперь о сентименте, в том числе по итогам конференции Смартлаба.

Крайне странно ждать снижения ставок, нового цикла,

покупать и сидеть в дивидендных акциях,

а теперь вдруг сделать вывод, что рынок акций не интересен после сползания и продолжения его крушения затем переходить в фонды денежного рынка или депозиты.

Очень замедленная реакция, вернее, её отсутствие, и нерешимость действий, помноженное на гордое звание «акционер», приводят всегда к огромным минусам и вновь красному портфелю.

( Читать дальше )

Блог им. Antonio3333 |Маэстро Резвяков выдал базу для всех спекулянтов

- 27 октября 2024, 12:07

- |

Маэстро Резвяков на сцене живьём с вечной классикой:

«Обрезай убытки, давай прибыли течь.

Вход большим объёмом с коротким стопом значительно увеличивает доходность даже при небольшом количестве прибыльных сделок в процентах от общего числа.

Минимумы повышаются, максимумы повышаются — волна вверх, работаем.

В боковике не работаем.

Сначала смотрим тренд на дневном графике.

Быть в непозиции — также позиция, очень часто- самая лучшая.

Оставляем на графике только цену, все остальное — лишнее.

При первой возможности перенос стопа в безубыток.

5-10 раз могут высадить,

такое кол-во входов это нормально.

Где могу накосячить?

Всего 5 ошибок:

Не дождаться точки входа,

войти не по тренду/ в боковике.

Боязнь входа, не войти в сделку.

Не резать убыток.

Не высидеть прибыль, выйти раньше.

На зафиксировать прибыль по цели».

👉 Если в это постоянно инвестировать свое время и деньги, присутствовать именно очно, а еще лучше лично учиться -

такие простые вещи понимаются, принимаются и используются многократно эффективнее. 💯

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс