Блог компании Иволга Капитал | Карты рынка ВДО. Лизинги (18%), МФК (20%) и девелоперы (19%)

- 08 февраля 2024, 07:07

- |

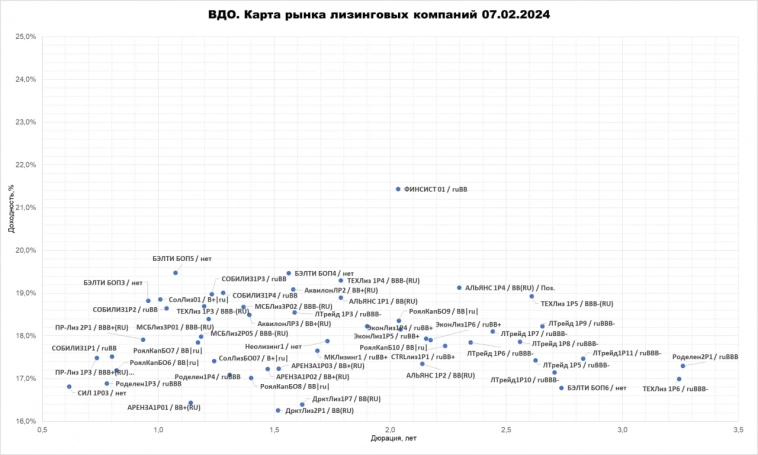

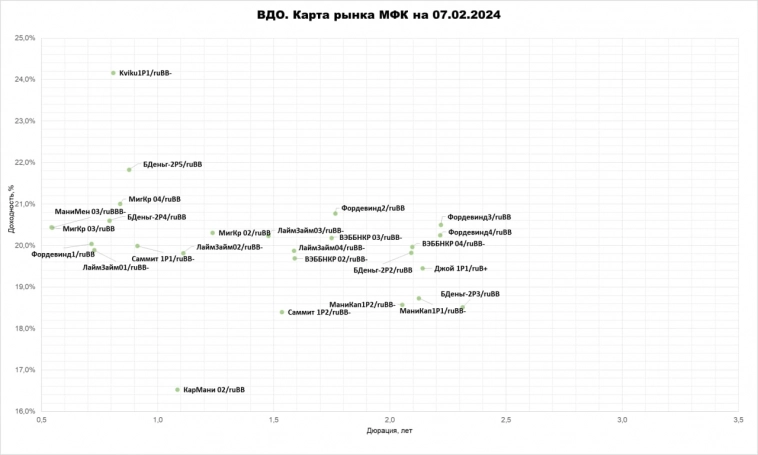

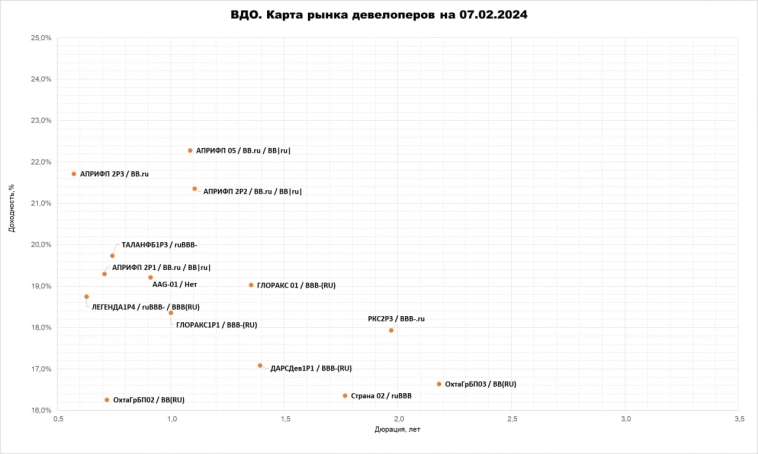

Возьмем три самые распространенные в сегменте высокодоходных облигаций отрасли: лизинг, микрофинансы и девелопмент. И разместим облигации этих эмитентов на разных картах рынка, но в одинаковых размерностях этих карт. Сравним.

Лизингодатели предлагают в среднем наименее доходные (средняя доходность 18%) и наиболее длинные (дюрация больше 2,5 лет не редкость) бумаги. И при этом лизинговых облигаций на рынке в количестве больше всего.

Облигации МФК короче, здесь все с дюрацией до 2,5 лет. И доходнее, в среднем, ровно на 2% выше, 20%. Выпусков заметно меньше, хотя и кажется, что новые размещения – сплошь размещения МФК.

Девелоперов еще меньше. Но разброс доходностей наибольший. Говорить о средней не очень уместно, хотя, если взвесить все облигации, попавшие на карту, получим почти ровно 19%.

На каждой из трех карт с какой-то силой выражения видим инверсию доходностей: бумаги с близкими сроками погашения доходнее бумаг с отдаленными. Облигационный рынок рассчитывает на снижение ключевой ставки и в сегменте ВДО тоже.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Но лично я не думаю, что ставку не снизят, да даже если и снизят, в апреля повысят.