Блог компании Иволга Капитал | Портфель PRObonds ВДО. Сокращение убытка с начала года до -3%. И ряд операций

- 13 июля 2022, 07:56

- |

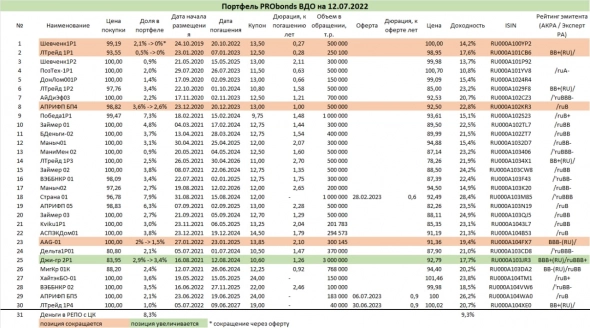

Портфель PRObonds ВДО после застоя последних 2-3 недель вновь вернулся в тренд восстановления. Убыток с начала года сократился до -3%. Накопленный за 4 года ведения результат составляет 46% (до НДФЛ, но с учетом комиссий). Последний год из этих четырех – с прошлого по нынешний июль – портфель пока отработал в ноль.

Ожидаемая доходность портфеля на ближайшие 12 месяцев – около 20%. Она складывается из доходностей к погашению входящих в портфель облигаций и доходности денежной позиции. Исходя из нее, наиболее вероятный результат портфеля в 2022 году с учетом глубокой просадки первого квартала – 5%.

Операции вновь достаточно много, хотя они больше косметического характера.

В следующий понедельник пройдут расчеты оферты по первому выпуску облигаций АО им. Т.Г. Шевченко. Эта позиция, таким образом, будет полностью выведена из портфеля, цена оферты – 100% от номинала. В конце июля вероятно размещение нового, уже третьего выпуска облигаций данного эмитента. Желание участвовать в нем есть, и под него, возможно, сократится доля и 2-го выпуска Шевченко. Идея здесь в том, чтобы на одного эмитента или холдинг в портфеле приходилось не более 7% от активов. Сейчас Части холдинга НБ-Центр – Шевченко и Маныч-Агро – занимают в портфеле 8,7%.

Руководствуясь той же логикой, начинаем сокращение АПРИ БП4, с 3,6% до 2,6%. Сокращение по 0,1% в течение 10 сессий, начиная с сегодняшней, по рыночной цене. Уменьшить совокупную долю АПРИ Флай Плэнинг до 7% будет сложно, и спешки в этом процессе не будет. Эмитент, по моему мнению, имеет одно из лучших покрытий риска доходностью.

Также в течение 5 сессий будет полностью выведен из портфеля первый выпуск Лизинг-Трейда, по 0,1% за сессию по рыночной цене. Его вытеснил недавно приобретенный новый и более доходных выпуск этого же эмитента.

И еще одна корректировка – снижение доли застройщика AAG за счет увеличения доли застройщика Джи-Групп. Доля первого снижается с 2 до 1,5% по 0,1% за сессию, дола второго увеличивается до 3,4% по 0,1% за сессию. По рыночной цене. Компании имеют сходные кредитные рейтинги, и есть желание, пользуясь близкими котировками и доходностями, сместить вес в пользу более крупного бизнеса и более ликвидного выпуска.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Вот она, базовая меньшая волатильность бондов💪. А у меня минус 40% портфель показывает на сегодня и то ли ещё будет…