Блог им. OlegDubinskiy

Почему рост индекса Мосбиржи, думаю, в этом году окажется больше, чем считают банки - брокеры (Сбер, ВТБ и др.). Почему гос. банки говорят одно, но сами ставят на другое.

- 15 марта 2024, 18:47

- |

Друзья,

обратите внимание:

просадка по индексу РТС продолжается.

Индекс Мосбиржи сегодня около 0 только из — за ослабления рубля.

Сбер, например, всегда прогнозирует укрепление рубля.

На 2024г. курс 90р. (если по базовому сценарию аналитиков Сбера):

прогноз курса рубля — вопрос политический (а аналитики, конечно, не хотят потерять работу).

USDRUB_TOM по дневным:

На рынке ОФЗ основные «игроки» — это банки.

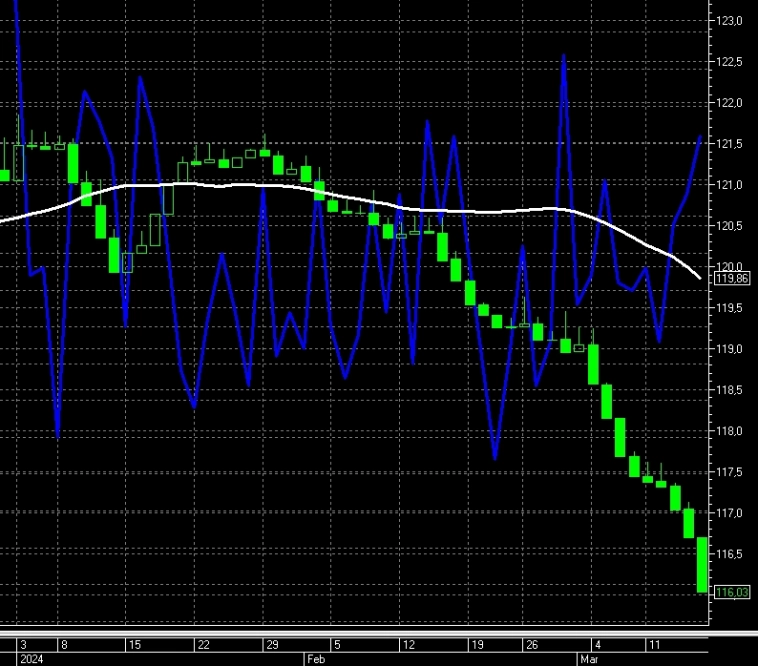

Судя по падению индекса RGBI и, соответственно, по росту доходностей длинных ОФЗ (уже 13+%),

банки говорят одно, но сами ставят на другое:

говорят о планах снижения ставки во 2 полугодии, но ставят на сохранение высокой ставки и высокой инфляции,

об этих ставках говорит падение RGBI.

RGBI в 2024г. по дневным:

С уважением,

Олег

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

ВВШ,

да.

Конечно.

Поэтому важно фильтровать инфо.

по РТС, возможно.

В рублях (тем более, с учётом дивидендов, которые тоже считаю в доходность) зелёным и зеленее, чем ставка.

Что выгоднее?

Дмитрий Корягин,

выгоднее индексный портфель без Газпрома, ВТБ и т.п.

Долгосрочно, в Сбере, Роснефти и т.п. риск небольшой.

Помните, был дефолт по ГКО в 1998г.

ГКО — это государственные краткосрочные облигации.

Вы считаете, что повторения не может быть никогда и не при каких условиях ?

Думаю, вероятность дефолта минимальна, но выше 0.

Если Вам нужна максимальная надёжность — золото, монеты и т.п.

Я считаю, что не всегда доходность должна быть превыше всего. Долгосрочная доходность рынка около 16 процентов не просто так. Это означает, что после периода высокой доходности всегда наступает падение. То есть то, что в 2023 году дало 100 процентов и выше доходности дальше может как расти медленнее рынка, так и упасть. Вопрос только в сроке. За счёт этого и происходит возврат к средней доходности на долгосроке. Я не говорю, что так будет, так как данный рост уже предваряло падение 2021-2022гг.

В ОФЗ же доходность заранее известна, что может быть полезно при финансовом планировании.

Золото не создаёт добавленную стоимость, оно просто поддерживает покупательную способность вложений на долгом сроке.

Считаю, должен быть баланс в этих инструментах в портфеле, но у каждого он свой.

Дмитрий Корягин,

Вы не думаете, что инфляция в России может быть, как в Турции ?

Тогда, постепенно, длинные ОФЗ превратятся в мусор.

Есть и такой риск.

Обычно, валюты стран, участвующих в боевых действиях, обесценивались.

Кстати, нужно помнить опыт США, который показал, что акции так же не защищают от высокой инфляции — их котировки стоят в боковике (и обесцениваются из за инфляции).

сегодняшнее поведение рынка говорит об обратном.

Только что написал об этом.

smart-lab.ru/blog/997952.php

каждый раз — по новому.

В точности одинаковых сценариев не бывает.

не гипер.

Например,

фактическая инфляция процентов 20 годовых — реальная перспектива.

Хорошо, что пока инфляция около 8 процентов, что находится около среднего уровня за последние 24 года.

долларовые цены можно сравнивать с попревкой на долларовую инфляцию.

Высокая долларовая инфляция за 26 лет.

В 1998 Россия ни с кем не вела СВО, а сейчас ведет (высокие расходы).

Замороженные ЗВР — намного ли это лучше, чем отсутствие ЗВР?

Баффет это писал про акции.

Продолжение тренда обычно более вероятно, чем разворот тренда.