Блог компании Иволга Капитал | ОФЗ падают, потому что чудес не бывает

- 14 декабря 2023, 07:14

- |

Энтузиазмом был встречен всплеск ОФЗ в ноябре. На фоне растущих денежных ставок доходности госдолга пошли вниз. Котировки и доход держателей – вверх.

Скептикам рост казался обычной коррекцией после очень долгого снижения. Чем, видимо, и оказался.

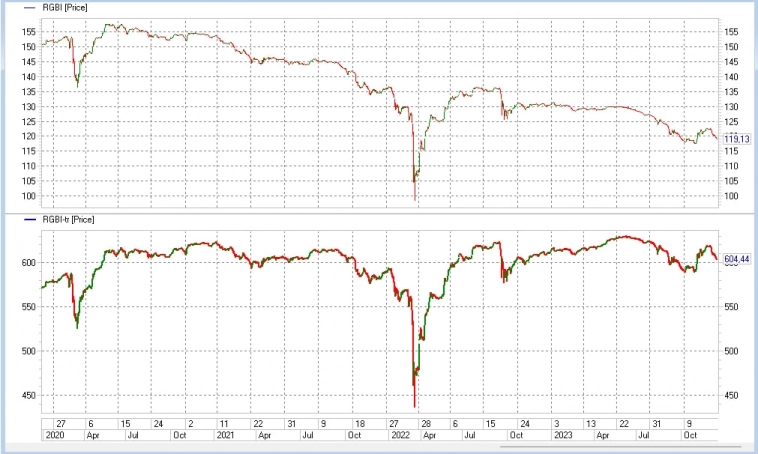

ОФЗ – наименее полезный инструмент российского фондового рынка, если вы собрались на рынке что-то заработать. Короткие бумаги то и дело проигрывают аналогичному по сроку банковскому депозиту. Длинные подвержены резким или затяжным падениям. Как итог – 0% в индексе полной доходности ОФЗ (RGBITR) за 3,5 года.

В декабре котировки ОФЗ вернулись к снижению. Коррекция закончилась.

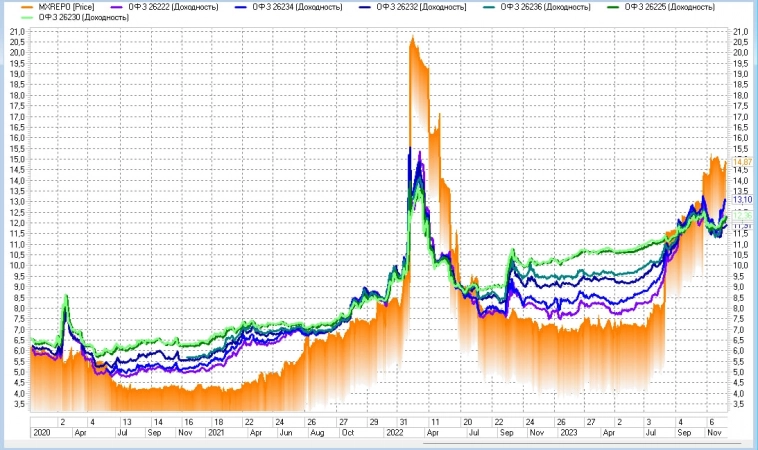

Впереди обновление ключевой ставки. Экспертный консенсус ожидает от ЦБ +100 б.п. в эту пятницу.

Если прогнозам суждено сбыться, денежный рынок будет давать эффективные 16-17%, депозиты, видимо, 15% годовых. И ОФЗ с доходностями вблизи 12% перспективными будут казаться разве что завзятым оптимистам.

Все не отделаемся от мысли, что драма с ОФЗ еще впереди. Ноябрь ее отодвинул, но не исключил. А отдельными действующими лицами в ней могут стать банки, у которых ОФЗ, как у известного дяди гуталина.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Шумно и долго овации. Все бяки от Дикого Запада, этж понятно. А то что сами виноваты — это никому не интересно.

так все сложно и запутано, не так прозрачно как у вас — ставка и доходность, опять ставка/доходность

О! наконец-то появился в теме «специалист», который разъяснит нам все секреты.

Хорошо, когда это клиентские деньги, а вы СЗКО. И плохо, когда это ваши деньги.

Но с вашими вы бы немного постарались подумать, ведь правда?

о том и речь...

а я никакие не беру на свои.

А я считаю 14 годовых очень привлекательным процентом на 3 года. А вот 16 на полгода — не очень интересно.. Кривая доходностей оч интересная сейчас в плане неэффективностей.

а я балансирую риски недвижимостью. вот прикупил объект с доходностью 12%. с текущими доходностями финансового рынка конечно смешно сравнивать, но хорошо смеется тот, кто смеется последним ;)

Я слежу за тенденциями, но абсолютно не готов торговать ею в целях извлечения инвестиционного дохода. Удачи

Для бабули, которая дальше сбера не пойдет, депозит точно лучше. А то в ином банке насоветуют такого...

Всем добра