Блог компании Иволга Капитал | ОФЗ и рубль отправят ключевую ставку вверх

- 14 июня 2023, 07:06

- |

Если о рубле и скептическом к нему отношении напоминаю часто, то картинку по ОФЗ, к которым у меня отношение еще более осторожное, давно не обновлял.

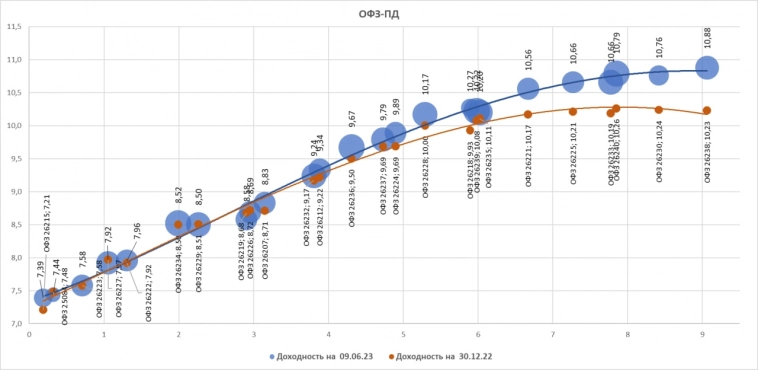

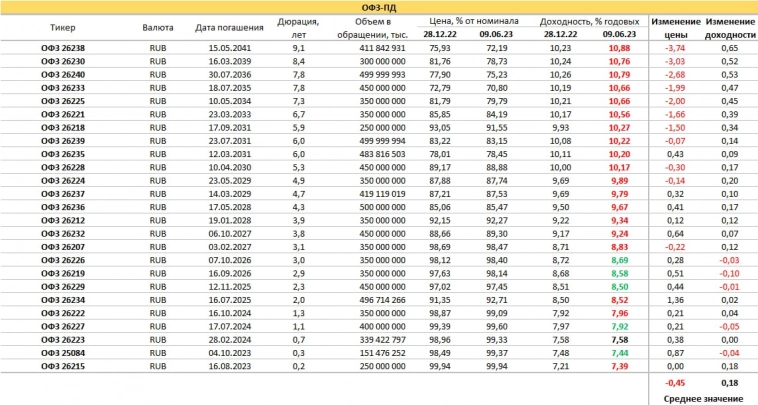

На иллюстрации кривая доходностей ОФЗ на конец прошлой недели в сравнении с кривой на конец прошлого года.

Все эти полгода корпоративный облигационный сектор показывал снижение доходностей. ВДО неплохой пример. С ОФЗ всё не так. Основная часть кривой не изменилась. Тогда как длинные бумаги просели в цене и выросли в доходности.

Мысль о том, что государство стало плохим заемщиком (как минимум, для покупателя его долгов плохим) аккуратно высказывал еще осенью, до окончательного разочарования в рубле. И государство ее подтверждает.

Переводя наблюдения в практическую плоскость, при таком рубле и такой динамике ОФЗ повышение ключевой ставки (сейчас 7,5%) даже при локально низкой официальной инфляции – уже не абстракция.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

надёжнее доллар США, естественно

Но они и падали не так. А Вдо «показывал снижение доходностей» потому что падали сильно.