Блог компании Иволга Капитал | Татнефть. Стоит ли покупать акции?

- 23 мая 2022, 18:50

- |

Пока ЕС продолжает обсуждать нефтяное эмбарго, цены на российскую нефть, даже с учетом дисконтов, остаются на рекордных уровнях.

Татнефть — одна из крупнейших российских нефтяных компаний. В свете изменившейся экономической ситуации попробуем оценить, стоит ли покупать акции компании.

Для начала разберемся с техническими параметрами акции:

- входит в индекс «голубых фишек»;

- высокая ликвидность;

- коэффициент «бета» — 0,66;

- Free-float — 33%.

Бумага является «голубой фишкой» и ее ликвидность, даже сейчас, позволяет комфортно оперировать позицией в десятки миллионов рублей.

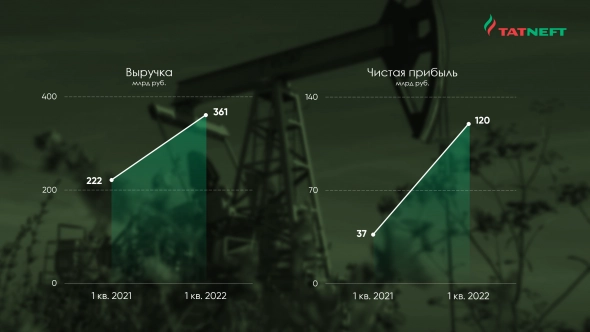

Основные показатели отчета за 1 кв. 2022 год:

- рост добычи на 9,4% до 7 млн тонн за 3 месяца;

- переработано 4,1 млн тонн сырья, произведено 4,2 млн тонн нефтепродуктов — рост около 50%;

- выручка выросла на 62% г/г до 360,5 млрд;

- чистая прибыль утроилась год к году и составила 120 млрд рублей.

На бумаге показатели отличные. Но важно учитывать по отчетности, что в новой реальности прошел только март, и то не весь. Очевидно, пока мы не видим эффектов санкций: сложности будут как с продажей, так и с бурением скважин, на фоне ухода международных нефтесервисных компаний. Тем не менее, это не банк, и компании не нужно соблюдать нормативы достаточности капитала, так что выплату дивидендов считаю не невероятной, и сегодня Татнефть объявила размер финальных дивидендов до 5%, что все же не перекрывает инфляцию и не создает большого потенциала роста котировок. В части возможных дивидендов Газпром выглядит куда более привлекательно.

Компания во многом работает на внутренний рынок: это 71% в сегменте сырой нефти и 59% нефтепроктов. В данном случае считаю, что это плюс: наблюдая за опытом Ирана можно предположить, что в первую очередь пострадают экспортные поставки нефтепродуктов. Мощности НПЗ есть во многих регионах, они как правило недозагружены. В условиях санкционного давления, покупатели получают дополнительную переговорную позицию: зачем покупать дорогие нефтепродукты, если можно купить сырую нефть и получить добавленную стоимость на собственном рынке? И хотя мы видим небольшое восстановление переработки в апреле и мае, на мой взгляд, долгосрочный тренд будет не в пользу нефтепродуктов. Татнефть обладает собственной сетью АЗС из порядка 800 станций, это позволяет сгладить ограничительные эффекты за счет вертикальной интеграции внутри страны.

Недавно «Татнефть» продала бизнес по производству шин «Кама». Шинный бизнес приносил компании всего несколько процентов от общей прибыли, так что его продажа не скажется значительно на бизнесе группы. По всей видимости сделка готовилась достаточно быстро, поэтому не стоит ожидать, что сегмент будет продан по хорошей для группы цене. Денежный поток, полученный от сделки, не повлияет на размер дивидендов, так как этого не предполагает дивидендная политика компании, так что в целом я бы это оценил как нейтральный или умеренно негативный фактор. Дополнительный кэш от этой продажи акционеры, скорее всего, не получат.

Что в сухом остатке? Сбалансированная компания с хорошим внутренним бизнесом и рисками в части переработки нефти. Ожидаемая дивидендная доходность, скорее, умеренная, она не создает потенциала взлета котировок при фактическом объявлении выплат. На мой взгляд, акции Татнефти — хороший претендент для диверсификации в нефтегазовой отрасли как относительно стабильная история, до 5% портфеля акций.

/Акции #TATN входят в портфели PRObonds Акции на 2,72%, проследить динамику портфеля можно в телеграм Probonds по #акции/

Не является инвестиционной рекомендацией.

Автор: Дмитрий Александров, управляющий директор ИК «Иволга Капитал»

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

----

Вот это какая-то ерунда написана. Раз уж так считаете, то считайте доходность в годовых из расчета выплаты через полтора месяца. 4.5% за полтора месяца это сделка в 36 годовых. Где ж не окупает?