Блог им. andreihohrin

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 25 сентября 2019, 08:24

- |

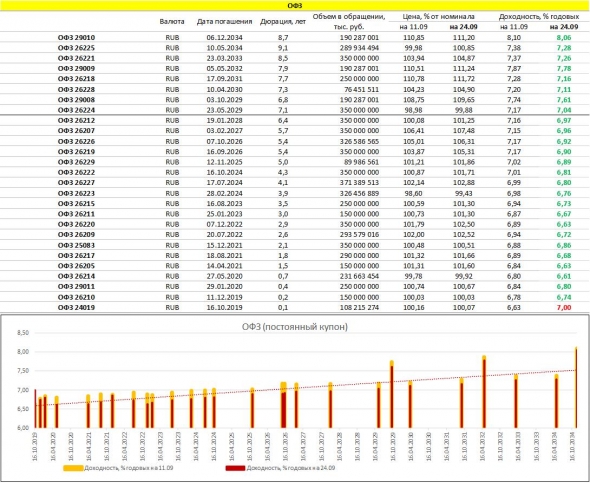

ОФЗ. Хотите вложить деньги в госдолг под ключевую ставку? Придется покупать 10-летние и еще более длинные бумаги. Все что короче, дает менее 7% годовых. Российский госдолг ценится все выше. До инверсии кривой доходности еще далеко. Она отражала бы полную веру инвесторов в качество гособлигаций, а заодно – готовность бумаг к заметной коррекции. Аналогичная ситуация сложилась весной 2018 года и привела рынок к 10%-ной просадке. Но сейчас мы имеем хоть и высоко оцененные облигации, но облигации пока не перегретые. Покупать ОФЗ с отдаленными сроками погашения в надежде заработать на росте их тела уже, скорее всего, нецелесообразно. Даже в ожидании снижения ключевой ставки. Однако и риски подобных покупок нельзя назвать высокими. ОФЗ в нынешнем состоянии – строго консервативный инструмент, с минимальной спекулятивной составляющей. И, соответственно, пользоваться им лучше по назначению, покупая низковолатильные и относительно короткие бумаги с целью обычного сохранения денег.

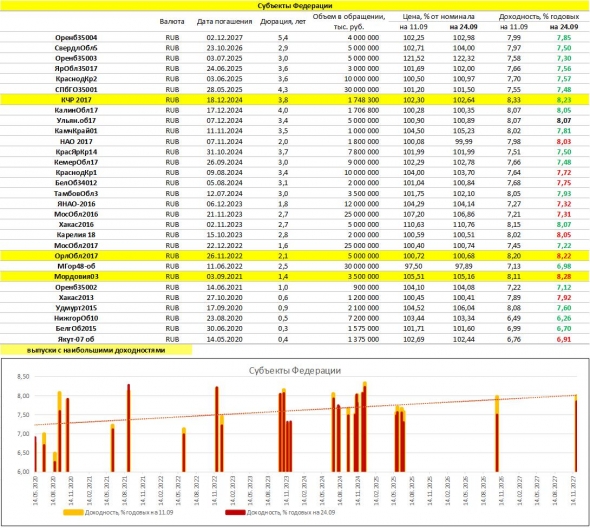

Облигации субъектов федерации. Хакасия-20 окончательно закрепилась ниже 8% годовых. Ставок даже в 8,5% теперь в субфедеральном списке бумаг не найти. Но спред между доходностями Оренбургской области и Мордовии и теми же по сроку ОФЗ – около 1,5% годовых. Чем не объект для покупки! Особенно глядя, например, на бумаги Нижегородской области, которые напрямую конкурируют с ОФЗ. Федеральный Минфин не раз высказывал инициативы по выводу регионов на рынок публичного долга. И больше половины субъектов на этот рынок вышли. Но больше для галочки, эпизодически. Сектор региональных бумаг остается маленьким (около 5% от всего рынка госдолга), недостаточно ликвидным и недостаточно востребованным. А низкий спрос дает премию к доходности. Популярность и размер сектора региональных облигаций должны расти. И сокращать премию к доходности. Это, собственно, и происходит. Но интерес к региональным облигациям все еще оправдан.

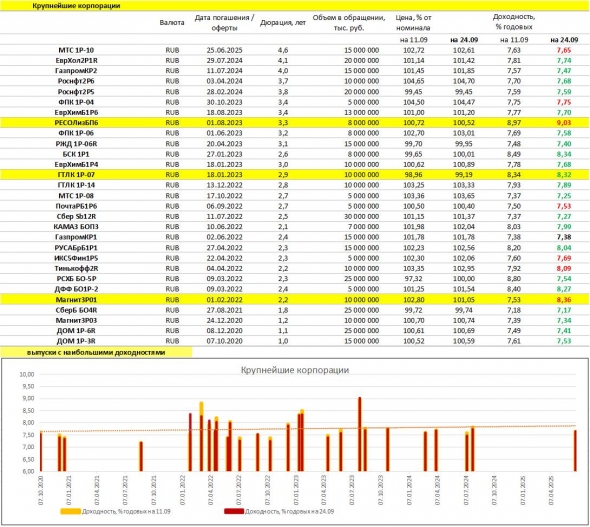

Облигации крупнейших корпораций. Из более-менее аппетитных доходностей на предсказуемом временном горизонте – Магнит, Домодедово, Тинькофф, ГТЛК. И Магнит, похоже, в этой компании или случайно, или на время. В остальном, доходности сконцентрировались вокруг 7,5%. Корпоративный сектор, долгое время проигрывавший в доходностях субфедам, постепенно обретает преимущество перед последними. Достаточно ли оно для покрытия корпоративных рисков? В большинстве случаев да, поскольку крупнейший бизнес в России – это в 2/3 случаев бизнес государственный. Магнит тому подтверждение.

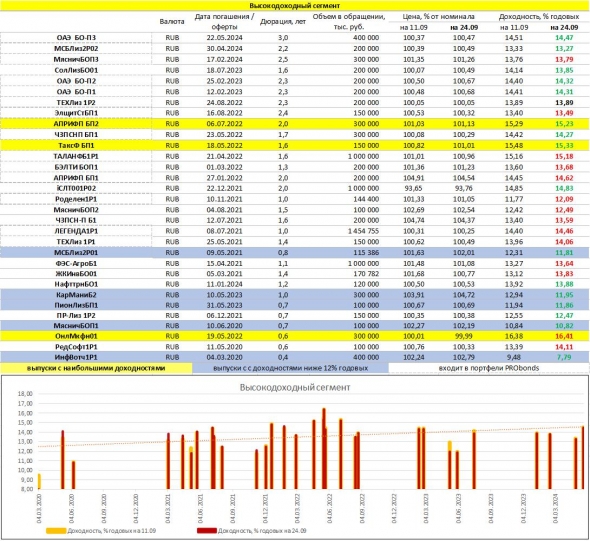

Высокодоходные облигации. Cbonds относит к высокодоходному сегменту облигации с купоном или доходностью выше ключевой ставки плюс 5%. Т.е. облигации, сегодня предлагающие доходность не ниже 12% годовых. В этой таблице из недели в неделю не так много изменений. Однако короткие бумаги начинают выходить из формальной группы высокодоходных. Те, кто покупал их на размещении или в начале обращения в выигрыше, поскольку прирост тела совокупно с базовой купонной ставкой принес доходность, как правило, выше 16% годовых. Сохранится ли тенденция к подобным доходностям для качественных эмитентов? Скорее, да. Компании, выходящие на публичный долговой рынок, обычно дорого платят за первые выпуски. И далеко не все из них в дальнейшем останутся в высокодоходном списке. Основа нашего инвестирования — покупка таких историй на начальном этапе биржевого жизненного цикла и продажа по мере роста к ним общего интереса.

Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ruyoutu.be/CcHpmHhhg3o

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Всего пару лет назад в активной фазе кризиса с санкциями страхами и т.п. ставки по кредитам на корпорат были 11-13 процентов. Сейчас это ВДО.

Согласен есть трэш типа Сибирский гостинец. Но кто в здравом уме будет вкладываться в новый бизнес через облиги?

Есть отчетность, есть понимание как работает бизнес. Странно не использовать возможность заработать и купить на часть портфеля сообразно свему риск профилю

Я думаю вариант дефолтнуть есть у 100% кандидатов