Владимир Литвинов

Тинькофф - не все так однозначно

- 07 июня 2023, 22:56

- |

В мае 2023 года бумаги Тинькофф Банка продемонстрировали ралли на 30+%. Одной из причин был общий позитив в банковском секторе, а также публикация сильного финансового отчета за 1 квартал текущего года. Его то мы и разберем сегодня.

Итак, чистые процентные доходы банка за отчетный период увеличились на 28% до 46,9 млрд рублей. Если откинуть резервы под ожидаемые кредитные убытки в размере 12 ярдов, то динамика доходов еще более внушительная, рост в 2,2 раза. С процентными доходами у компании все хорошо.

А вот с чистыми комиссионными доходами возникли проблемы. Точнее высокая база прошлого года, вызванная увеличением потоков от валютных операций, стала триггером к снижению в 2023 году. ЧКД за период снизились на 20% до 16,4 млрд рублей. Но не только высокая база всему виной. Тинькофф попал в санкционный список, что создало ряд проблем для клиентов и снизило объем тех самых валютных операций.

Вдобавок компаний нарастила операционные расходы на 35%. Хотя на общую прибыль это не сильно повлияло. Чистая прибыль банка выросла в 11,5 раз до 16,2 млрд рублей, и тут главную роль сыграло сокращение резервов. Что мне не нравится, так это отсутствие органического роста комиссионных доходов, а прибыль получена скорее за счет переоценки резервов.

( Читать дальше )

- комментировать

- 2.8К | ★5

- Комментарии ( 4 )

Газпром - опять 25

- 06 июня 2023, 00:14

- |

Ценовая конъюнктура по природному газу на спотовых рынках Европы складывается не в пользу Газпрома. Высокий уровень заполненности хранилищ в 67,64% и теплая погода обвалили котировки голубого топлива до $270 за тысячу кубометров. На этих же уровнях цена была еще в 2010 году (данные на 01.06.23) Поэтому сегодня снова вернемся к монополисту и посмотрим на его результаты за прошлый год.

Итак, выручка компании за отчетный период выросла на 14,7% до 11,7 трлн рублей. Напомню, что Газпром раскрыл результаты за прошлый год только в мае, поэтому мы не в должной мере можем оценить последствия санкции на бумаге. Экспортные потоки компании в 2022 году еще не схлопнулись, а цена на газ была на исторических максимумах.

В этом году за счет практически полной блокировки поставок в Европу, выручка упадет значительно. В данный момент компания поставляет газ в Европу только по газопроводам Турецкий поток и Помары-Ужгород, в Китай по Силе Сибири. Вторая нитка в Китай тоже под вопросом. Хоть компания и развеяла миф о затягивании строительства, воз и ныне там.

( Читать дальше )

А когда закончатся деньги?

- 03 июня 2023, 13:10

- |

Рынок продолжает свое триумфальное шествие и уже вплотную приблизился к максимумам апреля 2022 года. За неделю Индекс прибавил 1,4% и еще сохраняет шансы на продолжение импульса. В этом ему помогает возврат в рынок средств, поступающих от дивидендных компаний и желание инвесторов закрыть побыстрее свои дыры в портфеле.

А что будет когда эти средства закончатся? Нерезиденты наполнят рынок ликвидностью? Или мы получим тот самый обещанный в прошлом году 1 трлн рублей? Вопросы риторические, а мои опасения вполне реальные. Поэтому я советую всем сохранять осторожность и закрыть все маржинальные позиции.

В лидерах роста на этой неделе оказался транспортный сектор. Трансформация бизнеса и смена вектора товарооборота заставляет ставки на транспортировку расти. Так, суточные ставки на полувагоны достигли максимумов за последний год в 2719 рублей. Ставки фрахта держатся на высоких значениях. Портовики также выигрывают от переориентации продаж.

В результате все компании сектора, за исключением Аэрофлота, оказались в зеленой зоне. За неделю Globaltrans и НМТП прибавили по 9,5% и 8,6% соответственно, ДВМП, разобравшийся наконец с судами, подрос на 18,5%, а Совкомфлот вообще выстрелил на 37,9%. Сильный отчет и намеки на дивиденды сделали свое дело. Однако после череды импульсных дней возможен откат, аккуратнее.

( Читать дальше )

Самолет объявил байбек! К чему готовиться?

- 29 мая 2023, 13:28

- |

Не успело инвестиционное инфопространство остыть от опубликованного сильного отчета нашего девелопера за 2022 год, как уже на смену идет еще одна позитивная новость.

💬Учитывая, что справедливая оценка стоимости чистых активов компании в пять раз выше текущей капитализации и принимая во внимание, что динамика цены акций не отражает кратный рост бизнеса за последние несколько лет, совет директоров принял решение поручить менеджменту компании осуществить выкуп собственных акций на рынке в размере до 10 млрд рублей до конца 2023 года.

Кстати про активы компании я уже писал статью. Тогда мы обратили внимание на рост стоимость активов на 43% за год до 761 млрд рублей. Одновременно с этим переоценили земельный банк компании на 58% до 45,9 млн кв. м.

Котировки, игнорируя апсайды, практически не отреагировали на удвоение бизнеса за прошлый год и новость восприняли позитивно. В моменте рост достигал 13%. Давненько никто из крупных игроков на рынке не принимал решений о выкупе, а тут может быть до 10 ярдов. К тому же прогнозные значения на 2023 год по выручке +80%, по EBITDA +87%.

( Читать дальше )

Позитив - откуда убыток?

- 25 мая 2023, 23:19

- |

Не так давно мы разбирали с вами отчет компании Positive Technologies за 2022 год. Результаты оказались отличными, однако, как это всегда бывает, прошлые достижения не гарантируют их повторения в будущем. Точнее так, высокая база прошлого года может негативно повлиять на восприятие будущих результатов. Сегодня у нас на разборе отчет за 1 квартал 2023 года.

Итак, несмотря на рост выручки на 11% в отчетном периоде, отгрузки с НДС (ключевая метрика Позитива), снизились на 2% до 1,2 млрд рублей. Такая динамика стала следствием всплеска интереса к продуктам компании в марте прошлого года за счет ухода с рынка зарубежных вендоров. Та самая пресловутая высокая база прошлого года, о которой говорил в начале.

Тем не менее Positive ставит перед собой амбициозные цели и ожидает рост на 50% до 20-25 млрд рублей отгрузок по результатам всего 2023 года при одновременном сохранении высокого уровня операционной эффективности. С ней как раз и возникли проблемы.

Себестоимость продаж увеличилась за период на 7,7%, а вот маркетинговые и коммерческие расходы практически удвоились до 0,8 млрд. Вкупе с возросшими административными расходами и затратами на R&D, утащили прибыль на отрицательную территорию. По итогам 1 квартала Позитив получил убыток в 0,5 млрд рублей, против прибыли в 0,15 млрд годом ранее.

( Читать дальше )

Сегежа - трансформация бизнес-модели

- 24 мая 2023, 22:09

- |

При анализе компаний важно смотреть не только за текущими результатами, но и стараться проследить вектор ее развития. Сегодня ко мне на разбор попадает отчет Сегежи за первый квартал 2023 года. Изучим его, а также посмотрим на динамику всей отрасли, дабы экстраполировать данные на будущие результаты.

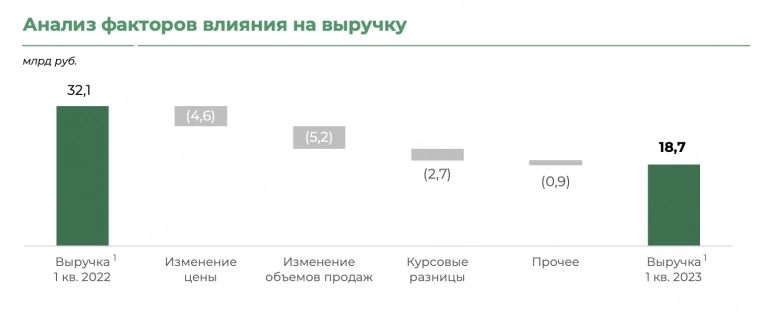

Итак, выручка за отчетный период выросла на 10% до 18,7 млрд рублей квартал к кварталу. Для наглядности Сегежа берет именно эту метрику. В годовом выражении выручка упала на 42%. Напомню, что 1 квартал прошлого года не учитывает кризисные вводные, поэтому лучше сконцентрироваться на сравнении кв/кв.

В разрезе продаж по сегментам, динамика положительная. Выручка сегмента «Бумага и упаковка» выросла на 17% до 7,6 млрд рублей кв/кв. Объемы продаж «Фанеры» прибавили 11%, «Клееной балки» 23%, а вот «Пиломатериалов» снизились на 10% до 436 тыс. кубов, что было компенсировано ростом средних цен реализации.

( Читать дальше )

Дивидендное безумие на рынке РФ. Башнефть и Сургутнефтегаз. Отчет Самолета

- 21 мая 2023, 11:41

- |

Друзья, хочу представить очередное видео с фрагментом вебинара от 18 мая, который я проводил для подписчиков ИнвестТема. Дивидендная эйфория захватила умы инвесторов в России. Однако не все компании порадовали своих акционеров. Сегодня окунемся в нефтяной сектор и разберем ньюсмейкеров этой недели — Башнефть и Сургутнефтегаз. А в конце пробежимся еще и по Самолету.

00:35 Срезали дивиденды Сургута

04:34 Инвест-идея по Сургутнефтегазу

05:50 Безумные дивы Башнефти

06:34 Разбор Башнефти

09:50 Выводы и сценарии по Башнефти

12:03 Отчет Самолета и земельный банк

❤️Друзья, не забывайте ставить лайк под видео. Это мотивирует меня и дальше делать полезные нарезки с вебинара. Спасибо!

Дивидендное безумие

- 18 мая 2023, 15:39

- |

Есть дивиденды — будем расти!

Нет дивидендов — в топку!

Наплевать на эффективность, финансовые показатели, маломальский анализ, санкции, перспективы бизнеса и отрасли в целом, на перегретость акций или их недооцененность, на мультипликаторы и структурные проблемы либо апсайды. На все это наплевать отечественным инвесторам.

Вам тоже? Тогда через год вас не будет на рынке, а эпохальная история ваших инвестиций на фондовом рынке закончится еще одной трагической. Сначала памп неликвидов, потом дивидендное безумие.

Рынок болен, а мы как его санитары продолжим искать фундаментально сильные компании, копаясь в отчетах. Один из таких лежит у меня на столе в зеленой папке! А разбор сможете прочитать у меня в Telegram

Яндекс - уроки биологии

- 15 мая 2023, 22:16

- |

Главной интригой 2023 года остается вопрос смены прописки отечественных компаний. Перед Яндексом стоит дополнительная задача — реструктуризировать бизнес так, чтобы не задеть права акционеров. Хотя кого я обманываю, этот вопрос не первый на повестке. Однако мне интересно посмотреть на отчет за 1 квартал, ведь именно в нем впервые за долгое время мы увидим прибыль в 5,8 млрд рублей.

Итак, общая выручка компании за отчетный период выросла на 54% до 163,3 млрд рублей, подтверждая звание быстрорастущей компании. Основной сегмент Поиска и портала продолжает отгрызать долю покинувших Россию конкурентов и составляет 63,3%. Выручка сегмента выросла на 54%, а скорректированный показатель EBITDA улетел на 77% вверх.

Вторым по значимости сегментом является Электронная коммерция и Райдтех. Выручка выросла на 60% до 88,5 млрд рублей, товарооборот сервисов электронной коммерции (GMV) подрос на 67%, окончательно закрепив за Яндексом место в первой тройке лидеров отрасли. Такая динамика бьет по рентабельности. По EBITDA мы теряем 10,8 ярдов, несмотря на попытки в прошлом году выйти в прибыль.

( Читать дальше )

Итоги недели на рынке РФ

- 13 мая 2023, 10:18

- |

🇷🇺Короткая праздничная неделя потрепала нервы отечественным инвесторам. Эмоциональное падение на вечерней сессии после новостей и вбросов о контрнаступлении откинуло рынок на пару процентов, однако общий итог недели — рост индекса на 1,1%. Я не так позитивен в отношении ближайшего будущего рынка и придерживаю кубышку.

Зампред ЦБ РФ Алексей Заботкин связал наблюдающееся укрепление рубля с улучшением динамики экспортной выручки, забыв уточнить, что на курс влияет еще множество факторов. Да и падение доходов бюджета на 22% с одновременным ростом расходов, я бы тоже не сбрасывал со счетов. Так что долгосрочно валюта — «маст бай».

В лидерах роста оказался нефтяной сектор в полном составе. Компании сохраняют объемы экспорта и переориентируют потоки, но достаточно ли этого? Котировки Brent держатся вблизи опасного уровня в $70 и могут продолжить снижение. Нефть марки Urals все еще продается с дисконтом, а перспективы полной смены «стороны света» для поставок выглядит сомнительной. Да и валюта не спешит укрепляться дальше.

( Читать дальше )

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания