Владимир Литвинов

Газпромнефть - с высоты Лахта Центра

- 07 июня 2021, 19:10

- |

В центре внимания инвесторов в последние дни оказались бумаги нефтяников. На фоне дружественной риторики участников встречи ОПЕК+, котировки нефти таки преодолели $70. Все это дает повод для роста акций нефтедобытчиков. Газпромнефть отстает от динамики других компаний и создает дополнительные апсайды. В этой статье как раз с ними и определимся.

Рост цен на нефть и увеличение объемов продаж нефтепродуктов позитивно повлияли на результаты. В итоге, выручка компании за первый квартал выросла на 18,7% до 611 млрд рублей. Экспорт по-прежнему занимает около 45% всей выручки, поэтому снижение курса рубля в отчетном квартале, по сравнению с 2020 годом оказало позитивное влияние.

Как я и говорил ранее, в 2021 году мы увидим обратную переоценку курсовых разниц. Если в 2020 году убыток составил 32 млрд рублей, то в 2021 всего 3,7 млрд. Также, доход от совместных предприятий в первом квартале зафиксирован на уровне 22,1 млрд рублей за счет двукратного роста прибыли проекта Арктикгаз.

А вот операционные расходы остались на уровне прошлого года. Все это позволило Газпромнефти показать чистую прибыль в размере 86,6 млрд рублей, против убытка годом ранее. Если компания и не покажет рекордного года, то по крайней мере значительно прирастет в показателях к 2020 году.

Еще в феврале я писал о том, что Газпромнефть и Татнефть отстают от своих коллег по сектору. С Татнефтью есть свои трудности в виде увеличения налоговой нагрузки, но по Газпромнефти апсайды сохраняются. В этой статье я не буду давать комментариев по поводу возможного строительства нового небоскреба «Лахта Центр 2», который вытянет значительную сумму. Перспективы далекие и туманные.

В этой статье я хотел обратить внимание на сильную компанию, которая может показать еще рост курсовой стоимости своих акций, потянувшись за своим старшим братом — Газпромом. Прирост чистой прибыли в 2021 году и намерение руководства платить 50% от ЧП помогут в полной мере реализовать мою инвестиционную идею. К слову, текущие значения я рассматриваю для частичной фиксации прибыли. Долгосрочно оставляю в портфеле на срок от 2-х лет.

Мой Telegram «ИнвестТема» -

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 18 )

Вирус рыночной эйфории

- 07 июня 2021, 18:36

- |

Друзья, сегодня будет не обычная статья. Сегодня я хочу немного поговорить о философии инвестирования. О том, что каждому инвестору стоит чуть детальнее изучать компании, оценивать риски и не гнаться за легкими деньгами на рынке. Поехали…

Ковид — не единственный вирус, который охватил весь мир. Эйфория на финансовых рынках, начавшаяся еще в середине 2020 года, захватила умы частных инвесторов. Добавляют ажиотажа разгоны в соц сетях. Примером служат телеграмм-каналы и все тот же Reddit, история манипуляций которого была горячей темой многих СМИ.

Бешеный рост цен на сырьевых рынках заставили акции компаний взметнуть на новые исторические максимумы. Частные инвесторы забывают, что цены на сырье цикличны, и при следующем периоде спада, финансовые показатели компаний окажутся под давлением. Но кто на это смотрит? Мы же не про цифры, мы про доходности в моменте 😡

Я наверное более консервативный инвестор, который при выборе акций в первую очередь наблюдает за бизнесом, динамикой выручки, прибыли, а также за перспективами в будущем. Это я пытаюсь транслировать и в своих статьях, заставляя вас задуматься, а не скупать все что плохо лежит.

Придя на рынок в 2020 году, многие инвесторы хотят получить высокую доходность, забывая о рисках. И хорошо, если вы успели купить компании на мартовской просадке 20-го года. А тем кто не успел, что делать? Зажмурить глаза и покупать переоцененные активы? Конечно же нет. Думайте головой, не слушайте никого. Изучайте рынок и заглядывайте чуть дальше собственного носа. Ну а я продолжу готовить для вас вдумчивый анализ и разборы компаний, которые выходят ежедневно, годами.

Мой Telegram «ИнвестТема» - https://t.me/particular_trader

Я покупаю доллар. Целевые уровни Северстали. Ускорение Газпромнефти

- 06 июня 2021, 13:59

- |

Сегодня поговорим об удалении доллара из ФНБ, целевых уровнях по Северстали и об ускорении акций Газпромнефти. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 03.06.21:

( Читать дальше )

Удаление доллара и супер-дивиденды в итогах недели

- 05 июня 2021, 12:56

- |

Захватившая умы инвесторов эйфория продолжает оказывать на рынки позитивное влияние. Индекс Мосбиржи за неделю ударно прибавил 2,06% и закрылся выше рекордных 3800 п. Это намекает на продолжение тенденции, которую поддерживает ажиотаж на рынке сырья. Уже никого не волнует, что фондовые рынки цикличны, а сырьевой и подавно. Но об этом я напишу в отдельной статье. Сейчас итоги недели.

Котировкам нефти все-таки удалось преодолеть отметку в $70 и закрыться на уровне значений 2019 года. В нефти вижу лишь техническую картину, без возможного фундаментального обоснования роста. Нефть закончилась? — Нет. Может быть Саудиты не гонят танкерами нефть на рынки всего мира? — Нет. Где найти справедливую цену нефти сложно сказать. Это политический инструмент, на динамику которого мы можем смотреть лишь постфактум.

Доллар выкинули из Фонда национального благосостояния. Ну все, теперь то уж точно эти зеленые бумажки упадут. Курс рубля взметнет вверх, одаривая нас снижением цен на зарубежные товары. Так вы представляете дальнейшее развитие ситуации? Тут я бы не хотел делать выводы. Традиционно, каждый их сделает сам. Я же с вашего позволения буду набирать валютную позицию в зоне поддержки на 72-73.

Ралли в нефтяной отрасли перекинулось и на компании нефтегазового сектора. Все дружно прибавляют за неделю. В лидерах Лукойл +9,2%, Роснефть +6,4% и Газпромнефть +8,8%. Сургут исчерпал свой потенциал роста. Тем более долларовая кубышка компании сейчас страдает. За неделю префы Сургута +0,8%.

В центре внимания оказались бумаги Лензолото, руководство которых рекомендовало к выплате акционерам супер-дивиденды, с доходностью 57,7% по обыкновенным акциям и 58,9% по префам. Да да, именно такие доходности 😏 О потенциальных выплатах было уже понятно в июле прошлого года, когда Полюс золото начал процедуру консолидации двух компаний, но многие сомневались в рекомендации. Подробнее можете прочитать в комментарии к новости в моей Газете Инвестора.

( Читать дальше )

Ростелеком - синергия роста

- 01 июня 2021, 09:49

- |

Для меня перспективы компании Ростелеком никогда не вызывали сомнений. Это один из лучших представителей сектора телекомов и растущая компаний со значительными апсайдами. В этой статье хочу рассмотреть отчет компании за первый квартал 2021 года и решить, стоит ли сейчас иметь у себя в портфеле Ростелеком.

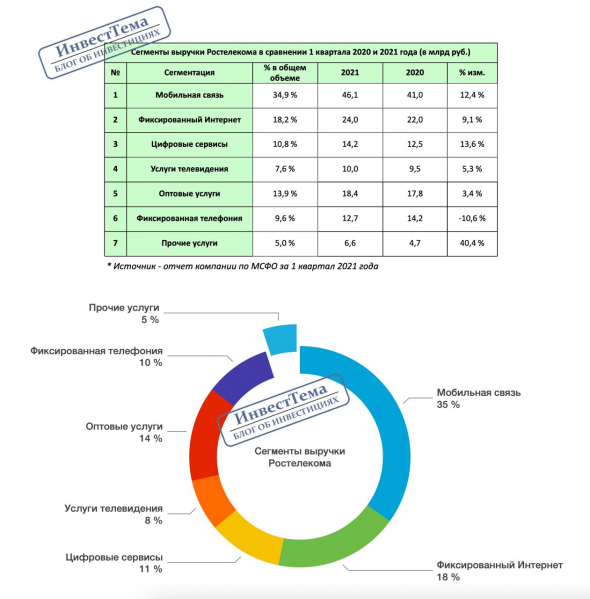

Выручка компании за первый квартал выросла на 9% до 132 млрд рублей. После консолидации 100% Tele2, сегмент мобильной связи занимает лидирующее положение в общей выручки с долей в 35%. За квартал сегмент прирос на 12,4%, а доля абонентов компании в России выросла на 1,5% за прошлый год, вплотную приблизившись к Билайну.

Сегмент фиксированного интернета также развивается, прибавляет за квартал 9,1% выручки. А вот перспективный сегмент цифровых сервисов, включающий облачные технологии и дата-центры, растет еще большими темпами. Плюс 13,6% за период и выходит на 4 место в общей выручки. Фиксированная телефония продолжает стагнировать, но все еще приносит стабильный доход. Подробнее на скрине, ниже.

За первый квартал компании удалось сдержать рост операционных расходов, которые увеличились всего на 6,8%. Вкупе с прибылью от курсовых переоценок и доходом от инвестиционной деятельности, оказали положительный эффект на чистую прибыль. Она увеличилась на 57,3% до 11,9 млрд рублей.

После покупки Tele2, Ростелеком значительно нарастил чистый долг. За отчетный период он остался на уровне прошлого года, а NetDebt/OIBDA остается на высоких 2,3x. Это не мешает руководству рекомендовать стандартные дивиденды в размере 5 рублей на оба типа акций, что ориентирует нас на дивидендную доходность в 4,8% на обычку и 5,5% на преф.

Итак, благодаря синергии с Tele2, Ростелеком становится компанией роста, которая прирастает в финансовых показателях, успешно справляется с возросшей долговой нагрузкой и развивает перспективные сегменты бизнеса. Я считаю, что акции телекома должны быть в портфеле современного инвестора. Поэтому они занимают достойное место в моем портфеле.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Детский мир - онлайн наше все

- 01 июня 2021, 09:46

- |

Давненько я не заглядывал в результаты Детского мира. После выхода Системы и прихода новых мажоритариев из Полюса я ненадолго выпал из компании и очень хотел бы вернуться. В этой статье, по традиции, посмотрим на результаты в разрезе 1 квартала 2021 года и решим, стоит ли с текущих уровней покупать акции детского ритейлера.

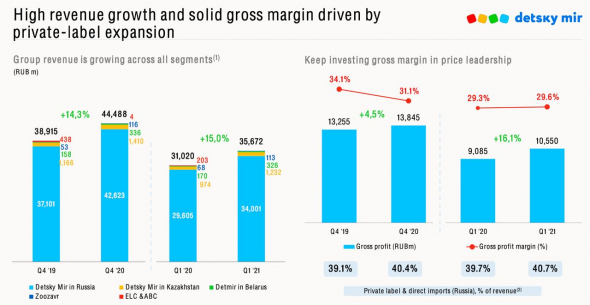

Выручка группы увеличилась за первый квартал 2020 года на 15% до 35,7 млрд рублей. Это произошло за счет роста цифровых продаж. Доля онлайн-продаж за первый квартал увеличилась в 1,8 раза до 10,9 млрд рублей, а совокупна доля превысила 28% от общих продаж.

Более маржинальный сегмент является стратегическим приоритетом, продажи которого руководство пытается довести до 45% от общей выручки. Если фудритейлеры только пытаются перейти на онлайн-продажи, то у Детского мира этот процесс идет полным ходом.

Себестоимость продаж растет более медленными темпами, а операционные расходы вообще добавили всего 8%. Курсовые разницы в первом квартале не оказывали негативного влияния. Все это позволило Детскому миру показать прибыль в размере 1,3 млрд рублей, против убытка годом ранее.

При анализе результатов нужно учитывать низкую базу прошлого года. Все же пандемия сильно ударила по результатам, а в первом квартале 2020 года уже начинала оказывать негативное влияние. Тем не менее сильные результаты позитивны и для акций.

Устойчивое положение позволяет руководству придерживаться курса на высокие дивидендные выплаты своим акционерам, а снижение чистого долга NetDebt/EBITDA = 1,4x рассчитывать на такую политику в дальнейшем. По итогам 2020 года акционеры получат 7,5% доходности.

У меня не вызывает сомнение светлое будущее ритейлера. Хотелось бы видеть поглощение других больших сетей Детским миром, но отсутствие этих факторов перекрывается ростом интернет-продаж. Остается определиться с целевыми уровнями, ведь назвать дешевой компанию нельзя. P/E = 13,5, а EV/EBITDA = 6,5, а цена акций находится у своих исторических максимумов. Текущие уровни не подходят мне для покупки, поэтому поиском подходящей точки входа мы еще займемся.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Яндекс - на такси за рекламой

- 31 мая 2021, 20:02

- |

В последнее время страсти вокруг Яндекса улеглись. Забылся срыв сделки с Тиньковым, разгон в Telegram каналах, а также стремительный рост котировок, начиная с июня 2020 года. Теперь на акции оказывают влияние лишь финансовые и технические факторы, исключив новостной шум. Цифрами как раз я и хочу заняться сегодня. Традиционно, результаты Яндекса будем смотреть в разрезе его основных сегментов.

Поиск и портал (реклама)

Основной сегмент бизнеса за первый квартал прибавил 15% в выручке до 35,2 млрд рублей за счет увеличения продаж в Поиске и Дзене. Высокая рентабельность сегмента является базисом для доходов всей компании. Если еще 2 года назад все говорили о стагнации рекламных доходов, то теперь он снова начал оживать.

Такси

Вторым по значимости сегментом является такси. Число поездок, как и выручка сегмента продолжают расти. Немного стагнирует Яндекс.Драйв, а вот фудтех на коне. Вместе с такси рост составил +111% за квартал. Общая же выручка сегмента увеличилась на 89%. Правда вот рентабельность сегмента заметно ниже Рекламного, поэтому и влияние на прибыль существенно ниже.

( Читать дальше )

Экосистема МТС. Потоки Газпрома. Возвращение в Детский мир

- 30 мая 2021, 16:18

- |

Сегодня поговорим об экосистемах в России на примере МТС, о перспективах Газпрома и Детского мира. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 27.05.21:

( Читать дальше )

Манипуляции ВТБ и отвратительный Mail в итогах недели

- 29 мая 2021, 12:26

- |

Скорая встреча Путина и Байдена, позитив на сырьевом рынке, а также техническая картина, позволили Индексу Мосбиржи завершить неделю на новом историческом максимуме. 3700 п. преодолели, что дальше? 3800? 3900? Кто больше? Не все так просто. Дальше расти будет все сложнее и сложнее. В текущей обстановке логичным будет задуматься над фиксацией прибыли по перегретым активам.

Нефть вновь подошла к сопротивлению на $70. Нефтетрейдеры готовятся штурмовать отметку. Удастся ли? Узнаем на следующей неделе. Технически ожидаю пробой уровня вверх, однако, фундаментально не вижу причин для этого.

По доллару картина остается прежняя. Можно просто перечитать мой абзац по инструменту из итогов прошлой недели.

На фоне высоких цен на нефть, компании сектора чувствуют себя отлично. Нефтегаз РФ прибавляет: Лукойл 2,2%, Татнефть 0,9%, Газпромнефть 1,4%. Отстает Роснефть -0,7%. А вот по Газпрому все максимально позитивно. За неделю растет на 1,4%. Дополнительные санкции в отношении Северного потока-2 пока не приняты, риторика США смягчается, а газовые хранилища забиваются российским газом, цена на который продолжает расти. По Газпрому ожидаю еще одну волну роста.

( Читать дальше )

Русагро - рекордсмен

- 26 мая 2021, 20:42

- |

Не успел новостной фон остыть после рекордного отчета Русагро за 2020 год и таких же дивидендов, как снова компания отчитывается за первый квартал 2021 года и показывает отличные результаты. В этой статье я хочу поговорить о перспективах компании, постараться найти дополнительные точки роста и решить, есть ли еще апсайды.

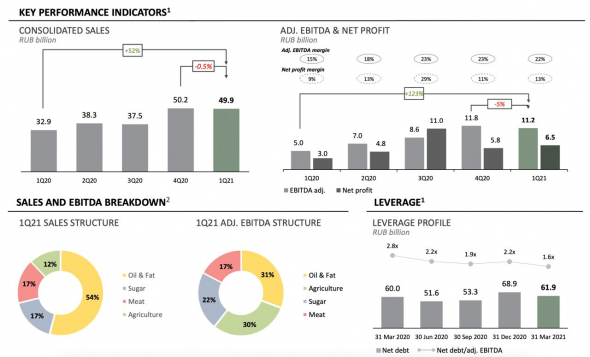

Первый квартал 2021 года оказался вновь близок к рекордному. Выручка за период выросла на 52% до 49,9 млрд рублей. Даже высокая база прошлых периодов не мешает прирастать бизнесу во всех сегментах. Сахарный сегмент начал восстановление, за 1 квартал рост составил 65%. Самый скромный рост показал мясной сегмент и то, продажи увеличились на 26%.

Если на результаты нефтегазового сектора большое влияние оказывают курсовые разницы, то для Русагро — это переоценка биологических активов. Убыток от переоценки в первом квартале составил 2 млрд рублей. Динамика может продолжиться и во втором, частично компенсировав рост выручки.

Операционная прибыль осталась на уровне прошлого года, говоря о хорошей работе руководства по оптимизации рабочего процесса. Как итог, чистая прибыль увеличилась более чем в 2 раза до 6,5 млрд рублей, против 3 млрд в 2020 году.

Чистый долг удалось немного сократить до 62 млрд рублей на конец первого квартала, а NetDebt/скорр. EBITDA составляет комфортные 1,62x. По остальным мультипликаторам все по-прежнему хорошо. P/E = 4,4, а P/B = 0,93. У того же Черкизово P/E = 5,3, а P/B = 1,36. Все это говорит о сохраняющемся потенциале роста акций в будущем.

Негативным моментом являются вбросы Telegram каналов об уголовных делах в отношении владельца Группы Мошковиче. Но до сих пор эта информация не подтверждена, поэтому я исключаю ее из системы принятия решений.

За 2020 год Русагро заплатила рекордные дивиденды своим акционерам. Доходность составила 10,1% по году. Не многие компании в РФ платят дивиденды на таком уровне. К слову, на закрытие дивидендного гэпа котировкам потребовалось всего 15 торговых сессий.

Для меня Русагро является показательным примером компании роста. Бизнес прирастает не только количественно, но и качественно. Низкие мультипликаторы, даже в сравнении с конкурентами, дают основание рассчитывать на рост котировок и значительных апсайдах их курсовой стоимости. Для меня это лишь вопрос времени.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- кризис

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания