Блог им. kurd |Парадокс вариационки долларовых фьючерсов. Если кто не знает

- 16 декабря 2021, 18:16

- |

Пусть в начале торговой сессии фьючерс стоил $110 при курсе 100 руб/$, а в конце сессии фьючерс стал стоить $100 при курсе 110 руб/$.

Можно подумать, что для лонга в один контракт на клиринге будет нулевая вариационная маржа. Однако ММВБ насчитает ($100 — $110) * 110 руб/$ = -1100 руб.

Так что на случай одновременного падения акций и курса рубля фьючерс на индекс ММВБ спокойнее фьючерса на индекс РТС. Снижение «ценности» акций индекса будет отчасти компенсировано удешевлением рубля, в каковом эти акции оцениваются.

А для фьючерса на индекс РТС снижение «ценности» тех же акций будет усугублено удорожанием доллара.

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. kurd |Грааль для терпил. Фьючерс на индекс ММВБ с капитализацией

- 14 ноября 2021, 15:27

- |

Возьмём историю индекса ММВБ с марта 2003 по июнь 2021. Не самый лучший пример и по росту (11.3 раза), и по просадкам.

IMOEX-Weekly disk.yandex.ru/i/t4HkjuuUbQMddw

Покупаем каждый 3-месячный фьючерс на IMOEX, выделяя на ГО условно 15% от объёма позиции. Кроме того, резервируем 12% от этого объёма на просадку позиции, по исчерпании каковой суммы фиксируем убыток. А дождавшись 20% прибыли, фиксируем выигрыш. Или закрываем на экспирации.

Т.к. такой длинной истории фьючерса у меня нет, обойдёмся графиком самого индекса. Не суть. Просто разбиваем историю на 73 квартала и смотрим, что получилось. Скрипт на C# в программе WealthLab всего 95 строк. Вот результаты оптимизации «торговой системы».

В столбце money показана сумма в 0.27 (0.15+0.12) объёма позиции. Т.е. на первой покупке индекс стоил 337.83 рубля.

После таблицы сделок две наибольшие просадки: 24.73% (16163.10 руб) и 80.35% (54.29 руб)

Но из таблицы видно, что довложения пришлось делать только пару раз в самом начале, так что их сумма в колонке Equityy всего 181.91 руб. Выигрыш в колонке Profit 94473.05 руб даёт рост в 519.34 раза. За 18.25 года получается среднегодовая доходность 40.86%.

( Читать дальше )

Блог им. kurd |Индекс ММВБ против золота в рублях за почти 24 года. Только цифры

- 16 августа 2021, 11:21

- |

Дневную историю золота за тот же период можно получить, скачав с Финама долларовые котировки золота и курс доллара в рублях USDCB (по ЦБ РФ). Рублёвые котировки получаем самодельной программой, которая перемножает одно на другое.

Получаем, что за 23.97 года IMOEX вырос со 100 до 3873 в 38.73 раза.

Рублёвое золото за то же время выросло с 61.276 руб/грамм (деноминировано) до 4208.23 руб/грамм в 68.67 раза.

В программе WealthLab пишем скрипт для поиска всех просадок и показываем те, что хуже 10%.

IMOEX-Weekly

nn ;DateMax ;DateMin ;DrDown%

1;05.10.1997 00:00:00;04.10.1998 00:00:00; -84.35

2;22.11.1998 00:00:00;10.01.1999 00:00:00; -17.65

3;21.03.1999 00:00:00;04.04.1999 00:00:00; -17.39

4;04.07.1999 00:00:00;19.09.1999 00:00:00; -44.67

5;26.03.2000 00:00:00;17.12.2000 00:00:00; -53.07

6;11.02.2001 00:00:00;25.02.2001 00:00:00; -15.30

7;17.06.2001 00:00:00;07.10.2001 00:00:00; -31.60

8;19.05.2002 00:00:00;04.08.2002 00:00:00; -24.23

9;02.03.2003 00:00:00;30.03.2003 00:00:00; -11.29

10;06.07.2003 00:00:00;13.07.2003 00:00:00; -18.39

11;19.10.2003 00:00:00;16.11.2003 00:00:00; -28.76

12;11.04.2004 00:00:00;25.07.2004 00:00:00; -32.27

13;03.10.2004 00:00:00;05.12.2004 00:00:00; -31.97

14;09.12.2007 00:00:00;26.10.2008 00:00:00; -74.97

15;02.11.2008 00:00:00;16.11.2008 00:00:00; -42.25

16;21.12.2008 00:00:00;18.01.2009 00:00:00; -21.01

17;08.02.2009 00:00:00;15.02.2009 00:00:00; -18.98

18;22.03.2009 00:00:00;29.03.2009 00:00:00; -12.87

19;31.05.2009 00:00:00;12.07.2009 00:00:00; -30.51

20;02.08.2009 00:00:00;16.08.2009 00:00:00; -10.35

21;03.04.2011 00:00:00;09.03.2014 00:00:00; -36.58

22;06.07.2014 00:00:00;03.08.2014 00:00:00; -14.69

23;30.11.2014 00:00:00;14.12.2014 00:00:00; -19.30

24;15.02.2015 00:00:00;22.03.2015 00:00:00; -15.07

25;22.11.2015 00:00:00;17.01.2016 00:00:00; -15.50

26;01.01.2017 00:00:00;11.06.2017 00:00:00; -22.64

27;25.02.2018 00:00:00;08.04.2018 00:00:00; -13.11

28;19.01.2020 00:00:00;15.03.2020 00:00:00; -35.73

29;05.04.2020 00:00:00;19.04.2020 00:00:00; -10.34

30;16.08.2020 00:00:00;01.11.2020 00:00:00; -13.98

( Читать дальше )

Блог им. kurd |Снова Фьючерс на индекс ММВБ. Грааль для терпил

- 29 мая 2021, 21:17

- |

Это дополнение к «Фьючерс на индекс ММВБ. Математические ожидания и реальная ретроспекция» smart-lab.ru/blog/699584.php

Т.к. фьючерс на индекс ММВБ торгуется в бэквордации, его историю можно заменить более длинной историей самого индекса, если: 1) умножить индекс на 10 и 2) роллировать позицию в дни экспирации по цене (Open+Close)/2.

И тогда можно представить, как можно было, играя в MXI (малый фьючерс), пережить и 2008, и 2020 годы.

Подробности алгоритма в предыдущей статье. Последний тест на 73 кварталах от марта 2003 дал для фьючерса MXI выигрыш 50549.20 руб. Наибольшая просадка выигрыша 10923.10 руб на 18.03.2020 от максимума 44498.90 руб 20.01.2020 с объёмом позиции 32268.90 руб (33.85% от объёма).

В 2008 просадка скромнее, Но относительном объёма позиции примерно та же.

Средний выигрыш на квартал 692.50 руб. Относительно связанных средств 15000 руб (завышенная оценка) это даёт квартальную прибыльность 4.62% или 18.47% годовых.

Стоп-лосс сработал только однажды, 06.08.2008. Скользящий стоп фиксировал прибыль 15 раз. Оптимизированные параметры: триггер скользящего стопа 20%, реверс 0%. Убыток 25% на квартал я назначил из психологических соображений.

Следует также отметить три проигрышных подряд квартала в 2011. И ещё два случая по два проигрышных квартала подряд.

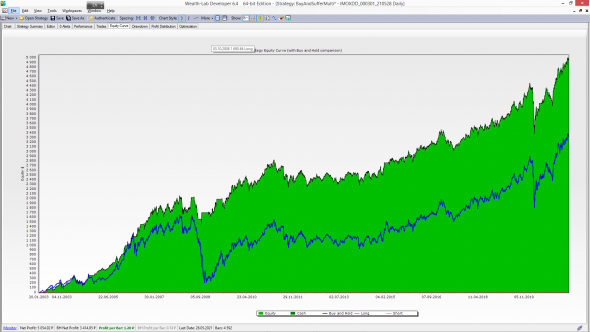

На графике показан выигрыш индекса ММВБ, не умноженный на 10

Плоские участки в 2008 показывают досрочные закрытия позиции.

Игра в купи и держи даёт выигрыш 39501.70 руб с просадкой 13610.70 руб.

Блог им. kurd |Фьючерс на индекс ММВБ. Математические ожидания и реальная ретроспекция

- 29 мая 2021, 15:04

- |

Можно много рассуждать о возможностях положительного матожидания для фьючерса на индекс ММВБ и даже написать не одну статейку.

smart-lab.ru/blog/699550.php

А можно один раз сделать тестовый прогон по истории торгов. У меня набрана история 26 кварталов MXI (малый фьючерс) с экспирациями с марта 2012 по сентябрь 2019.

Покупаем по открытию после дня предыдущей экспирацции и закрываем либо по убытку (25%), либо скользящим стопом (триггер 25%, реверс-10%) либо по закрытию дня экспирации. И без проскальзываний. Комиссия купли-продажи 1 руб.

С этими оптимизированными параметрами выигрыш 10825.50 руб, на 16.06.2017 просадка 5782 руб от предшествующего максимума выигрыша 7525.50 руб (24.78% от объёма позиции 23332.50 руб на 03.01.2017). Средний выигрыш за квартал 416.37 руб. Убытка в 25% не было ни разу, и только однажды скользящий стоп прибавил тыщонку к выигрышу.

Если закрывать только на экспирации, выигрыш 9423.40 руб, просадка 5781 руб.

Теперь о прибыльности. Гарантийное обеспечение 28.05.2021 на фьючерс MMM1 3911.88 руб. Цена контракта на закрытии 37180.50 руб. Резерв вариационки в 25% от объёма контракта равен 9295.12 руб. Резерв 25% на ГО равен 977.97. Итого связанных средств: 3911.88 + 9295.12 + 977.97 = 14184.97. Округляем до 15000 руб.

Со среднего выигрыща 416.37 руб это даёт на квартал прибыльность 2.78%. На год 11.12%.

Правда, в историю не попали провалы 2008 и марта 2020. Для этих периодов могут потребоваться другие стопы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс