Блог им. hep8338 |Перспективы GBP/USD, фундаментальный анализ

- 06 февраля 2020, 18:47

- |

Трейдеры валютного рынка разошлись во мнениях по поводу перспектив Фунта стерлингов. Да, их можно понять, так как ситуация с Брекзитом и монетарной политикой Банка Англии вносят высокий уровень неопределённости в оценках национальной валюты Великобритании.

Предлагаю Вашему вниманию фундаментальный взгляд на перспективы валютной пары GBP/USD, основанный на базовых, а также технических моделях оценки валюты.

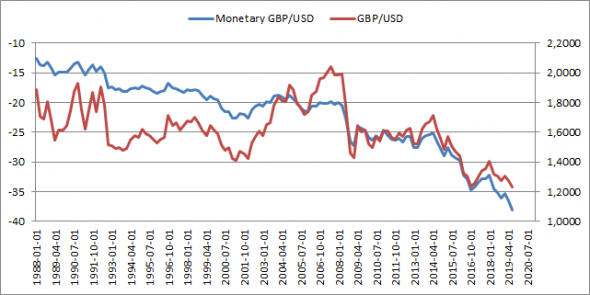

Итак, начнем мы с монетарной модели оценки валюты, которая строится на классической теории международной экономики – сопоставлении двух экономик рассматриваемых стран.

Синяя линия – монетарная модель оценки рассматриваемой валютной ары;

Красная линия – курс GBP/USD.

Как видим, снижение котировок GBP/USD носит фундаментальный характер. Даже можно сказать, что фунт остается переоцененным. К месту сказать, в данную модель входят данные ВВП, которые имеют квартальную периодичность, поэтому данные на III квартал 2019 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Блог им. hep8338 |ОБЗОР И ПРОГНОЗ GBP/USD

- 30 сентября 2019, 17:12

- |

Недавно в своем канале телеграмм сделал обзор пары GBP/NZD https://t.me/khtrader/1462 аудитории понравилось, решил сделать обзор фнута.

Итак, предлагаю Вашему вниманию обзор GBP/USD

Наблюдая за потоком новостей по политической ситуации и вопросам Брекзита в Великобритании и сопоставив ее с котировками GBP\USD решил заняться анализом фунта. А что если нас ждет продолжение лонга?

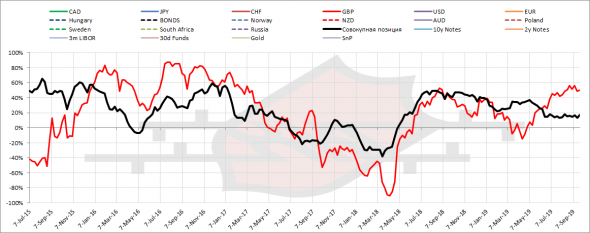

Первая картинка, которая собственно и навела на мысль лонга, это ситуация с распределением позиций согласно отчетов СОТ от Комиссии по товарным фьючерсам (CFTC)

Красная линия, это относительная позиция профессиональных участников рынка и спекулянтов. Интерпретация проста, когда выше ноля, управляющие и банки ждут лонг, когда ниже — шорт.

Черная линия — это агрегированная по рынку (т.е. совокупная средняя по ожиданиям, можно сказать, если выше ноля, то ждут шорт доллара, ниже — лонг).

Как видим, позиция по фунту остается высокой как исторический так и относительно остальных валют. Это говорит о том, что распродажи еще не было, значит профессиональные участники, которые используют срочный рынок для переноса риска (хеджирования) ждут продолжение позиционного лонга.

( Читать дальше )

Блог им. hep8338 |АНАЛИЗ И ПРОГНОЗ GBP/NZD

- 23 сентября 2019, 12:54

- |

Давненько здесь не был, больше провожу время в своем канале телеграмм https://t.me/khtrader

На выходных проводя свой еженедельный анализ финансовых рынков наткнулся на весьма перспективную валютную пару для шорта. Решил покопать поглубже и вот что получилось

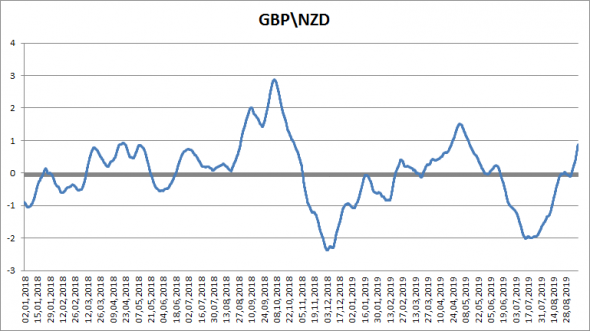

Первая картинка иллюстрирует оценку актива через статистическую модель Z-score, это движение актива в отклонениях от некоего среднего

Как видим актив зашел в положительную зону, но от экстремумов очень далеки. Как минимум брать большие цели не стоит 1-2 фигуры будет достаточно.

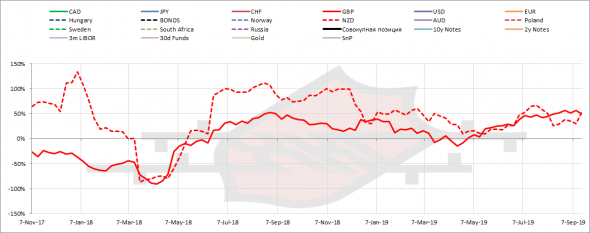

Следующая картинка, это оценка ожиданий рынка на основе отчетов от Комиссии по товарным фьючерсам, т.н. отчеты СОТ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс