Блог им. financialego |Уже понятно, что ставку не повысят.

- 05 февраля 2025, 20:36

- |

В длинных ОФЗ рост на вечёрке ~ на 2% плюс слом локального нисходящего тренда.

2. Доллар и юань сегодня улетели наоборот вниз тоже ~ на 2% из-за совместных действий МинФина и ЦБ.

С 7 февраля Минфин сократит объем покупки валюты и золота на 20%, что может оказать давление на валютный курс и привести к снижению доллара по отношению к рублю и уходу в район 90 рублей.Также было объявлено об увеличении объёма продаж китайского юаня на 17% с 7 февраля, что также может привести к тому, что юань продолжит дальнейшее снижение к рублю ещё как минимум на несколько процентов в район 12,50.

3. Но только вот на рынке акций дальнейшие снижение валют скоро тоже может начаться отражаться. Думаю, что без серьезной коррекции 3000 по индексу не осилим.

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. financialego |В пятницу обвала не состоялось, я сделала ставку на Сбер

- 09 июня 2024, 13:47

- |

А потому, во-первых, хочу сказать оппоненту: не желай другим того, чего не желаешь себе.

Ну и теперь к сути.

Прошедшее заседание ЦБ для меня было неоднозначным.

Процитирую высказывание, которое прозвучало в самом начале пресс-конференции ЦБ: «По имеющимся данным, нельзя сказать, куда дальше пойдёт экономика»

Мнение по этому поводу уже писала, подводя для себя итоги заседания, включая два основных вывода:

1. ОФЗ раньше июля к покупке не стоит рассматривать.

2. В акциях стоит рассматривать отдельные истории, в которых присутствует драйвер роста. Широким фронтом рост акций пока маловероятен.

С точки зрения, и фундаментального, и технического анализа сейчас не время для того, чтобы фондовый рынок продолжил растущую динамику. Я ожидаю скорее технический отскок из-за перепроданности на ожиданиях повышения ставки до 18%, чему во многом поспособствовала конкуренция ведущих банков за клиента.

( Читать дальше )

Блог им. financialego |Индекс облигаций в пике. О чём это говорит

- 02 июня 2024, 13:48

- |

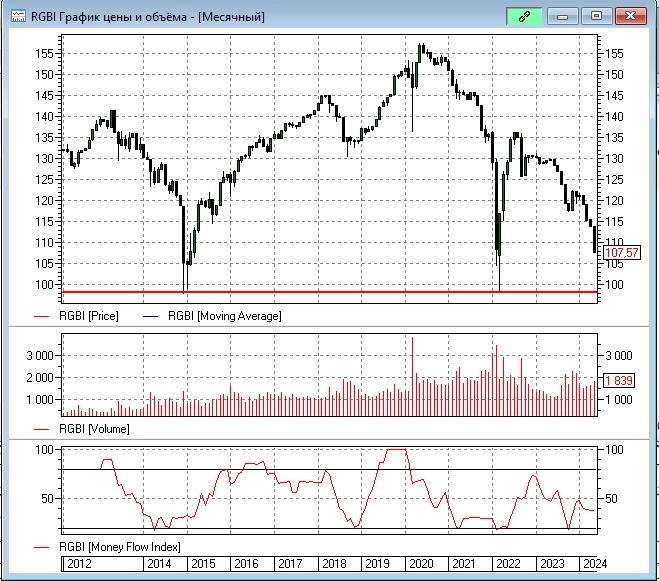

Открыла сегодня график основного индикатора рынка облигаций — RGBI. Вывод абсолютно такой же, что и раньше.

Я не понимаю, зачем инвесторы, с конца прошлого пытаются поймать там дно, и весь 2024-й год ещё и усредняются против тренда.

1. Технически до основной поддержки не так, чтоб и близко. Почти год, начиная с 1.11 2023 года на месячном таймфрейме снижение идёт без единого отскока, что говорит о силе нисходящего тренда и ближе к своему завершению он ещё и получит ускорение, что связано не только с циклом повышения ставки ЦБ, но и с продолжающимся выводом капитала, который начался ещё в 22-м.

Большинство индикаторов также не дают сигналов о завершении снижения, наоборот, показывают, что оно продолжится.

2. Фундаментально тоже нет никаких предпосылок к тому, что ЦБ готов перейти к циклу снижения ставки, скорее наоборот.

3. Опять же информационное поле пока не предполагает разворота, тот же Сбер и Греф наделали в конце текущей недели шуму, подняв ставку по депозиту до 18% с неограниченной максимальной суммой по вкладу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс