Новости рынков |Минфин не готов предлагать более интересные цены по ОФЗ, коэффициент удовлетворения спроса ниже 6% - Альфа-Инвестиции

- 11 июля 2024, 12:49

- |

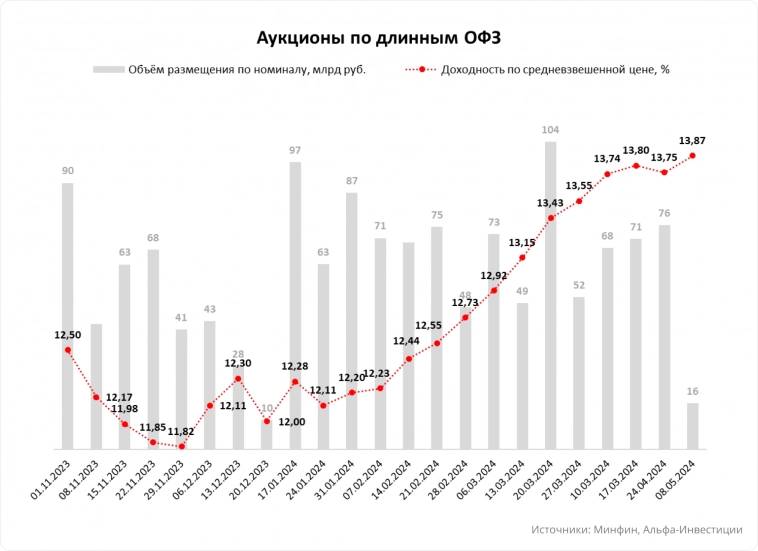

Минфин размещает ОФЗ-ПК-29025 четвёртую неделю подряд. При этом коэффициент удовлетворения спроса упал до минимального за этот месяц значения — ниже 6%. Неделей ранее он составлял 28%. Даже объём размещения длинного выпуска ОФЗ-ПД превысил показатель по флоатеру, учитывая, что спрос на бумагу с фиксированным купоном оказался примерно в 10 раз ниже.

Ещё какие-то объёмы по флоатеру могли пройти в ходе дополнительного размещения после аукциона. Этих данных нет в пресс-релизе Минфина, их можно будет увидеть в сводной таблице через несколько дней.

Инвесторы считают, что ключевая ставка на ближайшем заседании ЦБ будет повышена более чем на 1 п.п., поэтому ждут от Минфина более щедрого предложения по доходности. Однако ведомство пока не готово предлагать более интересные цены, поэтому объём сделок очень низкий.

Позиция Минфина может быть воспринята рынком позитивно, тогда в моменте давление на котировки длинных ОФЗ снизится. Но план по заимствованиям на III квартал выглядит амбициозно. Если министерство будет его придерживаться, распродажи в гособлигациях могут возобновиться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Активное наращивание долга со стороны Минфина во 2П24 располагает к возобновлению роста доходностей - Банк "Санкт-Петербург"

- 01 июля 2024, 12:07

- |

Сейчас после заметно выросших на рынке ставок Минфин сталкивается с определенными проблемами при размещении ОФЗ на аукционах. В результате общий объем размещенных бумаг во втором квартале составил лишь половину от запланированных 1 трлн руб.

В то же время в пятницу Минфин анонсировал, что в третьем квартале планируется это компенсировать и привлечь 1,5 трлн руб. Из них 1,2 трлн придется на бумаги со сроком погашения более 10 лет, а оставшиеся 0,3 трлн руб. – на ОФЗ со сроком менее 10 лет. В целом Минфин обозначил намерения по активному наращиванию долга для исполнения планируемых расходов, что располагает к возобновлению роста доходностей.

Новости рынков |Минфин обозначил рынку потолок по ОФЗ в 14,35% - Альфа-Инвестиции

- 16 мая 2024, 15:01

- |

Поэтому вчерашний аукцион даёт надежду на то, что Минфин обозначил рынку некий потолок доходностей, выше которого он размещать ОФЗ не намерен, — в районе 14–14,2%. Насколько это справедливые рассуждения — удастся проверить на следующих аукционах.Если Минфин действительно не будет размещать длинные бумаги по ставке выше 14%, то распродажи ОФЗ приостановятся. Навес продаж будет ограничен определённым ценовым уровнем. Доходности и цены длинных бумаг могут стабилизироваться.

( Читать дальше )

Новости рынков |Минфин считает, что в следующем году экономика России вырастет более чем на 2 %

- 11 сентября 2023, 12:11

- |

— Устойчивый тренд на улучшение бюджетной ситуации позволяет прогнозировать исполнение бюджета в текущем году с дефицитом на уровне первоначального прогноза в 2% ВВП, — отметил Антон Силуанов.

Структурный дефицит будет постепенно сокращаться с выходом в 2025 году на параметры бюджетного правила.

tass.ru/ekonomika/18712257

Новости рынков |Минфин поддержал решение ограничить инвестиции "неквалов" в активы "недружественных" стран — замминистра

- 22 сентября 2022, 13:16

- |

Сколько людей сейчас пострадало и оказалось замороженными в акциях Apple. Если нравится, можно и дальше себе по пальцу отрезать на ноге, потом на руке. Но я считаю, что это абсолютно правильная позиция со стороны Центрального банка. Это примерно как валютная ипотека: тоже были недовольные, но сколько людей пострадало от валютной ипотеки. Ну зачем это надо было делать? (...) Когда станете «квалами», тогда покупайте что хотите

Что касается налоговых вычетов и всех продуктов с налоговыми вычетами, таких как ИИС, мы категорически против предоставлять их для покупок бумаг «недружественных» государств

Минфин поддержал решение ограничить инвестиции «неквалов» в активы «недружественных» стран (interfax.ru)

Новости рынков |ЦБ и Минфин признали необходимость трансграничных расчетов в криптовалюте в текущих условиях

- 05 сентября 2022, 11:07

- |

Что касается регулирования рынка криптовалют, то пока разница в подходах осталась. Но надо сказать, что и Центробанк переосмысливает, с учетом того, что ситуация менялась, и мы переосмысливаем

Но уже сейчас понятно, и нам, и Центральному банку, что в текущих условиях без трансграничных расчетов в криптовалюте нам не обойтись

Может быть, инфраструктура, которую мы планировали создавать, слишком жестка для использования криптовалют в трансграничных расчетах, что мы, конечно, должны сейчас в первую очередь легализовать как-то. С одной стороны, дать возможность людям это делать, с другой — поставить под контроль, чтобы не было отмывания, оплаты наркотиков и так далее

позиции Минфина и ЦБ по поводу регулирования майнинга также сближаются, и выразил надежду, что уже в осеннюю сессию в Госдуме удастся принять закон, касающийся его.

— замминистра финансов Алексей Моисеев

https://1prime.ru/cripta/20220905/838001032.html

Новости рынков |Минфин рассматривает размещение российских бондов в юанях — Ведомости

- 23 августа 2022, 08:10

- |

Возможность выхода на рынок с бондами в китайской валюте также рассматривает Минфин, сообщил «Ведомостям» источник, близкий к правительству, и подтвердил другой собеседник, также близкий к кабинету министров. Выпуск нужно будет производить в рамках российского права и инфраструктуры, уточнил один из собеседников. При этом целесообразно привлекать к участию в выпуске китайских континентальных инвесторов, добавил источник. По его словам, валютные заимствования как таковые бюджету не требуются, поэтому в данном случае выпуск бондов в юанях имеет смысл скорее с точки зрения создания бенчмарка для корпоративных заемщиков.

https://www.vedomosti.ru/economics/articles/2022/08/22/937108-razmeschenie-bondov-yuanyah

Новости рынков |Минфин закрыл данные о том, на что расходуются собранные налоги — Коммерсант

- 15 июня 2022, 08:18

- |

Министерство финансов опубликовало данные об исполнении федерального бюджета за пять месяцев в сильно урезанном виде — из отчетности исчезли разделы о структуре расходов, в том числе военных, об источниках финансирования дефицита, а также цифры о состоянии госказны в завершившемся месяце. «Закрытие» бюджета ведомство объяснило намерением сократить риски введения новых санкций. Из оставленных открытыми сведений следует, что российский бюджет пока закрывается с изрядным профицитом — по итогам января—мая размер «излишка» составил 1,5 трлн руб. Однако в минувшем месяце, исходя из «полузакрытых» цифр Минфина, вслед за ненефтегазовыми доходами стали проседать и поступления от нефти и газа.

Можно предположить, что расходы закрыты от публики прежде всего из-за одного раздела — «Национальная оборона».

Доходную часть бюджета «ограничения распространения информации» затронули мало (закрыты только месячные показатели).

Доля нефтегазовых поступлений в общей сумме доходов бюджета пяти месяцев равна 47%, годом ранее — 34%.

Неназванные Минфином майские ненефтегазовые доходы вслед за апрелем вновь просели.

Бюджет переведен на осадное положение – Газета Коммерсантъ № 104 (7305) от 15.06.2022 (kommersant.ru)

Новости рынков |Средняя цена на нефть марки Urals в январе-мае 2022 года сложилась в размере $83,48 за баррель — Минфин

- 01 июня 2022, 14:14

- |

Средняя цена на нефть марки Urals в январе-мае 2022 года сложилась в размере $83,48 за баррель, в январе-мае 2021 года — $61,62 за баррель.

Средняя цена на нефть марки Urals в мае 2022 года сложилась в размере $78,81 за баррель, что в 1,2 раза выше, чем в мае 2021 года ($66,63 за баррель).

Минфин России :: Пресс-центр :: О средней цене на нефть марки Urals (minfin.gov.ru)

Новости рынков |Россия не объявляла дефолт по своим обязательствам по евробондам, Минфин прокомментировал публикацию CNN о дефолте РФ — текст

- 12 апреля 2022, 15:11

- |

Информация, опубликованная CNN, не соответствует действительности. Россия не объявляла дефолт по своим обязательствам по евробондам.

Дефолт означает отсутствие у должника средств для исполнения своих долговых обязательств либо нежелание исполнять эти обязательства при наличии средств. Ни о том, ни о другом, речи в случае с Россией не идет. У Российской Федерации достаточно средств для своевременного обслуживания и погашения всех своих долговых обязательств.

Неправомерные действия американских банков и правительства США, остановивших проведение платежей России в валюте заблокировали получение причитающихся выплат части иностранных инвесторов.

Чтобы защитить права инвесторов Россия, как ответственный заемщик, предприняла дополнительные меры, зарезервировав необходимые суммы в рублях в российском депозитарии.

Отметим, что в результате осуществленного Минфином России 31 марта 2022 г. досрочного выкупа у российских инвесторов за рубли 72,4% выпуска облигаций «Россия-2022» объем этих инструментов в обращении сократился, что позволило уменьшить сумму платежа по ним, срочного 4 апреля с.г., с 2 045,0 млн долл. США до 564,8 млн долл. США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс