SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Главные темы мировых финансовых рынков

- 18 июля 2011, 22:00

- |

- Дох 10 лет облигаций Италии +20п = 5,94%

- Дох 10 лет облигаций Испании +25 п = 6,27%

- Дох 2 лет облигаций Греции +274 п = 33%

- Дох 2 лет облигаций Ирландии +5 п = 21,5%

- Дох 2 лет облигаций Поругалии +115 п = 18,5%

- CDS на Францию — на рекордном уровне, на Германию — на макс с марта 2009 года

Корнелиус Пурпс, стратег по бондам Unicredit:

- не похоже что найдется быстрое решение выхода из кризисной ситуации, инвесторы предпочитают уходить в безопасные инструменты, в немецкие облигации

- нет никакой непосредственной причины продавать облигации Италии или Испании, просто идет распространение долгового кризиса

- европа может противостоять долговому кризису

- евро — валюта с высоким статусом доверия

- ецб не будет принимать в обеспечение ценные бумаги страны, по которой прошел дефолт

- это может навредить нашей роли соблюдения доверия и стабильности

- по меньшей мере 20 европейским банкам потребуется доп капитал 80 млрд евро.

- Европейские акции банковского сектора упали до минимума за 2 года

- Золото растет 11 дней подряд — самое длинное ралли с 1980 года

- HAL +0,7%, прибыль выросла на 54%

- комментировать

- Комментарии ( 6 )

dr-mart |Бюджет России, май 2011

- 04 июля 2011, 22:50

- |

Spydell, спасибо, что ты есть и неустаннно делишься с нами интересной информацией!

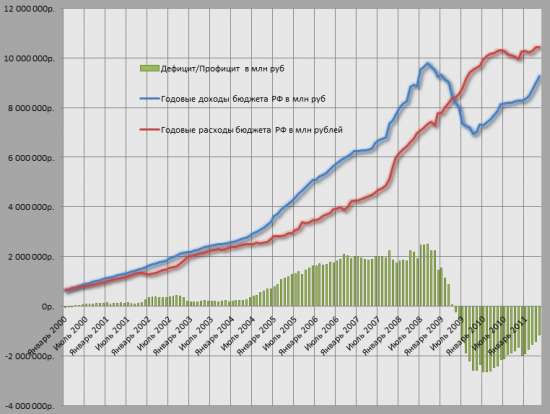

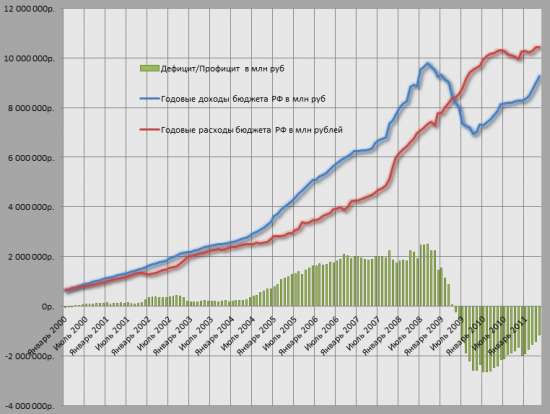

В отличие от США, Европы и любых других стран, перманентно живущих за чужой счет, в России на удивление с бюджетом все не так уж и плохо, хотя, что греха таить — все мы понимает, что это возможно за счет благоприятной ценовой конъюнктуры на энергоносители и металлы. Если США зависят от статуса трежерис, доллара и притока капитала, то Россия зависит от цен на нефть. Так что бюджет РФ — это производная от цен на сырье, поэтому радоваться и хлопать в ладошки можно только в краткосрочной перспективе, надеясь на то, что нефть задержится на этих уровнях еще немного.

( Читать дальше )

В отличие от США, Европы и любых других стран, перманентно живущих за чужой счет, в России на удивление с бюджетом все не так уж и плохо, хотя, что греха таить — все мы понимает, что это возможно за счет благоприятной ценовой конъюнктуры на энергоносители и металлы. Если США зависят от статуса трежерис, доллара и притока капитала, то Россия зависит от цен на нефть. Так что бюджет РФ — это производная от цен на сырье, поэтому радоваться и хлопать в ладошки можно только в краткосрочной перспективе, надеясь на то, что нефть задержится на этих уровнях еще немного.

( Читать дальше )

Новости рынков |Сектор услуг Китая замедлился до минимума за 4 мес

- 04 июля 2011, 12:24

- |

- PMI Китая для сектора услуг в июне = 57.

- 57-минимальный уровень за 4 месяца

- В мае=61,9.

- Китайский рынок вырос сегодня на 1,7%

- Рынок Китая растет на идее о том, что Партия больше не будет ужесточать политику.

- Вчера госсовет опубликовал призыв к банкам увеличить кредитование компаний малого бизнеса, которые имеют проблемы с привлечением средств.

- Вице-премьер Вонг: внутренняя и внешняя ситуация очень затрудненная и неопределенная и это осложняет задачу правительства по соблюдению баланса между экономическим ростом и ограничем инфляции.

dr-mart |Выступление Бена Бернанке. Понижение прогнозов ФРС по экономике.

- 23 июня 2011, 11:59

- |

Ugfx пишет в своем блоге о вчерашнем выступлении Бернанке:

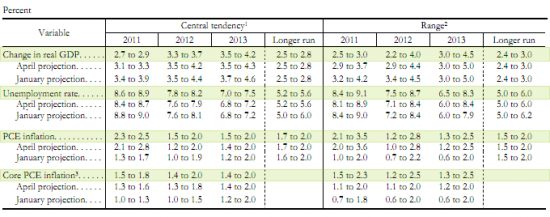

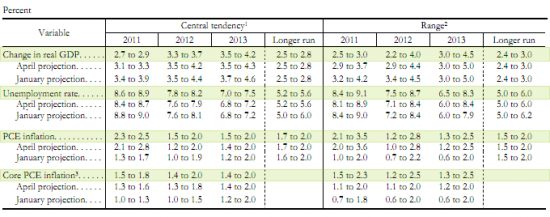

Прогноз по росту экономики понижен до 2.7%-2.9%, по сравнению с январскими прогнозами так совсем не ахти, прогноз по безработице повышен (стоило ли в апреле мучиться и понижать), по инфляции сужен диапазон, по базовой инфляции прогнозы повышены второй раз подряд.

Бернанке:

— восстановление продолжается, замедление носит временный характер

— нет четкого понимания причин более медленных темпов роста!!! возможно некоторые факторы будут долгоиграющими (вот оно как оказывается, замедление временное, ну или не совсем временное, ну мы вообще не до конца понимаем чего она замедляется), как минимум отчасти замедление носит временный характер (все веселее и веселее)

— низкая инфляция оправдывает мягкую политику, ожидается снижение инфляции до 2% позднее (как можно не понимая что же такое происходит быть уверенными?)

— никаких четких временных планов по портфелю ценных бумаг нет, действия могут быть предприняты как минимум через 2-3 заседания (записали… 3-5 месяцев), но никаких обязательств по срокам выхода из текущей политики нет, в текущей ситуации новые меры не требуются, но если потребуется у ФРС есть инструменты (выкуп бумаг и снижение ставок по резервам)

— дефицит бюджета нужно сокращать, но это долгосрочные планы, сейчас нежелательно (т.е. может быть… когда нибудь, но надо)

— европейский кризис рисков для американских банков не несет, для компаний риски косвенные, но дефолт в Европе будет иметь «очень серьезные последствия» для экономики США (так все-таки несет риски, или не несет?).

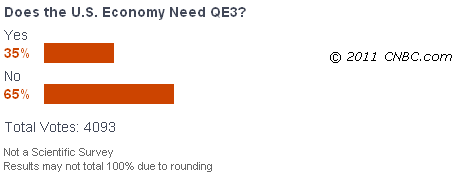

Если грубо: ФРС видит, что экономика замедляется, но причин понять не может (или не хочет признавать), но надеется, что это временно. Никаких четких планов у ФРС нет, но они верят и надеются, что инфляция снизится. Никакого QE3 пока не будет, баста, 3-5 месяцев перерыв

Прогноз по росту экономики понижен до 2.7%-2.9%, по сравнению с январскими прогнозами так совсем не ахти, прогноз по безработице повышен (стоило ли в апреле мучиться и понижать), по инфляции сужен диапазон, по базовой инфляции прогнозы повышены второй раз подряд.

Бернанке:

— восстановление продолжается, замедление носит временный характер

— нет четкого понимания причин более медленных темпов роста!!! возможно некоторые факторы будут долгоиграющими (вот оно как оказывается, замедление временное, ну или не совсем временное, ну мы вообще не до конца понимаем чего она замедляется), как минимум отчасти замедление носит временный характер (все веселее и веселее)

— низкая инфляция оправдывает мягкую политику, ожидается снижение инфляции до 2% позднее (как можно не понимая что же такое происходит быть уверенными?)

— никаких четких временных планов по портфелю ценных бумаг нет, действия могут быть предприняты как минимум через 2-3 заседания (записали… 3-5 месяцев), но никаких обязательств по срокам выхода из текущей политики нет, в текущей ситуации новые меры не требуются, но если потребуется у ФРС есть инструменты (выкуп бумаг и снижение ставок по резервам)

— дефицит бюджета нужно сокращать, но это долгосрочные планы, сейчас нежелательно (т.е. может быть… когда нибудь, но надо)

— европейский кризис рисков для американских банков не несет, для компаний риски косвенные, но дефолт в Европе будет иметь «очень серьезные последствия» для экономики США (так все-таки несет риски, или не несет?).

Если грубо: ФРС видит, что экономика замедляется, но причин понять не может (или не хочет признавать), но надеется, что это временно. Никаких четких планов у ФРС нет, но они верят и надеются, что инфляция снизится. Никакого QE3 пока не будет, баста, 3-5 месяцев перерыв

dr-mart |Глобальный долгосрочный взгляд на рынки и экономику

- 22 июня 2011, 19:00

- |

Наш любимый и уважаемый Академик55, который покинул нас и вернулся в жежешечку, радует оттуда своим творчеством:

на ближайшие годы и немного вью:

1) Проблемы суверенных долгов стран-участниц ЕС, Греции в частности. Мое среднесрочное вью: возня чисто политическая внутри ЕС, делят сферы влияния и устанавливают действенные рычаги для стран, которые субсидируют по сути. До 13 года можно поиграть на нервах, сбивая курс евро. 13 год расставит все на свои места.

2) Лимит госдолга США: тема серьезная на самом деле. Учитывая то, что добрая часть долга в 14 триллионов-это войны и бездумные траты, то все средства хороши: девальвация доллара, причем контролируемая в софт-версии, умеренный рост и инфляция, все это на фоне превалирующего экспорта. Низкую базу штаты найдут, народное единство у них присутствует, шоу пипл любит. Нужны будут естессно жертвы. Ждем-с. Никакого дефолта не будет. Насчет резервности и исключительности доллара: кто если не США?) Да и какая разница кто? Суть одна

3)Мировая инфляция, особенно развивающихся рынков и сырьевых стран. Борьба-ставки. Это депрессия частного сектора и процветание монополий и сырьевок. Штука опасная: разгон цен валит рынки жестко и беспощадно, проходили не раз. Но нет худа без добра, всегда есть возможность заработать, особенно банкирам. Все средства хороши.

4) Коммоды: это неизбежный рост на девале доллара. Спасет или новая энергия, причем дешевая, или полная реализация планов США, для которой нужна именно плановая девальвация. Нужно продать миру дорого, ибо считать-то будем средневзвешанное)

5) из главный рисков 5 лет я по-прежнему вижу Китай. Риски здесь лезут ото всюду. Зависит только от темпов роста экономики. При текущих система гакнется лет через 5-7. Жестоко и беспощадно.

6) при текущем балансе в США в части трежарей могу сказать точно, что при любом кипише в мире спрос многократно переплюнет предложение. Только дайте!) Доллар ап, ставки даун. Красота.

Вывод: не лезьте в рынки, ищите инструменты на рынках про которые либо временно забыли, либо которые разогнали и забыли. Инструментов пока реально много и не факт, что они на РФР или на американской фонде. Время рисерча, оно дает небольшие профиты и занимает время, которое может загнать рынки очевидные или обвалить. Тогда возвращаемся

на ближайшие годы и немного вью:

1) Проблемы суверенных долгов стран-участниц ЕС, Греции в частности. Мое среднесрочное вью: возня чисто политическая внутри ЕС, делят сферы влияния и устанавливают действенные рычаги для стран, которые субсидируют по сути. До 13 года можно поиграть на нервах, сбивая курс евро. 13 год расставит все на свои места.

2) Лимит госдолга США: тема серьезная на самом деле. Учитывая то, что добрая часть долга в 14 триллионов-это войны и бездумные траты, то все средства хороши: девальвация доллара, причем контролируемая в софт-версии, умеренный рост и инфляция, все это на фоне превалирующего экспорта. Низкую базу штаты найдут, народное единство у них присутствует, шоу пипл любит. Нужны будут естессно жертвы. Ждем-с. Никакого дефолта не будет. Насчет резервности и исключительности доллара: кто если не США?) Да и какая разница кто? Суть одна

3)Мировая инфляция, особенно развивающихся рынков и сырьевых стран. Борьба-ставки. Это депрессия частного сектора и процветание монополий и сырьевок. Штука опасная: разгон цен валит рынки жестко и беспощадно, проходили не раз. Но нет худа без добра, всегда есть возможность заработать, особенно банкирам. Все средства хороши.

4) Коммоды: это неизбежный рост на девале доллара. Спасет или новая энергия, причем дешевая, или полная реализация планов США, для которой нужна именно плановая девальвация. Нужно продать миру дорого, ибо считать-то будем средневзвешанное)

5) из главный рисков 5 лет я по-прежнему вижу Китай. Риски здесь лезут ото всюду. Зависит только от темпов роста экономики. При текущих система гакнется лет через 5-7. Жестоко и беспощадно.

6) при текущем балансе в США в части трежарей могу сказать точно, что при любом кипише в мире спрос многократно переплюнет предложение. Только дайте!) Доллар ап, ставки даун. Красота.

Вывод: не лезьте в рынки, ищите инструменты на рынках про которые либо временно забыли, либо которые разогнали и забыли. Инструментов пока реально много и не факт, что они на РФР или на американской фонде. Время рисерча, оно дает небольшие профиты и занимает время, которое может загнать рынки очевидные или обвалить. Тогда возвращаемся

dr-mart |Обзор ситуации на фондовом рынке. Brief summary.

- 21 июня 2011, 22:04

- |

- ФР США растет 4-й день. рост сегодня был 1.3%

- Мы растем лишь на 0,5% после 6 дней падения

- Индексы США и Европы отскакивают от 3-мес минимумов

- Индекс ЕвроСтокс600 вырос сегодня максимально за 2 месяца

- Облигации Испании и греции выросли в цене, CDS упали.

- Курс евро растет 4-й день подряд

( Читать дальше )

Новости рынков |Индекс ZEW: экономика Германии замедляется

- 21 июня 2011, 18:26

- |

- В июне индекс ZEW упал 4-й месяц подряд

- Данные говорят, что восстановление экономики прошло свой пик

- Ожидания инвесторов упали с +3,1 до -9,0 (консенсус -2,0)

- Это минимальное значение индикатора с января 2009 года

- Индекс текущих условий находится около рекордного максимума, упал от пика впервые с мая 2009 года.

dr-mart |Короткий саммари по новостям c мировых рынков

- 06 июня 2011, 16:30

- |

- Индекс оптимизма трейдеров смартлаб сегодня =1. В итоге, мы получили вполне законный боковик сегодня!

- 4-й день падают рынки

- Европа600 -0,5% — на минимуме с середины марта

- Пик на рынке был фикс 1 мая

- С тех пор рынки потеряли более $2 трлн капитализации

- Причина: череда макроэк отчетов, к-е говорят о замедлении экономики

- Осн вопрос: то ли это простая коррекция на бычьем рынке 2,5 лет, либо это начало циклического спада и рынок будет существенно ниже.

- Чарльз Плоссер, ФРС Филадельфии (НЕГАТИВНО) на пресс-конференции в Хельсинки:

- выход из программы стимулирования должен начаться задолго до начала уверенного восстановления на рынке труда США.

- Ужесточение монетарной политики возможно до конца этого года.

- Барьер для дальнейшего стимулирования — очень высокий.

- данные по рынку труда, опубл-е в пятницу, хуже ожиданий, но не меняют среднесрочный прогноз федрезерва.

- Позиция Плоссера не является сюрпризом — он уже дважды голосовал против большинства в ФРС за ужесточение монетарной политики.

- Что он может иметь ввиду под ужесточением? Например, сокращение баланса ФРС за счет прекращения реинвестирования дохода ценных бумаг на балансе ФРС. Или распродажу активов. Или повышение процентной ставки

- Для справки: инфляция в США в апреле +3,2% — макс с октября 2008.

- Подобные комментарии, хоть и не являются большим сюрпризом, поскольку их выражает «ястреб» Плоссер, могут оказать незнач негативное влияние на фонду, и позитивное на доллар.

dr-mart |NONFARM PAYROLLS +54 - хуже самого перссимистичного прогноза

- 03 июня 2011, 16:32

- |

- NONFARM PAYROLLS +54 — хуже самого перссимистичного прогноза

- САМОЕ СЛАБОЕ ЗНАЧЕНИЕ С СЕНТЯБРЯ 2010

- ПРОГНОЗ БЫЛ +150-165К

- БЕЗРАБОТИЦА НЕОЖИДАННО ВЫРОСЛА ДО 9.1% (ПРОГНОЗ 8.9%)

- МАКСИМАЛЬНОЕ ЗНАЧЕНИЕ С ДЕКАБРЯ 2010

- АПРЕЛЬ ПЕРЕСМОТРЕН ВНИЗ С 244К ДО 232К

- ЧАСТНЫЙ СЕКТОР +83К (ПРОГН +175)

- САМОЕ СЛАБОЕ ЗНАЧЕНИЕ С ИЮНЯ 2010

- ГОС РАБОЧИЕ МЕСТА -29К ПРОТИВ -19К В АПРЕЛЕ

dr-mart |Индекс S&P500 упал на 2,3% - максимально с августа 2010

- 01 июня 2011, 23:37

- |

- Я как-то тут недавно отмечал уже, что в динамике рынков акций за последнюю неделю и движении экономических индикаторов может возникнуть дивергенция — и именно этот момент станет хорошей точкой для входа в шорт.

- На нашем рынке коррекция и так уже состоялась, а вот американский рынок акций, на мой взгляд, стоял слишком высоко относительно фундаментального фона:

- QE2 подходит к концу

- Все экономические индикаторы кричат о замедлении

- Некоторый политический тупик в США

- Ну и проблемы перифирийной Греции до кучи.

- Мое мнение такое: последнее движение амер фондового рынка наверх было хрестоматийным свидетельством неверного восприятия рисков участниками рынка. Ситуация, в которой большинство обсуждается, которая может привести к большому доходу у меньшинства, к-е ставит против толпы. Скажу лишь, что я бы не решился заранее предугадать, до каких уровней по S&P500 рынок мог зайти, пока инвесторы не протрезвеют.

Давно мы не видели такого резкого снижения.

А теперь фундаментальная подоплека....

- замедление коснулось не только американской экономики

- глобальный промышленный PMI упал до минимума с сентября 2010

- снижение идет уже 3 мес подряд

- HSBC PMI Mfg упал с 55 до 52.9.

- Снижение стало максимальным с декабря 2008 года.

- Падение индекса ISM США в мае стало максимальным с января 1984 года

- Резкое падение индексов в Европе также говорит о том, что регион прошел пик экономической активности

- UK PMI упал на 9 пунктов за 3 мес

- Китай с 52.9 до 52. Минимальный за 10 месяцев. Новые заказы упали с 58 до 52. Товарно-материальные запасы растут =>конечный спрос слабеет.

- Российский PMI упал с 6-летнего максимума в 55.6 п до 50.7

- Возможно, падение доверия связано с нарушением цепочки поставок из-за мартовского землетрясения в Японии.

- Но скорее всего, главная причина — это сокращение спроса.

- Отчасти спрос снижается из-за высоких цен на бензин.

- В будущем стоит ожидать прекращения стимулов, а также бюджетного сжатия как в европе, так и в США.

- Это будет сопровождаться сокращением доходов домохозяйств, а также падением доверия потребителей, к-е приведет к снижению спроса.

Большой риск я вижу в эффекте заражения на европейском долговом рынке. Рано или поздно проблемы Греции перекинкутся на другие перифирийные страны Европы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс