SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 01.04.2022

- 01 апреля 2022, 10:37

- |

Пониженный рейтинг, ставки купонов и итоги размещения:

- «Эксперт РА» понизило рейтинг кредитоспособности «Калита» до уровня ruC и изменило прогноз на развивающийся. Ранее рейтинг компании действовал на уровне ruB+ со стабильным прогнозом.

- ТК «Нафтатранс плюс» установила ставку 31-го купона облигаций серии БО-02 на уровне 15% годовых.

- МФК «Кэшдрайв» установила ставку 5-8 купонов по коммерческим облигациям серии КО-П03 на уровне 17% годовых.

- «Пионер-Лизинг» совершил сделку по продаже 32 794 облигаций серии БО-П04 общей стоимостью 32,86 млн рублей. Покупателем выступила НФК – Структурные инвестиции».

- «Группа Астон» завершила размещение трехлетних коммерческих облигаций КО-П07 на 200 млн рублей. Ставка 1-4-го квартальных купонов установлена на уровне 17% годовых. По выпуску предусмотрена оферта.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 09.03.2022

- 09 марта 2022, 09:19

- |

Ставка купона, итоги оферты и антикризисная программа для МСБ

( Читать дальше )

- Сегодня торги на рынке облигаций на Московской бирже будут проводиться только в режиме «Выкуп: Адресные заявки» с расчетами в рублях. Эмитенты смогут осуществлять операции по частичному и полному погашению выпусков, а также выкупать облигации в рамках оферты.

- Банк России совместно с Правительством РФ разработал антикризисные программы льготного кредитования субъектов малого и среднего бизнеса (МСП).

- «Автоэкспресс» установил ставку 5-го купона коммерческих облигаций серии КО-П04 на уровне 25% годовых.

- Московская биржа изменила порядок действий при поддержании ценных бумаг в котировальных списках.

- ТП «Кировский» подвело итоги оферты по биржевым облигациям серии 001P-01R: инвесторы не предъявили бумаги к выкупу.

( Читать дальше )

Блог им. boomin |Коротко о главном на 17.02.2022

- 17 февраля 2022, 12:04

- |

Старт размещений, новый выпуск, рейтинги и изменение в листинге:

- Сегодня «Транс-Миссия» (агрегатор сервиса «Таксовичкоф») начинает размещение выпуска четырехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00447-R. Ставка 1-30-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- Сегодня «Сибэнергомаш — БКЗ» начинает размещение выпуска трехлетних облигаций серии 01 объемом 300 млн рублей. Регистрационный номер — 4-01-00604-R. Ставка купона установлена на уровне 15% на весь срок обращения бумаг. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке и предназначены для квалифицированных инвесторов. Организатор размещения — ИК «Септем Капитал».

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии КО-П08. Регистрационный номер ― 4CDE-08-00557-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке. Потенциальный приобретатель — АО «Экспобанк».

( Читать дальше )

Блог им. boomin |Коротко о главном на 16.02.2022

- 16 февраля 2022, 09:09

- |

Старт размещения, даты начала размещений и ставка купонов:

- Сегодня «АйДи Коллект» начинает размещение выпуска трехлетних облигаций серии 02 объемом 800 млн рублей. Регистрационный номер — 4-02-00597-R. Ставка купона установлена на уровне 16,5% на весь срок обращения бумаг. Купоны ежемесячные. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Организаторы: Транскапиталбанк, СКБ-банк и «Универ капитал». По займу предусмотрено досрочное погашение по усмотрению эмитента.

- 17 февраля «Транс-Миссия» (агрегатор сервиса «Таксовичкоф») начнет размещение выпуска четырехлетних облигаций серии БО-01 объемом 80 млн рублей. Регистрационный номер — 4B02-01-00447-R. Ставка 1-30-го купонов установлена на уровне 16% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- 17 февраля «Сибэнергомаш — БКЗ» начнет размещение выпуска трехлетних облигаций серии 01 объемом 300 млн рублей. Регистрационный номер — 4-01-00604-R. Ставка купона установлена на уровне 15% на весь срок обращения бумаг. Купоны ежеквартальные. Бумаги будут размещены по закрытой подписке и предназначены для квалифицированных инвесторов. Организатор размещения — ИК «Септем Капитал».

( Читать дальше )

Блог им. boomin |Коротко о главном на 03.02.2022

- 03 февраля 2022, 08:37

- |

ОСВО, итоги размещения:

- «ЭкоЛайн-ВторПласт» 17 февраля проведет общее собрание владельцев облигаций серии КО-01. Дата, на которую определяются лица, имеющие право на участие в ОСВО, – 7 февраля. Мероприятие пройдет в заочной форме.

- «Автоэкспресс» завершил размещение выпуска трехлетних коммерческих облигаций серии КО-П07 объемом 250 млн рублей. Бумаги были размещены по закрытой подписке. Купоны ежеквартальные. Ставка 1-4-го купонов установлена на уровне 12% годовых.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

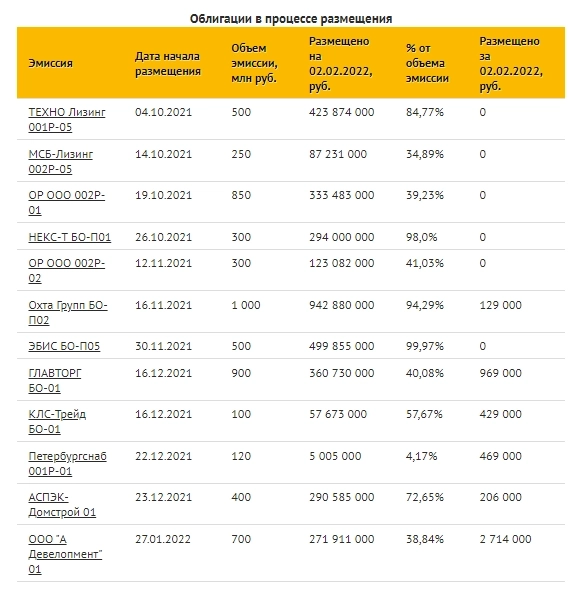

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 20.01.2022

- 20 января 2022, 10:07

- |

Кредитный рейтинг, ставки купонов, оферта и техдефолт:

- «Эксперт РА» подтвердило рейтинг УК «Голдман Групп» на уровне ruBB+, изменив прогноз на позитивный.

- «Новосибирскхлебопродукт» установил ставку 19-го купона облигаций серии БО-П01 объемом 70 млн рублей на уровне 12% годовых.

- «Автоэкспресс» установил ставку 5-8-го купонов коммерческих облигаций серии КО-П02 объемом 160 млн рублей на уровне 12,5% годовых.

- «Пионер-лизинг» объявил оферту по облигациям серии БО-П01. Период предъявления бумаг к выкупу — с 31 января по 4 февраля. Дата выкупа — 1 марта. Цена приобретения — 100% от непогашенной номинальной стоимости облигаций. Номинал одной бумаги составляет 1 000 рублей.

- «ОР» (бывшее название «Обувь России», входит в OR GROUP) получила от МКК «Арифметика» (дочерняя компания, входящая в OR GROUP) заем в размере 35 млн рублей на срок один год. Общий размер задолженности «ОР» перед МКК «Арифметика» таким образом составил 740,3 млн рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 10.01.2022

- 10 января 2022, 07:24

- |

Старт размещение и понижение рейтинга:

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии КО-П07 объемом 200 млн рублей. Регистрационный номер — 4CDE-07-00557-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых, купоны ежеквартальные. Потенциальные покупатели облигаций — клиенты «Экспобанка».

- «Эксперт РА» понизило рейтинг кредитоспособности «ОР» (бывшее название «Обувь России», входит в OR GROUP) до уровня ruBB- со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruBBB со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 21.12.2021

- 21 декабря 2021, 12:43

- |

Ставки купонов, рейтинги и новые выпуски:

- МФК «Лайм-Займ» установила ставку купона дебютного выпуска трехлетних облигации серии 01 объемом 300 млн рублей на уровне 16,75% на весь срок обращения бумаг. Регистрационный номер выпуска — 4-01-00533-R. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Бумаги включены в Третий уровень котировального списка и сектор ПИР. Размещение выпуска начнется 22 декабря. Организатор: ИФК «Солид».

- «Лизинговая компания малого бизнеса республики Татарстан» («ЛКМБ-РТ») установила ставку купона дебютного выпуска трехлетних облигаций серии 001Р-01 объемом 100 млн рублей на уровне 12,5% годовых на весь срок обращения бумаг. Регистрационный номер — 4B02-01-00065-L-001P. Бумаги включены в Третий уровень котировального списка. Размещение выпуска начнется 23 декабря.

- «АСПЭК-Домстрой» 23 декабря начнет размещение дебютного выпуска трехлетних облигаций серии 01 объемом 400 млн рублей. Регистрационный номер — 4-01-00634-R. Ориентир ставки купона установлен на уровне 14,5%. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. Бумаги включены в Третий уровень котировального списка. Организатор — ИК «Иволга Капитал».

( Читать дальше )

Блог им. boomin |Коротко о главном на 14.10.2021

- 14 октября 2021, 07:32

- |

Старт размещений:

- Сегодня «МСБ-Лизинг» начинает размещение выпуска пятилетних облигаций серии 002Р-05 объемом 250 млн рублей. Регистрационный номер — 4B02-05-24004-R-001P. Ставка купона — 12,25% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР.

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии 2П-КО01. Регистрационный номер — 4CDE-01-00557-R-002P. Бумаги предназначены для квалифицированных инвесторов. Ставка купона установлена в размере 10% годовых на первый год обращения бумаг, купоны ежеквартальные. Оферта предусмотрена через год.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Блог им. boomin |Коротко о главном на 11.10.2021

- 11 октября 2021, 10:15

- |

Новые выпуски, программа и дефолт:

- Сегодня «Татнефтехим» начинает размещение пятилетних облигаций серии 001-P-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00017-L-001P. Бумаги включены в Третий уровень котировального списка. Ставка купона — 11% годовых, купонный период — два месяца. По выпуску предусмотрена амортизация. Организатор — ИК «Велес капитал».

- Московская биржа зарегистрировала выпуск облигаций «Сэтл Групп» серии 001P-04. Регистрационный номер — 4B02-04-36160-R-001P. Бумаги включены во Второй уровень котировального списка. Срок обращения – 3,5 года. Объем размещения по выпуску составит не менее 5 млрд рублей. Купоны ежеквартальные. Бумаги будут размещены по открытой подписке. Организаторы размещения: Альфа-банк, БК «Регион», BCS Global Markets, «ВТБ Капитал», Газпромбанк, Совкомбанк, SberCIB, Россельхозбанк.

- Московская биржа включила выпуск облигаций СФО «Симпл Фин» с залоговым обеспечением денежными требованиями серии 01 в Третий уровень листинга, в Сектор компаний повышенного инвестиционного риска. Регистрационный номер — 4-01-00585-R. Размещение выпуска пройдет по открытой подписке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс