Блог им. boomin |Главное на рынке облигаций на 09.02.2024

- 09 февраля 2024, 13:56

- |

- «ГК «Самолет» сегодня начинает размещение трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей. Регистрационный номер — 4B02-13-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Ставка 1-24-го купонов установлена на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- МФК «Саммит» 13 февраля планирует начать размещения трехлетних облигаций серии 001Р-03 на 150 млн рублей. Ориентир ставки купона — ключевая ставка Банка России плюс 5%, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная амортизация в последние два года. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 08.02.2024

- 09 февраля 2024, 13:43

- |

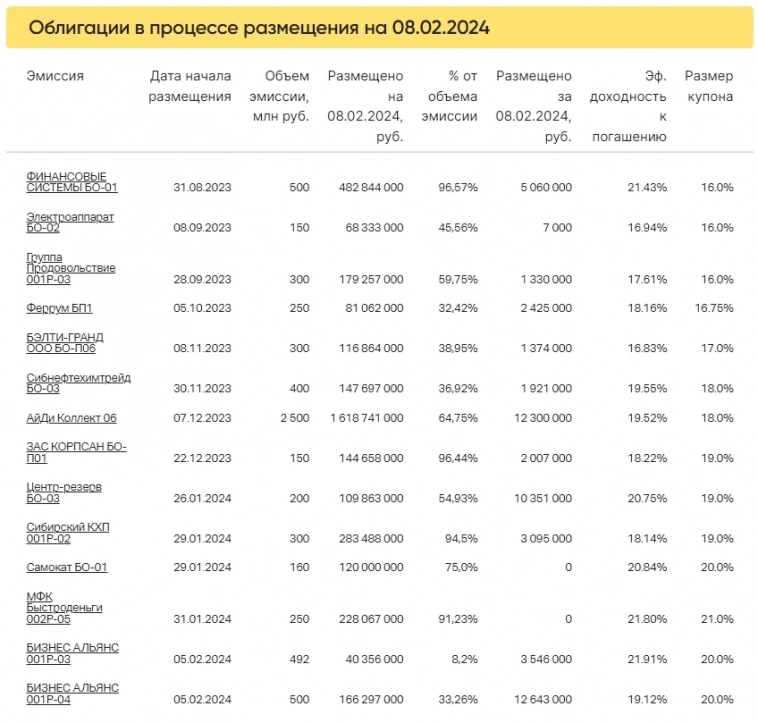

Коротко о торгах на первичном рынке

8 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 390 выпускам составил 846,5 млн рублей, средневзвешенная доходность — 15,72%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 08.02.2024

- 08 февраля 2024, 11:44

- |

- ГК «Самолет» установила ставку 1-24-го купонов трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Техразмещение запланировано на 9 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- ФПК «Гарант-Инвест» 16 февраля планирует провести сбор заявок на двухлетние облигации серии 002Р-08 объемом 3 млрд рублей. Ориентир ставки купона — 17-18% годовых. Купоны ежемесячные. По займу предусмотрена двухлетняя оферта. Организатор — Газпромбанк. Техразмещение запланировано на 21 апреля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста. Кредитный рейтинг эмитента — BBB со стабильным прогнозом от НКР и НРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 07.02.2024

- 08 февраля 2024, 11:12

- |

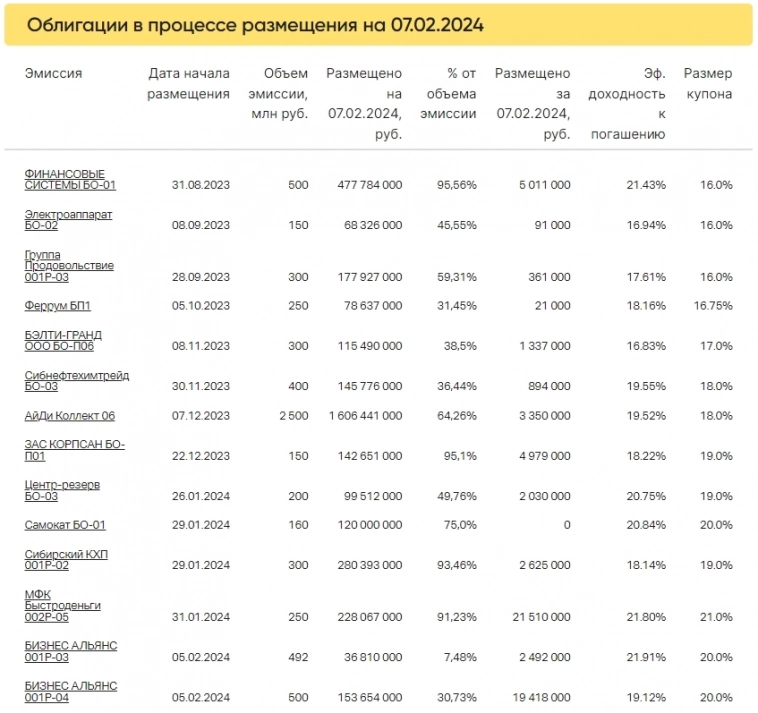

Коротко о торгах на первичном рынке

7 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 395 выпускам составил 792,1 млн рублей, средневзвешенная доходность — 15,83%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 07.02.2024

- 07 февраля 2024, 12:09

- |

- Московская биржа зарегистрировала четырехлетние облигации ЛК «Роделен» серии 002P-02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-19014-J-002P. Бумаги включены в Третий уровень котировального списка. Эмитент планирует провести сбор заявок на выпуск 8 февраля. Ориентир ставки 1-12-го купонов установлен на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — Газпромбанк. Техразмещение запланировано на 13 февраля. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

- ГК «Самолет» увеличила объем размещения трехлетних облигаций серии БО-П13 с 10 млрд рублей до 24,5 млрд рублей. Сбор заявок на выпуск прошел 6 февраля. Финальный ориентир ставки купона установлен на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Техразмещение запланировано на 9 февраля. Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Итоги торгов за 06.02.2024

- 07 февраля 2024, 12:00

- |

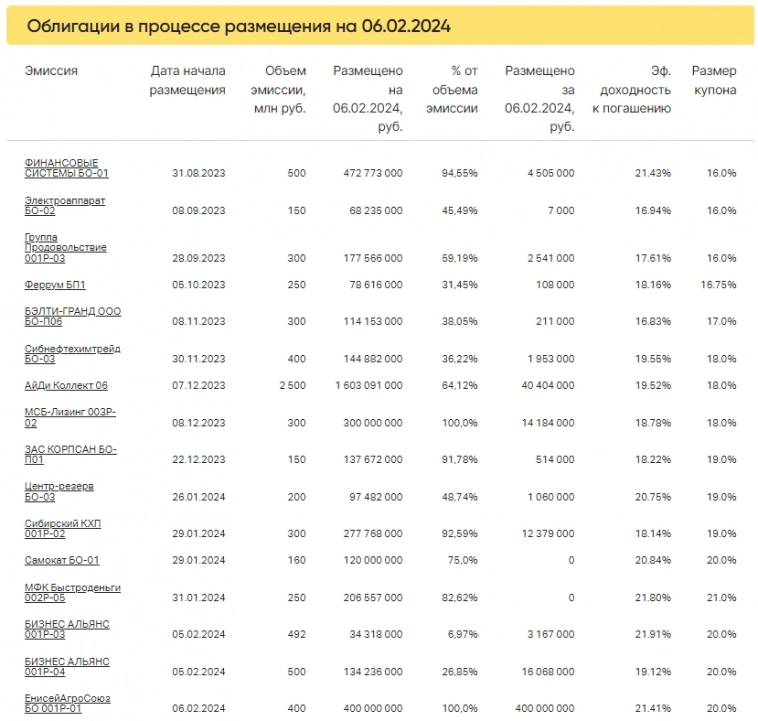

Коротко о торгах на первичном рынке

6 февраля стартовало размещение пятилетних облигаций ЕнисейАгроСоюз БО 001P-01. Выпуск объемом 400 млн рублей пыл полностью размещен в первый день торгов за 740 заявок.

Ставка 1-го купона установлена на уровне 20% годовых. Ставки 2-20-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 4% годовых. Купоны ежеквартальные.

Завершил размещение выпуск МСБ-Лизинг 003P-02, доразместив последние 14 млн 148 тыс. из 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 397 выпускам составил 827,7 млн рублей, средневзвешенная доходность — 15,63%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 06.02.2024

- 06 февраля 2024, 13:56

- |

- «ЕнисейАгроСоюз» сегодня начинает размещение пятилетних облигаций серии 001Р-01 объемом 400 млн рублей. Регистрационный номер — 4B02-01-13304-F-001P. Ставка 1-го купона установлена на уровне 20% годовых. Ставки 2-20-го купонов будут переменными и рассчитываться по формуле: ключевая ставка ЦБ плюс 4% годовых. Купоны ежеквартальные. По выпуску предусмотрен call-опцион. Накануне размещения Boomin провел экспресс-анализ деятельности эмитента. Организатор выпуска — ИК «Цифра брокер». Кредитный рейтинг эмитента — BB(RU) со стабильным прогнозом от АКРА.

- ГК «Самолет» сегодня с 11:00 до 15:00 по московскому времени соберет заявки инвесторов на трехлетние облигации серии БО-П13 объемом 10 млрд рублей. Ориентир ставки купона — не выше 16% годовых. Купоны ежемесячные. По выпуску предусмотрена двухлетняя оферта. Предварительная дата начала размещения — 9 февраля. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк и ИБ «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Итоги торгов за 05.02.2024

- 06 февраля 2024, 10:01

- |

Коротко о торгах на первичном рынке

5 февраля стартовало размещение двух выпусков АО «Бизнес Альянс».

Выпуск БИЗНЕС АЛЬЯНС 001P-03 объемом 492,3 млн рублей был размещен на 31 млн 151 тыс. рублей (6,33% от выпуска) за 433 сделки.

Ставка купонов по выпуску 001Р-03 рассчитывается по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день до начала купонного периода, плюс 4% годовых. Ставка 1-го купона установлена на уровне 20% годовых.

Выпуск БИЗНЕС АЛЬЯНС 001P-04 объемом 500 млн рублей был размещен на 118 млн 168 тыс. рублей (23,63% от выпуска) за 2 323 сделки.

Купоны по займу 001Р-04 фиксированные: ставка 1-6-го купонов установлена в размере 20% годовых, 7-12-го купонов — 18% годовых, 13-30-го — 17% годовых, 31-36-го — 16% годовых. Купоны по обоим выпускам ежемесячные.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 396 выпускам составил 900,0 млн рублей, средневзвешенная доходность — 15,71%.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 05.02.2024

- 05 февраля 2024, 13:00

- |

- «Бизнес Альянс» сегодня начинает размещение трехлетних облигаций серий 001Р-03 на 492,3 млн рублей и серии 001Р-04 на 500 млн рублей. Выпускам присвоены регистрационные номера 4B02-03-59083-H-001P и 4B02-04-59083-H-001P соответственно. Ставка купонов по выпуску 001Р-03 рассчитывается по формуле: ключевая ставка ЦБ плюс 4%. Ставка 1-го купона установлена на уровне 20% годовых. Купоны по займу 001Р-04 фиксированные: ставка 1-6-го купонов установлена в размере 20% годовых, 7-12-го купонов — 18% годовых, 13-30-го — 17% годовых, 31-36-го — 16% годовых. Купоны по обоим выпускам ежемесячные. Организатором выпуска 001Р-03 выступит АБ «Россия», серии 001Р-04 — ИК «Иволга Капитал». Кредитный рейтинг эмитента — BB(RU) с позитивным прогнозом от АКРА.

- Московская биржа зарегистрировала облигации «Ника» серии 001P-03. Регистрационный номер — 4B02-03-00636-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 02.02.2024

- 05 февраля 2024, 12:39

- |

Коротко о торгах на первичном рынке

2 февраля новых размещений не было.

Выпуск МФК Быстроденьги 002Р-05 привлек 23,4 млн рублей инвестиций. За три дня выпуск размещен почти на 81%.

Менее 10% от общего объема осталось разместить по выпускам:

— ФИНАНСОВЫЕ СИСТЕМЫ БО-01, размещение которого началось 31 августа 2023 г. Реализовано 93,65% (468 из 500 млн) от общего объема. За пятницу выкуплено бумаг на 5 млн рублей.

– МСБ-Лизинг 003P-02 с долей выкупленных бумаг за семь недель в размере 93%. В пятницу размещено облигаций на сумму 3,8 млн рублей.

– ЗАС КОРПСАН БО-П01: за пятницу объем торгов на первичном рынке составил 4,7 млн рублей. За 29 торговых дней выпуск размещен на 91% (136,3 из 150 млн рублей).

Коротко о торгах на вторичном рынке

В рейтинг по объему торгов попал выпуск Каршеринг Руссия 001P-03. Дневной объем торгов достиг 26,3 млн рублей, а котировки третью сессию подряд находятся вблизи отметки 98,5% (в пятницу — 98,55%). Напомним, что с 29 января по 6 февраля эмитент проведет предварительный сбор заявок в рамках IPO, а 7 февраля начнутся торги акциями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс