Андрей Хохрин

Обзор портфелей PRObonds. Актуальные доходности - 10,8-12,3% годовых

- 19 мая 2020, 07:33

- |

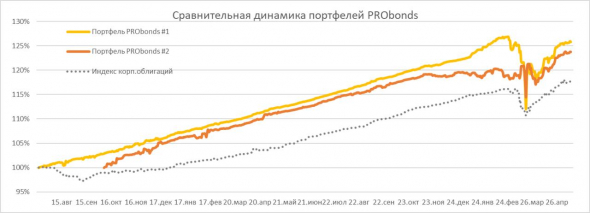

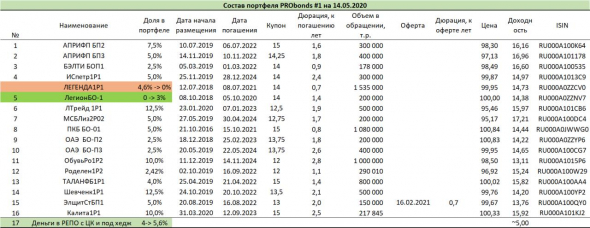

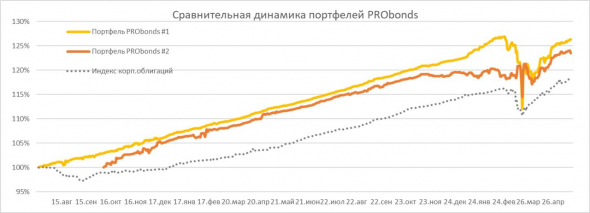

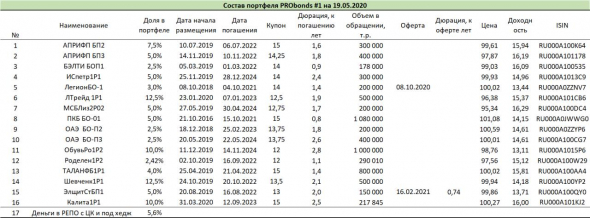

Актуальная доходность портфелей PRObonds – 12,3% годовых (за последние 365 дней) для портфеля #1 и 10,8% для портфеля #2.

В дальнейшем доходности поортфелей, скорее всего, будут сходиться. Второй портфель, при том, что он на 1,5% менее результативен, выигрывает у первого в волатильности. Но оба проигрывают за последний год индексу широкого облигационного рынка (прирост за год – 13,5%). Правда, в портфелях в отличие от любых индексов учтены все издержки и приведены средние реальные цены покупок и продаж облигаций. Вообще же, с момента своего запуска в июле 2018 года портфель #1, состоящий исключительно из облигаций, обыграл индекс широкого облигационного рынка на 8%. И должен продолжить обыгрывать, постепенно выходя из просадки. Ожидаемая доходность ближайших 12 месяцев для обоих портфелей близка к 15%.

( Читать дальше )

- комментировать

- 1.4К | ★1

- Комментарии ( 2 )

Фондовый рост: поругание скептиков и монетарные жертвы

- 19 мая 2020, 07:02

- |

Кто бы мог представить пару месяцев назад сегодняшние фондовые котировки! Ладно российский индекс РТС, который все еще на 30% ниже максимума середины января. Но вот вам американский S&P500, почти достигший 3 000 п. (всего на 14% ниже абсолютного максимума), индексы отечественных и мировых облигаций, полностью отыгравшие кризисные потери.

Кто бы мог представить пару месяцев назад сегодняшние фондовые котировки! Ладно российский индекс РТС, который все еще на 30% ниже максимума середины января. Но вот вам американский S&P500, почти достигший 3 000 п. (всего на 14% ниже абсолютного максимума), индексы отечественных и мировых облигаций, полностью отыгравшие кризисные потери.Поругание скептиков. Вчерашние торги – РТС +5,5%, S&P500 +3,2% – тому пример.

Возможно, ралли не окончено. Движение рынков вверх или сохранение их наплаву – всего лишь вопрос монетарных жертв. Масштабы которых (иллюстрация от Bloomberg: объем покупки гособлигаций на балансы крупнейших центробанков и мировых фининститутов ) беспрецедентны.

( Читать дальше )

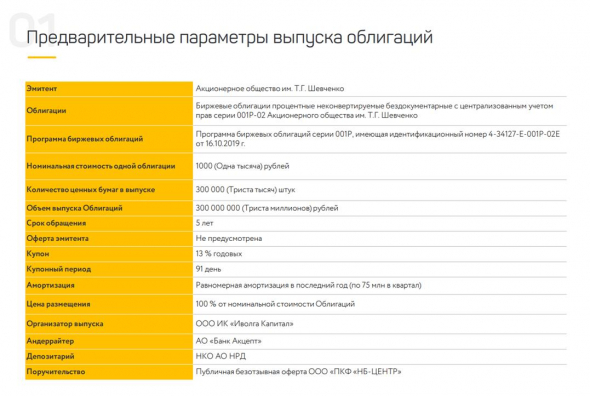

Второй выпуск облигаций АО Им Т.Г. Шевченко (300 млн.р., 13% годовых) состоится 21 мая 2020 года. Книга заявок открыта

- 18 мая 2020, 12:16

- |

21 мая стартует размещение облигаций АО Им. Т.Г. Шевченко 🌾

Это второй выпуск эмитента. Объем – 300 млн.р., срок до погашения – 5 лет (амортизация в течение последнего года), купон 13% годовых с ежеквартальной выплатой. Организатор размещения – ИК «Иволга Капитал».

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам заявку (количество приобретаемых бумаг, наименование Вашего брокера) в любой форме.

Наши координаты:

— почтовый ящик: info@ivolgacap.com

— общий телефон: +7 495 748 61 07

Минимальный сумма покупки облигаций на первичном рынке – 300 бумаг (300 т.р. по номинальной стоимости)

Облигации нового выпуска АО Им. Т.Г.Шевченко будут добавлены в портфели PRObonds, как и облигации дебютного выпуска. Совокупная доля облигаций данного эмитента в портфелях может достигать 15% от активов.

Информация об эмитенте и облигационном выпуске: www.probonds.ru/upload/files/16/a9ad97cd/AO_TG_SHevchenko_2020.pdf

Во вторник 19 мая в 19-00 на YouTube-канале PRObonds проведем интерактивный разбор эмитента.

( Читать дальше )

Динамика нефти предвещает относительное спокойствие рублю

- 18 мая 2020, 07:32

- |

Динамика нефти предвещает относительное спокойствие рублю. Вместе с ним и денежному рынку, и рынку облигаций.

Цена Brent уже превысила 35 долл./барр. Это не значит, что ее рост продолжится. Но уровень выше 30 и даже вблизи 35 долл. может оказаться комфортным на продолжительное время. На снижение спроса и ценовые войны нефтедобывающие страны ответили исторически беспрецедентным сокращением добычи. В марте предполагалось, что апрельское сокращение достигнет примерно 10 млн барр./сутки. (или примерно 12% от мирового объема добычи). Но, похоже, американский вклад в сокращение, когда сланцевые компании останавливали добычу из-за убытков, оказался недооценен. Кроме того, Саудовская Аравия, ОАЭ, Кувейт вводили дополнительные ограничения на добычу. В результате, по мнению генерального секретаря ОПЕК Мухаммеда Баркиндо, совокупный объем поставок нефти на мировой рынок уменьшится на 17,2 млн б/с.

А это уже примерно 20%-ное сокращение добычи в сравнении с началом года. Дальнейший рост цены позволит ряду производителей вернуться в игру, так что значительного продолжения ценового ралли ждать не нужно. Однако поддержка цен от выбытия предложения велика. Видимо, нефтяные цены находят баланс вблизи 30-35 долл./барр.

( Читать дальше )

Денежно-кредитный рынок России расслаивается

- 15 мая 2020, 08:09

- |

Ожидания июньского понижения ключевой ставки до 5 или даже 4,5% с нынешних 5,5% неплохо читаются в котировках ОФЗ и, судя по банковской статистике, не отражаются на ставках банковских депозитов (https://t.me/russianmacro/7534).

У банков свои проблемы: рост резервов, удержание депозитной базы, отсрочки по проблемным кредитам (а к этой категории можно отнести основную массу кредитов малого, среднего и даже крупного бизнеса).

Денежное напряжение в реальной экономике и потреблении можно оценить по динамике одобрений кредитов физилцам, предоставленной Коммерсантъ (https://t.me/c/1236746229/546).

( Читать дальше )

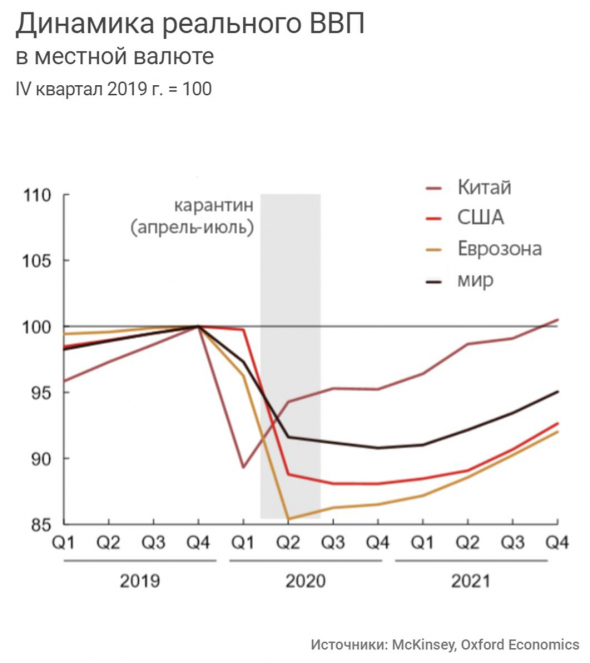

Мировой ВВП. Слом V-образного мышления

- 15 мая 2020, 07:17

- |

И мир, и Россия продолжают опускаться в воронку кризиса. Говорить об остановке или развороте тенденции преждевременно. Конструкция регулируемого отключения экономики с параллельной монетарной компенсацией терпит предсказуемое фиаско.

«Ведомости» опубликовали, в графике (https://www.vedomosti.ru/economics/articles/2020/05/13/830185-vosstanovlenie-ekonomiki?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews), ожидания падения и восстановления мировой и региональных экономик от McKinsey. Это пока первая иллюстрация, попавшаяся мне на глаза, которая содержит и большие потери ВВП (вплоть до 15%), и его медленное восстановление. В будущем таких прогнозов станет больше. И они представляются более оправданными, чем V-образные модели, которыми экономисты оперировали в начале весны, собственными руками запуская кризисные процессы.

@AndreyHohrin

( Читать дальше )

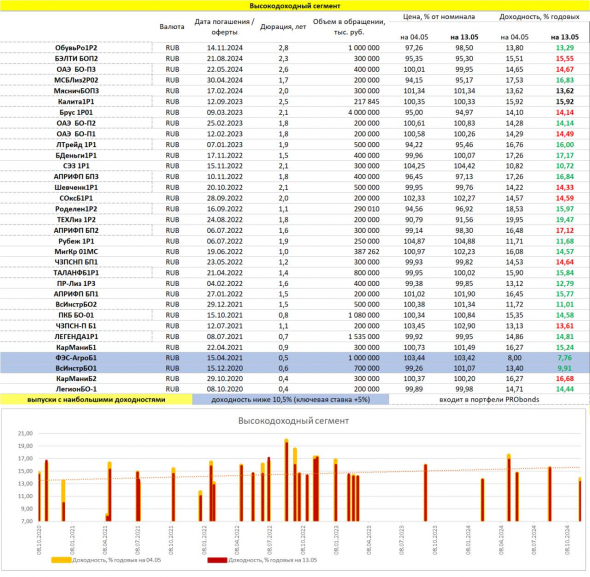

PRObondsмонитор. ВДО

- 14 мая 2020, 08:03

- |

Подход к мониторингу высокодоходных облигаций меняется. В таблице будет больше «падших ангелов», а выпуски объемом менее 200 млн.р. из нее уходят (через короткое время и эта планка будет поднята). Сектор ширится, можно заняться селекцией. По этой же причине истории типа Дэни Колла или Каскада (хотя это разные типы) отсюда уходят. Как и часть финансовых компаний. Рисков в секторе предостаточно. Таблица, долгое время дававшая общее представление о нем, идейно, должна стать одним из фильтров в их отсеве. Пока это не так. По лишь можно говорить, что средняя доходность, исключая явно проблемные случаи, опустилась до 14,5%. Совсем недавно это было 15-20% с тяготением к верхней границе.

Андрей Хохрин, Евгений Русаков

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

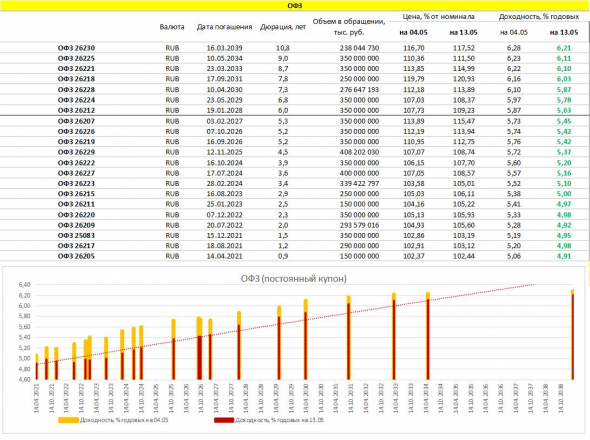

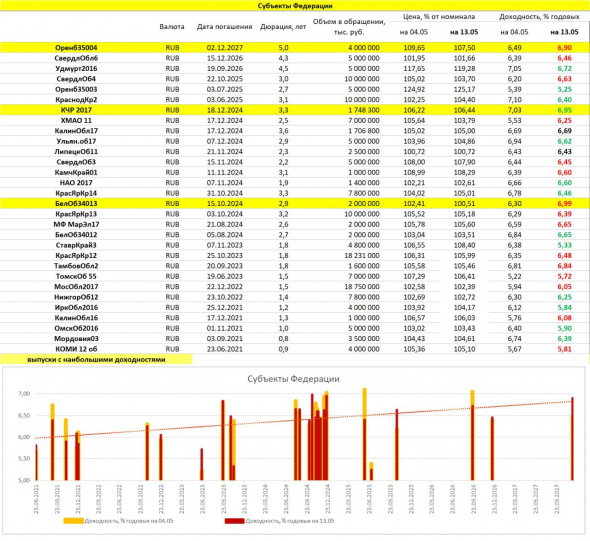

PRObondsмонитор. ОФЗ все более спекулятивны. Региональные облигации вряд ли так уж рискованны. Корпоративные на их фоне более конкурентны

- 14 мая 2020, 07:45

- |

Ожидания низких ставок творят чудеса. 5 или 4,5% — вот в чем вопрос, если речь о намеченном на 19 июня заседании ЦБ РФ по денежно-кредитной политике и ключевой ставке. Судя по котировкам ОФЗ, вопрос пока не решенный. Судя по ним же, факт самого снижения несомненен. ОФЗ долго предлагали выигрышную альтернативу банковским депозитам. Вряд ли сегодня это так. Чем ниже доходность и ее все еще положительный спред с инфляцией, тем больше риска банальной волатильности, который перестает покрываться процентной отдачей. ОФЗ, как и большинство гособлигаций мира в значительной степени становятся спекулятивным инструментом.

( Читать дальше )

14 мая стартует размещение облигаций ЧЗПСН-Профнастил ПАО БО-П02

- 13 мая 2020, 19:02

- |

14 мая стартует размещение облигаций ЧЗПСН-Профнастил ПАО БО-П02

Основные параметры выпуска:

Размер выпуска: 500 млн.р., Срок до погашения: 5 лет, Купон – 12,00% годовых, выплата ежеквартально (YTM – 12,55%)Время приема заявок 14.05.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал