Андрей Хохрин

Снижение кредитного качества регионов РФ как повод обратить внимание на их облигации

- 24 ноября 2020, 09:53

- |

Динамика G-спреда индекса облигаций регионов Cbonds

В секторе облигаций регионов происходит ожидаемый рост размещений: за ноябрь прошло три размещения (Московская, Свердловская и Ульяновская области) и выпуски еще четырех регионов официально зарегистрированы (Омская, Свердловская, Нижегородская и Челябинская области). В реальности за декабрь на облигационный рынок может выйти еще больше регионов.

Ставки региональных выпусков в среднем не такие высокие, и могут едва конкурировать с эмитентами из первого эшелона корпоративного сектора. Однако такое сравнение нельзя считать корректным, так как по риск-профилю регионы более сопоставимы с ОФЗ, а федеральные власти по сути покрывают обязательства регионов в случае возникновения проблем с обслуживанием публичного долга.

Текущие экономические условия вынуждают переоценивать кредитоспособность регионов, за счет чего возникает разница в ставках. Поэтому любопытно посмотреть на изменения в прогнозах рейтинга регионов.

( Читать дальше )

- комментировать

- 497

- Комментарии ( 4 )

Портфели PRObonds. Краткий обзор и сделки

- 24 ноября 2020, 08:00

- |

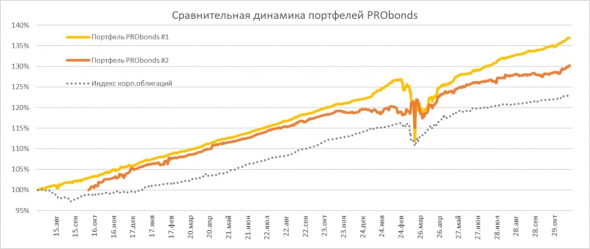

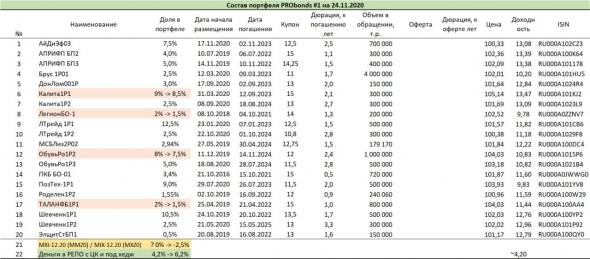

Актуальная доходность обоих портфелей PRObonds повысилась: за последние 365 дней портфель #1 принес 13,2%, портфель #2 – 9,5%. Средняя доходность счетов доверительного управления в ИК «Иволга Капитал» (ведутся по аналогии с портфелями PRObonds), находящихся под управлением не менее полугода, составляет 15,1% годовых после вычета комиссионных издержек.

( Читать дальше )

Рынок лизинга восстанавливается, розничный лизинг продолжает рост

- 23 ноября 2020, 09:12

- |

Динамика нового бизнеса в лизинговой отрасли за 9 месяцев соответствующего года. Источник: Эксперт

Общий рынок лизинга частично восстановил темпы роста в третьем квартале 2020 года, при этом рост некорпоративного лизинга сохранился на двузначном уровне.

Несмотря на неудачную картину в первом полугодии, российский рынок лизинга к началу последнего квартала почти догнал 2019 год по объему нового бизнеса. Произошло это за счет частичного восстановления спроса на предметы лизинга в железнодорожной и авиационной отраслях, традиционно занимающих большую долю лизингового бизнеса в стране. Автомобильный лизинг в целом вырос на 9% и увеличил долю на общем рынке с 38% до 43%.

Сегмент розничного лизинга, чувствовавший себя гораздо лучше и в первые полгода, реализовал отложенный спрос и стал другим фактором восстановления рынка. Объем нового бизнеса в некорпоративном сегменте, большую часть которого составляет именно розничный лизинг, вырос с 626 до 708 млрд. рублей.

( Читать дальше )

О неэффективности фондового рынка на простом примере из мира высокодоходных облигаций

- 23 ноября 2020, 08:32

- |

В паре слов про неэффективность фондового рынка. Приложена вырезка одного из мониторингов высокодоходных облигаций, который мы ведём. Наиболее низкая доходность в выборке — ТД «Мясничий», наиболее высокая «ИС Петролеум». Обе компании — совершенно формально входят в единый холдинг АО «УК Голдман Групп», его равнозначные части и имеют аналогичные друг другу параметры надежности и риска.

Но у рынка на это своё мнение ;)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Рынки и прогнозы. Перспективная устойчивость рубля, не реализованный потенциал доллара, риски для фондовых рынков и драгметаллов

- 23 ноября 2020, 08:12

- |

Рубль. Путь наименьшего сопротивления для рубля – от укрепления до стабилизации. Учитывая дешевизну нацвалюты, можно было бы ждать укрепления, но есть риски как со стороны возможного укрепления доллара – уже против базовой валютной корзины, так со стороны вероятной дестабилизации фондовых рынков. В начале осени я считал, что пара доллар/рубль способна достичь 85. Она преодолела 81 рубль. Но на этом, думаю, и установила перспективный максимум. Предполагаемый диапазон колебаний в дальнейшем пока можно определить в широких рамках – 73-80 рублей за доллар.

( Читать дальше )

COVID-19. Замедление мировой заболеваемости

- 23 ноября 2020, 06:02

- |

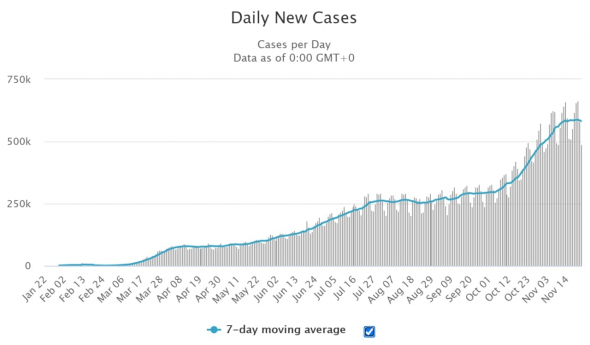

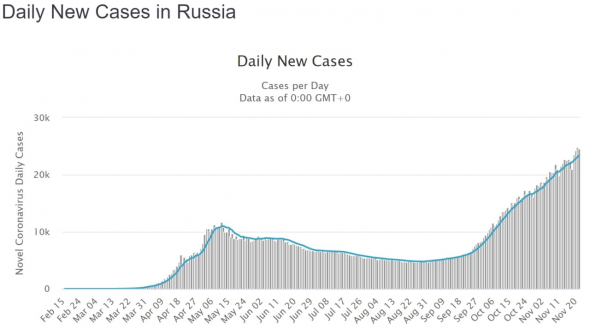

Пока в России число новых случаев заболевания коронавирусом продолжает рост, в мире в целом этот рост остановился.

В США новые заболевания снижаются всего два дня, что может оказаться статистической погрешностью. В Индии пик заболеваемости наблюдался в первой половине сентября, с того времени ежедневное число новых заболевших снизилось на 50% (с 97 до 46 тыс. случаев). Бразилия относительно стабильна в пределах 30 тыс. случаев в сутки. Во франции за последние 2 недели число случаев сократилось с 55 до 18-20 тыс.

На графиках: динамика новых случаев заболевания COVID-19 в мире в целом, в России, США, Индии, Бразилии, Франции.

( Читать дальше )

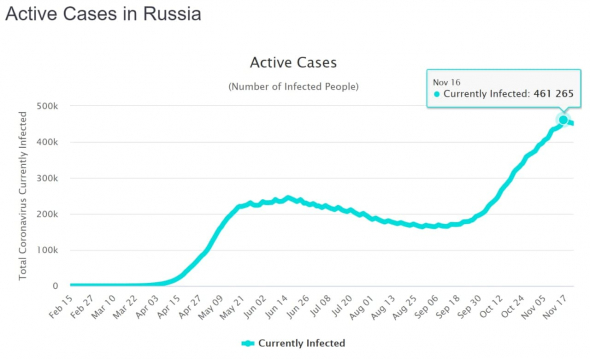

Число активных случаев заболевания COVID-19 в России снижается с 16 ноября

- 22 ноября 2020, 06:26

- |

На графике: динамика числа активных случаев заболевания COVID-19 в России. Источник: www.worldometers.info/coronavirus/country/russia/

Притом, что пандемия в России продолжает ставить рекорды и числа заболевших, и числа летальных исходов, есть проявление и положительной тенденции. Это число активных случаев заболевания. Оно установило максимум 16 ноября (461,2 тыс. человек) и с того момента снижается. По итогам субботы 21 ноября число активных случаев — 451,5. Снижение длится всего неделю, а отступление от максимума всего на 2%. Но этот показатель отчасти отображает общую нагрузку на систему здравоохранения. Он не учитывает числа критических случаев. А судя по росту количества летальных исходов число критических случаев продолжает увеличиваться. И все же приведенный график свидетельствует, как минимум, о неоднородности пандемических процессов.

@AndreyHohrin

( Читать дальше )

Дефолты задерживаются

- 20 ноября 2020, 09:10

- |

Количество дефолтов в мире по облигациям, имеющих кредитные рейтинги. Источник: S&P Global

Рост напряженности в экономиках усиливается, реализуются мощные риски остановки бизнеса, которые приводят повышению оценки рискованности компаний и вложений в их инструменты. И если весеннее повышение спредов уже компенсировалось восстановлением котировок, то экономическая оценка риска рейтинговыми агентствами по-прежнему остается высокой. В ходе кризисных событий весны рейтинговые агентства начали массовую переоценку кредитоспособности компаний, предполагая, что для многих из них неисполнение обязательств — вопрос ближайшего времени. Сниженные рейтинги и оценки остаются прежними.

( Читать дальше )

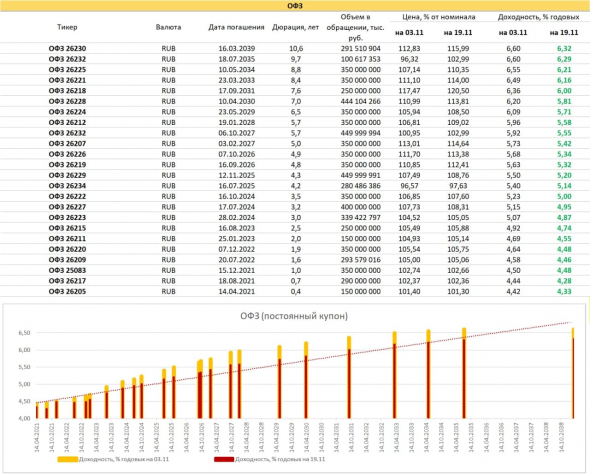

PRObondsмонитор. ОФЗ, субфеды, корпоративные облигации. 4,5-7% более-менее разумной рублевой доходности

- 20 ноября 2020, 08:07

- |

Банк России не исключает дальнейшего понижение ключевой ставки (сейчас 4,25%). Ставки депозитов, инфляция, доходности ОФЗ, фактически, исключают такую возможность. Вся кривая доходности ОФЗ дает премию к ключевой ставке. И даже заметный рост котировок госбумаг в ноябре расклада не изменил.

Что касается самого роста котировок, я и не ждал его, и не исключал (бумаги падали с апреля). Но дальше, похоже, будем иметь дело с их боковой динамикой, либо новой, но меньше предыдущей, коррекцией. Факторы давления – инфляция, которая пока не замедляется (уровень октября 3,99%), в дальнейшем еще и вероятное снижение иностранных фондовых рыков. Фактор поддержки – просевший рубль. Как бы ни складывались события, рубль слишком много потерял и становится более устойчивым. Что положительно для ОФЗ.

Баланс факторов должен стабилизировать доходности госбумаг. Игра на длинном конце сродни подбрасыванию монетки. Максимум предсказуемой доходности – 4,5-5% годовых на бумагах 2-х – 4-х лет до погашения.

( Читать дальше )

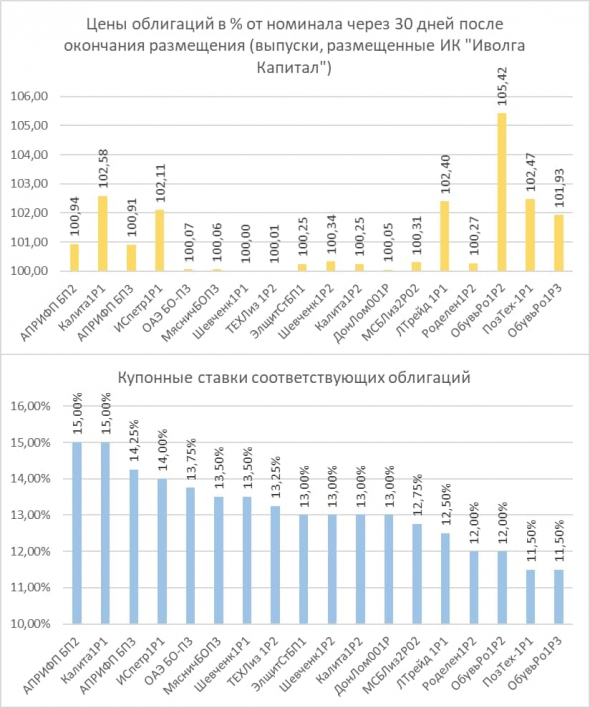

Насколько и в каких случаях растут после размещения высокодоходные облигации?

- 19 ноября 2020, 08:48

- |

Облигации, которые Вы покупаете на первичном размещении, скорее всего, в среднем вырастут в цене примерно на 1% за один месяц. По крайней мере, это следует из практики размещений «Иволги Капитал».

В среднем, размещенные нами бумаги росли после размещения. Через 30 дней их средняя цена составляла 101,1% от номинала, спустя 60 дней – 101%. Отмечу, что цена облигации после завершения ее размещения достигает своих максимальных значений быстро, в течение всего нескольких сессий.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал