Блог им. Sambojoy |Палладий для Ротшильда.

- 14 января 2016, 13:19

- |

Тогда цена была близка к историческому пику и было ясно, что Ротшильды и Потанин не те люди, которые будут закупать металл на максимуме, падение стоимости палладия было предрешено, а нервозность мировых рынков способствовала глубине этого падения.

На этой неделе, стоимость палладия (в долларах США, конечно) не достигла исторического минимума, но примерно зафиксировала падение в 2 раза от хаёв, чему конечно способствует призрак мировой рецессии.

Не вижу сейчас работающих параметров для методик позволяющих рассчитать диапазон цен на палладий в сопоставление с рисками, но обычная расстановка фундаментальной оценки металла/колебаний мирового спроса /торговых рисков с учётом того, что мировой объём данного металла позволяет концентрировать запасы, позволяющие манипулировать ценой, в одних руках, говорит о том, что пора держать палладий в поле зрения с точки зрения начала формирования позиции. Думаю даже возьму на 1 % от планируемого объёма — наличие инструмента в реальном портфеле всегда дисциплинирует анализ этого инструмента.

- комментировать

- Комментарии ( 5 )

Блог им. Sambojoy |Не так страшен кризис и цены на нефть .....

- 13 января 2016, 12:58

- |

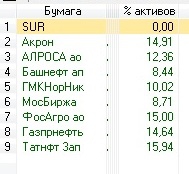

Решение вопросов в реальном секторе не позволяет пока заниматься спекуляциями, а что касается инвестиционного портфеля — он такой же, как был 30 декабря 2015 года, разве что немного Акрона, Фосагро и Норникеля прибавилось. И этот портфель к концу вчерашней торговой сессии растерял часть прибыли, заработанной между праздниками, но остался выше уровня закрытия 30 декабря.

Почему ничего не продал и обошлось без паники?

Во-первых, междупраздничные топики про спекулятивные атаки на нефть: моя позиция не изменилась — падение нефти в начале 2016 года спекулятивные атаки с ограниченным потенциалом, поэтому до роста капитализации нефтяных компаний далеко, но стоимость акций нефтянки в моём портфеле, отражающая денежный поток даже без учёта девальвации-2016, адекватна. К тому же экономический анализ рынка нефти, приправленный биржевым (читай спекулятивным) фактором, не даёт повода к истерии, которая дошла до того, что некоторые эксперты предлагают нефтяным компаниям переходить на альтернативную энергетику, утверждая этим, что мир уже в новой технологической стадии. Бред, приснившийся им после медитации на графики падающей нефти. И никто пока не говорил про следующий фактор спекуляций на рынке нефти:

( Читать дальше )

Блог им. Sambojoy |НЕ ПРОДАМ!

- 17 ноября 2015, 19:41

- |

— Норильский никель.

— Мосбиржа

— Сургут префы

— ЭОН Россия

— Северсталь

и далее, от горьких потому, что вместо + 50 %, можно было сделать + 100 % .

Из них только Норильский никель и Мосбиржа вернулись в инвестпортфель.

Так что, чтобы не говорили профи-трейдеры*, из инвестиционного портфеля ничего НЕ ПРОДАМ, он упорно движется вверх, переживая лёгкие просадки и планомерно увеличиваясь по количеству бумаг и прибыли, тот что публиковал в сентябре сильно трансформировался, но не из-за ребалансировки, а благодаря перебросу части средств со спекулятивного счёта — ЭКОНОМИЧЕСКИЙ АНАЛИЗ — то, что частично забывают даже наши гранды: МГУ и ВШЭ — пока выше спекулятивных теорий и действий.

( Читать дальше )

Блог им. Sambojoy |Акрон vs Уралкалий: корпоративное управление и капитализация компаний.

- 01 октября 2015, 17:44

- |

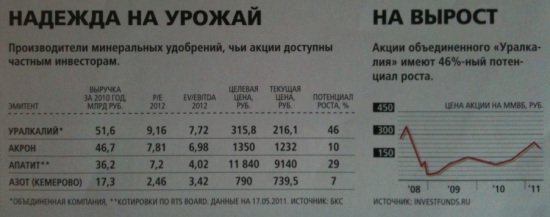

Типовой пример, уже кейс, анализ компаний — Акрон против Уралкалия — противостояние методик с 2011 года привело к логичному результату, несмотря на убойное ЕБИТДА и ресурсную базу Уралкалия, на сегодня 01 10 2015 года цены:

Акрон: 2 960

Уралкалий: 190

А это рекомендации за 2011 год от аналитиков:

Соотвественно и самый простой консервативный инвестиционный портфель, сформированный по данной методике, обыграл не только индекс, но и большинство брокеров, здесь состав на 10 сентября, портфель в состоянии активной ребалансировки, ведь как сказал Марк Твен: «самый опасный месяц для рынка акций — октябрь, ...», впрочем потом добавил «не менее опасны также ноябрь, декабрь, январь ...»)))

Блог им. Sambojoy |Лучшее время для инвестора.

- 29 сентября 2015, 18:05

- |

«Самое лучшее время посадить дерево было 20 лет назад»

Инвестор, в отличии от спекулянта — стратег, его задача найти точки роста на рынке, видеть дальше текущего рынка и диверсифицировать неизбежные риски. К инвестиционному портфелю, выложенному в сентябре, в полной мере применима эта китайская формула, разве что количество лет сокращено в раз 10, но это можно списать на генную инженерию)

Те, кто на прошлой недели на смарт-лабе спрашивали «в чём смысл инвестиций», напоминают мне вот этого ишака, для которого принятие решений и степени свободы ограничены поводком:

( Читать дальше )

Блог им. Sambojoy |НДПИ: пинг-понг до победы.

- 25 сентября 2015, 10:48

- |

Спрашивается: зачем? и почему так вовремя?

Наверное затем, что окончательное решение за Путиным, но он как бы тоже ни при чём, потому что за экономику отвечает правительственный блок и де-юре его подпись как бы формальность признания того, что лучше никто ничего не предложил, и такая игра даёт возможность во-первых, компромиссного решения (типа старались учесть все пожелания), во-вторых обойтись без назначения отвественного на высшем уровне (если что — это секретарша Силуанова опечаталась) и, бонусом: + в ауру Медведева.

Позиция удобная и говорит с большей вероятностью о увеличении налоговой нагрузки, правда в компромиссном варианте: не нашим — не вашим: пинг-понг такая игра, даже если шарик просто упал — кто-то выиграл.

( Читать дальше )

Блог им. Sambojoy |Трейдинг, секс и Мерседес ….

- 05 августа 2015, 10:24

- |

По занятости совсем редко пишу, что возможно изменится из-за сегодняшнего утра …

Пью дома кофе с журналисткой (в юности-то на журфаке МГУ частенько бывал, на Моховой, ещё при Засурском), вдруг она говорит:

— Может тебе у нас колонку по финансам открыть?

— Думаешь стоит?

— С редактором говорила, он спрашивает насколько ты будешь полезен и откровенен. Я отвечаю: во-первых, я с трахаюсь с ним: значит могу рассчитывать на откровенность, во-вторых, потому что я с ним трахаюсь, я заказала новый Мерседес GLC, на честно заработанное на акциях. Да-да, на вашу зарплату могу позволить себе только платье от Рикель, часики Картье и кулончик от Булгари … В общем сказала, как посмотрев твою работу, купила акций ФосАгро на 500 тысяч, а потом услышав как ты разговариваешь с каким-то Роджерсом, погуглила его и, увидев, что Джим Роджерс – добрый, весёлый старичок – купила ещё на 500 тысяч, где-то с год назад. А на сегодня это вылилось в 2 680 000 руб. Ну я заехала в салон Мерседес и говорю: хочу такой GLC, а менеджер мне: — Такой стоит 2 990 000. А я ему, подмигнув: — У меня есть ровно 2 680 000 и ещё я известная журналистка, МЯУ … Он: -Сейчас поговорю с шефом. Ну выходят они с шефом и шеф говорит: — Только для известной журналистки сделаем 2 680 000, и можно с вами на фоне моего мерина сфотографироваться… А чего ж за скидку 310 000 не сфотографироваться …

( Читать дальше )

Блог им. Sambojoy |Год на рынке акций с украинским конфликтом.

- 13 июля 2015, 15:47

- |

Больше года назад разместил топик для желающих немного подзаработать на бирже, чтобы помочь убрать информационный шум от украинского конфликта и использовать его в целях заработка (прямо как у олигархов))):

http://smart-lab.ru/blog/183582.php

Так вот, год прошёл — очень хороший год для российского рынка акций и для тех, кто покупал доллар ниже 50 рублей, так что ещё раз размещаю эту доступную и простую информацию, без загруза экономическими выкладками и аналитическими хитроспелениями:

Связь экономики и политики (политэкономия), которую труды адептов экономики капитализма, в первую очередь США, опустили до экономики, чтобы завуалировать политэкономические действия США, набирает силу. И если, этот подъём в Германии происходит толерантно, то использование политической экономии вместо экономики несёт практический характер в таких странах как Индия и Китай.

( Читать дальше )

Блог им. Sambojoy |Распадская: снаряд в одну воронку не попадает?!.

- 05 марта 2015, 12:43

- |

По отчётности шахты Распадская, к концу 2014 года она окончательно вышла на доаварийные (2010 года) объёмы добычи. Соответственно, даже 3-ёх кратный рост акций с минимума далёк до теоретической фундаментальной оценки, особенно в условиях девальвации рубля и нынешнего уровня инфляции.

Однако реально даже произошедший рост акций частично сделан авансом, исходя из финансово-хозяйственной картинки в текущем моменте, в том числе учитывая возможную поддержку ЕВРАЗа, возможный рост цен на коксующийся уголь и наращивание продаж угля за рубеж, что очевидно позитивно при девальвации рубля.

Практически 6 лет понадобилось Распадской, чтобы восстановиться и выйти на прежние объёмы добычи, но существуют последствия аварии:

— упущенная выгода, связанная не только с падением добычи, но также с падением цены на продукцию за время восстановления добычи, что не позволило воспользоваться повышательным рыночным циклом со всеми последствиями: создать подушку кэша, как для акционеров, так и под инвестиции в основные средства и т.п.– этот фактор официальные аналитики не учитывают.

( Читать дальше )

Блог им. Sambojoy |Что ждёт инвесторов в 2015 году: почти дежа-вю.

- 30 декабря 2014, 17:22

- |

"Ожидаемый конец света в 2012 году так и не наступил.… В прошедшем (2012 году) Россия вступила в ВТО, начала приватизацию госактивов, а экономика страны вошла в стадию стагнации (в 2012 году)".

Как видим Союз промышлеников и предпринимателей (РСПП) вместе с Объединением по связям с инвесторами оценивал стагнацию экономики России уже в 2012 году.

Что ещё интересного, моментами:

1.Фонды, инвестирующие в Россию, привлекали в неделю средств вдвое меньше, чем в 2011 году.

2. Инвесторов напрягает усиление госучастия в секторах экономики РФ.

3. Несмотря на высокую стоимость нефти, темпы роста ВВП снижаются, и инвесторы ждут сигналов от Правительства РФ — какой будет экономическая политика.

4. Инвестклимат ухудшается.

Какие выводы? Без упоминания санкций и украинского конфликта — экономическая ситуация в РФ с 2012 года пронозируемо стагнирует, в итогах 2014 года — ничего нового не появилось, а вопрос: «Что ждёт инвесторов?» так и остаётся вопросом со многими неизвестными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс