Invest_Palych

Жизнь после Транснефти. В поиске новых идей на рынке

- 15 февраля 2024, 09:41

- |

В начале года накидывал для себя список идей в акциях: Транснефть (идея под сплит), ЕМС (идея под дивиденды после переезда), Эсфай (была фундаментальная недооценка, но не участвовал, так как акция полетела с начала года), Ростелеком (закрытие дивгэпа), ЮГК (акций почти не было). Из первоначального списка идей остались еще МТС, СургутПреф и Газпром, но что-то руки у меня не тянутся их покупать.

smart-lab.ru/blog/976031.php

После продажи почти всех акций Транснефти, фиксации в Ростелекоме и высвобождении денег, подававшихся на IPO Диасофта, доля акций значительно упала в портфеле, а деньги остались, поэтому я посидел подумал и накидал несколько интересных идей.

📌 Список моих новых идей, которые я купил

💿 НЛМК. Единственный из большой тройки металлургов, который не опубликовал отчетность, но если посмотреть на отчеты ММК и Северстали, то у НЛМК самая лучшая ситуация, так как компания не находится в SDN-листе и продолжает продавать в Европу, также у компании супер-ситуация с FCF из-за продаж своих заводов, поэтому можно расчитывать на разовые дивиденды в 40 рублей на акцию.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Ставка на ставку. У Росстата своя реальность

- 14 февраля 2024, 09:35

- |

В эту пятницу будет очередное заседание ЦБ по ключевой ставке, поэтому попробую оценить текущую ситуацию.

📌 Почему Росстат живет в своей реальности?

Потому что Росстат оценивает инфляцию за 2023 год в 7.5%. Я не очень понимаю как стыкуется их статистика по инфляции при девальвации рубля на 30% и росте рублевой денежной массы на 20%. Возможно в их ведомстве стоит уже перейти со счетов на кулькуляторы, либо перестать брать на работу людей из художественных вузов 🤣

📌 Что было сделано?

Почему данные по инфляции важны при определении ключевой ставки? Потому что основной официальной целью ЦБ является: защита и обеспечение устойчивости рубля. И определенно видно, что ставка в 16% у нас берется не по инфляции, рассчитываемой Росстатом, а на основании ожиданий населения по инфляции, которые уже ближе к реальности (около 14%).

Для укрепления устойчивости рубля наши власти сделали следующие две основные меры в последние месяцы:

— Подняли ключевую ставку с 7.5% до 16%, тем самым простимулировав население больше сберегать, а не потреблять. Основной и наверное единственный инструмент влияния на инфляцию сейчас в руках ЦБ, так как основная часть ЗВР давно заморожена ⛔

( Читать дальше )

Диасофт. 1.5% получите-распишитесь

- 13 февраля 2024, 16:49

- |

Впервые поучаствовал в IPO, ощущения, конечно, так себе. Подал заявку на IPO, потому что выходит интересная компания с недорогой оценкой относительно аналогичных компаний, а рынок быстро бы переоценил эту разницу 📈

📌Сколько акций мне дали?

Я догадывался, что будет безумно маленькая аллокация, исходя из опыта IPO Астры 💻, поэтому подал заявку на 1.5 млн рублей, и рассчитывал получить акций хотя бы на 50 тысяч рублей, но получил всего 5 штук или 1.5%. Ажиотаж, конечно, безумный 💥

Забавно, что в день IPO Диасофта легли торги на ММВБ. Видимо дудосеры проверяли таким образом качество эмитента и его ПО (шутка) 😃

📌Что буду делать с акциями?

Да ничего, ожидаю планку вверх, а там посмотрим до куда дойдет. По 6 500 смело продам, если до туда дойдём 💸

Вывод: эмитенты выводят слишком маленькие объемы акций, поэтому всем желающим не хватает, если акция более или менее приличная. После такого в IPO не хочется участвовать ❌

Не ИИР

Подпишись, мне будет приятно!

( Читать дальше )

Тинькофф . Возвращение в родную гавань

- 13 февраля 2024, 09:28

- |

Компания Тинькофф находится на финишной прямой по переезду с Кипра в Россию, поэтому 15 февраля будет последним днем торгов расписками после чего акции будут заморожены на некоторое время. В данной статье поделюсь своим мнением о компании и о данной ситуации.

📌 Риски в акциях Тинькофф

Я крайне положительно отношусь к переезду системно значимого банка в Россию, но при при переезде возникают два риска для держателей акций:

— Риск навеса акций. Самая очевидная проблема — это огромное количество нерезидентов в капитале банка, которые с большим дисконтом продавали свои акции россиянам, а в те в свою очередь захотят продать акции на ММВБ. Крайне трудно оценить объем навеса в день возобновления торгов, но почти наверняка он будет, как было на возобновлении торгов VK 📱. На ЕМС не было навеса, так как не было акций вне контура РФ, а Тинькофф самая популярная акция-расписка после Яндекса 📱

— Проблема остановки торгов. Исходя из опыта VK и ЕМС торги будут остановлены минимум на месяц, то есть возобновятся скорее всего к концу марта, когда уже пройдут выборы и после них будет много неопределенности с потенциальными неприятными последствиями для фондового рынка, поэтому хочется иметь под это дело более ликвидные активы ❌

( Читать дальше )

Транснефть . Покупай на ожиданиях , продавай на фактах

- 12 февраля 2024, 09:35

- |

14 февраля (включительно) будет последний день торгов перед сплитом акций Транснефти (дробление будет 1 к 100), что сделают акцию доступной для широкого круга инвесторов. Торги после сплита возобновятся 21 февраля. Поделюсь обновленным мнением по компании, выделив слабые и сильные стороны.

📌 Сильные стороны компании

— Стабильный денежный поток. У компании нет рисков в изменениях сырьевых цен, которые присущи большинству компании России, поэтому компания зарабатывала, зарабатывает и будет зарабатывать плюс-минус одинаково неплохие деньги 💸

— Гарантированные дивиденды. Основным акционером компании является государство, которое заинтересовано в дивидендах компании, а дивиденды за 2023 год будут неплохие в районе 18-20 тысяч на акцию ✔

— Доли в НМТП и КТК. У компании есть доли в неплохих активах: 50% в Новороссийском морском торговом порте и 24% в Каспийском Трубопроводном консорциуме.

📌 Проблемы и риски компании

— Отсутствие роста. Выручка компании зависит от двух вещей: роста тарифов и объема перекаченной нефти. С обоими факторами у компании проблемы, так тарифы индексирует государство, а добыча нефти в России давно не растет. Как итог за 5 лет выручка в среднем росла всего на 6% в год

( Читать дальше )

Норильский Никель. Результаты за 2023

- 09 февраля 2024, 18:46

- |

Компания Норильский Никель опубликовал финансовые результаты за 2023 год, поэтому поделюсь своим мнением по цифрам и перспективам компании.

📌 Результаты компании

Компания публикует цифры в долларах и рублях, но я буду рассматривать финансовые результаты в рублях

— Выручка. 1 231 млрд против 1 184 годом. Девальвация в 30% сгладила падение цен на корзину металлов компании

— Операционная прибыль. 474 млрд против 546 млрд рублей из-за неденежных расходов по изменению запасов металлопродукции

— Чистая прибыль. 251 млрд против 429 млрд годом ранее. Компания получила курсовой убыток в 122 млрд из-за своих многочисленных валютных кредитов !

📌 Дивиденды

Компания заплатила уже 915 рублей по итогам 9 месяцев. Будут ли еще дивиденды? Если ориентироваться на дивидендую политику (не менее 30% от EBITDA) и заявления руководства (FCF за 2023 с учетом выплаченных процентов и дивидендов для Быстринского ГОКА недостаточно для выплаты дополнительных дивидендов), то я бы не ждал дополнительных дивидендов за 2023 год ❌

( Читать дальше )

IPO Диасофта . Впервые участвую в IPO

- 09 февраля 2024, 10:45

- |

Уже 13-февраля стартуют торги очередной компании на ММВБ- компании Диасофт. Не буду писать много о компании, а напишу о своих причинах участия в данном IPO

📌 Коротко о компании

Компания предоставляет ПО в первую очередь для банков (покрывают 8 из топ-10 банков). В целом у компании все хорошо и бизнес супер-маржинальный 💸

📌 Почему участвую

Я никогда прежде не участвовал в IPO (много раз писал почему), но сейчас впервые подал заявку на участие по следующим причинам:

— Людям неважно что покупать. Я посмотрел на последние IPO и ни одного из них не провалилось (особенно порадовал взлет слабенького Делимобиля 🚗), а если компания более или менее приличная (Астра 💻 или Совкомбанк 🏦), то рост впечатляющий ✔

— Оценка компании. Компания оценена дорого относительно рынка, но недорого относительно своих компаний-конкурентов: Positive и Астра по P/E и EV/EBITDA, поэтому ожидаю выравнивая у Диасофта мультипликаторов относительно других компаний ✔

— Акционеры. Мне очень понравилась структура акционеров компании: у компании нет одного мажоритария-олигарха, а есть пул акционеров-менеджеров, работающих в компании, которые заинтересованы в развитии компании ✔

( Читать дальше )

ММК. Результаты 2023 года

- 08 февраля 2024, 09:23

- |

После Северстали еще одна компания опубликовала финансовые результаты за 2023 год — это компания ММК. В этой статье выскажу свое мнение по отчетности и по перспективах самой компании на ближайшее будущее.

📌 Результаты

У компании получился отличный год с точки зрения финансовых результатов, но важно не забывать про эффект низкой базы 2022 года. Выручка выросла на 9% до 763 млрд, чистая прибыль на 68% до 118 млрд рублей. В целом ситуация схожа с Северсталью по падению производства в 4 квартале, что было компенсировано ростом цен на продукцию.

📌 Что интересного в отчетности

— Проблема с FCF. У компании вышла интересная ситуация с FCF, так как дебиторская задолженность выросла на 23 млрд, а запасы выросли на 25 млрд, такие недостатки по работе были частичны компенсированы ростом кредиторской задолженности на 13 млрд рублей, также у компании выросли на 15 млрд расходы на Сapex.

Почему важна динамика FCF? Потому что компания если будет платит дивиденды, то платить будет исходя из свободного денежного потока, а негативная динамика по оборотному капиталу и росту Сapexa сильного на него влияет, возможно в 2024 мы увидим и снижение запасов и дебиторской задолженности, что даст хороший буст по FCF в 2024 год 📈

( Читать дальше )

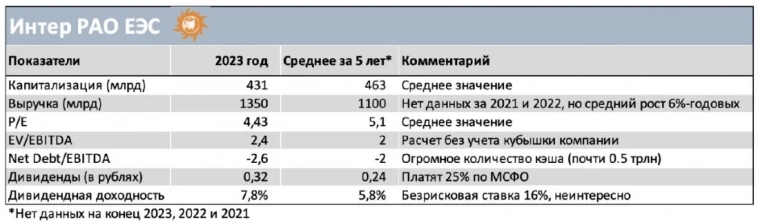

Интер РАО. Ковальчук раскрыл карты

- 07 февраля 2024, 09:29

- |

Председатель Правления Интер РАО Борис Ковальчук на днях встретился с Путиным, сообщив ему основные результаты компании за 2023 год

📌 Что рассказал Ковальчук на встрече?

— Выручка за 2023 год составила 1 350 млрд рублей

— EBITDA за 2023 составила 180 млрд рублей

— Прибыль за 2023 составила 135 млрд рублей, поэтому нетрудно посчитать, что на дивиденды примерно пойдет 33 млрд рублей или 30 копеек на акцию 💸

— Компания планирует масштабные расходы капитальные расходы в рекордных размерах: 140 млрд рублей (обычно было около 30 млрд)

📌 Мое мнение о компании

По текущей оценке компания для меня абсолютно непривлекательна и я для этого приведу следующие факты:

1)Среднегодовой рост по выручке за последние 5 лет составил всего 6%, это даже ниже уровня инфляции, а расходы у нас растут опережающими темпами ‼

2)Компания платит 25% по МСФО и не будет платить больше (из-за тонкостей РСБУ-отчетности материнской компании), что дает доходность 8% для нерастущего актива — это в два раза ниже чем у безрисковых активов в виде вкладов и облигаций ⛔

( Читать дальше )

Делимобиль. Лучший момент для IPO

- 06 февраля 2024, 09:30

- |

Завтра стартуют торги на ММВБ ещё компании — Делимобиль. Выскажу коротко свое мнение об этой компании.

📌 Коротко о компании

Делимобиль — компания-лидер по предоставлению каршеринговых услуг в крупных городах, имеющая автопарк в 24 тысячи автомобиля. Компания сейчас ведёт активную экспансию по освоению рынка (хотя сейчас компания уже занимает около трети рынка), увеличивая автопарк, поэтому компании остро необходим капитал, а заемный капитал сейчас недешев, поэтому компания проводят IPO.

📌 Почему сейчас лучший момент для IPO?

Компания за 9м 2023 впервые в истории показала прибыль, поэтому выйти на горячий рынок будет идеально для растущей компания, завышая свою оценку: выводят 10% капитала при оценке компании в 45 млрд рублей (P/E=23, EV/EBITDA=9).

Если побыть оптимистами как БКС, то компания удвоит свою прибыль к концу 2025 года (хотя есть большие сомнения по достижению данной цели), но удвоение прибыли за 2 года все равно не делает компанию привлекательной из-за ее нескольких фундаментальных проблем.

( Читать дальше )

теги блога Invest_Palych

- Diasoft

- EMC

- fix price

- Globaltrans

- Headhunter

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- Ozon

- Positive Technologies

- Qiwi

- softline

- SPO

- vk

- Whoosh

- X5

- Акрон

- акции

- Алроса

- АФК Система

- банки

- Белуга Групп

- бюджет РФ 2024

- Газпром

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Делимобиль

- дивиденды

- доллар

- доллар рубль

- Европлан

- ЕвроТранс

- займер

- золото

- инвестиционная идея

- Индекс МБ

- интеррао

- инфляция в России

- Итоги года

- ключевая ставка ЦБ РФ

- лента

- ЛСР

- М.видео

- Магнит

- Мечел

- ММК

- Московская биржа

- мтс

- МТС Банк

- НЛМК

- Новатэк

- облигации

- ОВК

- операционные результаты

- отчеты МСФО

- ОФЗ

- Полиметалл

- полюс

- полюс золото

- прогноз по акциям

- Распадская

- редомициляция

- Ренессанс Страхование

- роснефть

- Ростелеком

- русагро

- русал

- Русгидро

- Русская аквакультура

- Самолет

- санкции

- санкции США

- сбербанк

- сделки M&A

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- Тинькофф

- тинькофф банк

- ТМК

- Транснефть

- трейдинг

- форекс

- Фосагро

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- Эл5 Энерго

- Эталон

- ЮГК Южуралзолото

- Южуралзолото

- Юнипро

- Яндекс