Блог им. Roman_Paluch

Транснефть . Покупай на ожиданиях , продавай на фактах

- 12 февраля 2024, 09:35

- |

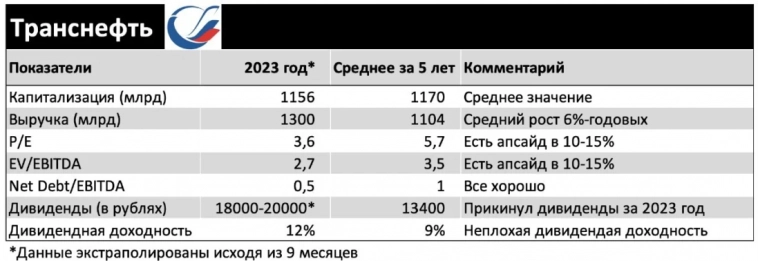

14 февраля (включительно) будет последний день торгов перед сплитом акций Транснефти (дробление будет 1 к 100), что сделают акцию доступной для широкого круга инвесторов. Торги после сплита возобновятся 21 февраля. Поделюсь обновленным мнением по компании, выделив слабые и сильные стороны.

📌 Сильные стороны компании

— Стабильный денежный поток. У компании нет рисков в изменениях сырьевых цен, которые присущи большинству компании России, поэтому компания зарабатывала, зарабатывает и будет зарабатывать плюс-минус одинаково неплохие деньги 💸

— Гарантированные дивиденды. Основным акционером компании является государство, которое заинтересовано в дивидендах компании, а дивиденды за 2023 год будут неплохие в районе 18-20 тысяч на акцию ✔

— Доли в НМТП и КТК. У компании есть доли в неплохих активах: 50% в Новороссийском морском торговом порте и 24% в Каспийском Трубопроводном консорциуме.

📌 Проблемы и риски компании

— Отсутствие роста. Выручка компании зависит от двух вещей: роста тарифов и объема перекаченной нефти. С обоими факторами у компании проблемы, так тарифы индексирует государство, а добыча нефти в России давно не растет. Как итог за 5 лет выручка в среднем росла всего на 6% в год

— Роснефть и Восток Ойл. Компания Роснефть планирует в ближайшее будущее начать вводить Восток Ойл и для этого построила свой нефтепровод в обход Транснефти, которая ничего не получит от ввода даного проекта ❌

— Capex и дивиденды. Компания в ближайшие 5 лет планирует в среднем тратить 300 млрд рублей на обновление своей инфраструктуры (рост около 20% к текущему объему расходов), что негативно скажется на FCF и будущих дивидендах. Считаю, что следующие годы будут похуже из-за опережающего роста расходов и Capex, поэтому скорее всего нас ждем снижение размеров дивидендов 📉

📌Зачем вообще нужен сплит

Сплит сделает компанию более доступной для нашего рынка акций, на котором преимущественно преобладают обычные физики с небольшими портфелями (в среднем в несколько сотен тысяч). Но возникает небольшой вопрос, а зачем не самой открытой для инвесторов компании проводить такую операцию? Есть вероятность, что Росимущество проведет в будущем SPO по неплохим отметкам.

📌 Мои действия по Транснефти

У меня сейчас в портфеле 4 акции компании (средняя 149 тысяч), которые равномерно добирались с октября по январь. Исходя из вышесказанного я планирую продать свои акции Транснефти, следуя принципу: покупай на ожиданиях, продавай на фактах, так как почти весь позитив в акции отыгран. Возможно после сплита акции будут выше, но я планирую фиксануть часть прибыли, поэтому 1-2 штуки я планирую ДО сплита, а 2-3 другие ПОСЛЕ сплита.

Вывод: Транснефть станет популярной акцией у большинства розничных инвесторов, которые добавят ее к себе в дивидендый портфель, но я бы не переоценивал силу физиков, поэтому сильного роста после сплита не жду, так как многие инвесторы побогаче захотят фиксануть прибыль. Справедливую цену вижу в районе 170-180 тысяч, поля для апсайда совсем небольшое (до 15%), считаю, что покупать надо было раньше, а не сейчас

Не ИИР

Подпишись, мне будет приятно!

теги блога Invest_Palych

- CNYRUB

- Diasoft

- EMC

- fix price

- Globaltrans

- Headhunter

- Henderson

- IMOEX

- IPO

- IPO 2024

- Ozon

- Qiwi

- SPO

- vk

- Whoosh

- X5

- акции

- Алроса

- Астра

- АФК Система

- Белуга Групп

- бюджет РФ 2025

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Делимобиль

- дефицит бюджета

- Диасофт

- дивиденды

- доллар рубль

- Европлан

- ЕвроТранс

- займер

- Индекс МБ

- интеррао

- инфляция в России

- Итоги года

- ключевая ставка ЦБ РФ

- лента

- Лукойл

- М.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- МТС Банк

- НЛМК

- НМТП

- Новатэк

- облигации

- ОВК

- операционные результаты

- отчеты МСФО

- ОФЗ

- Полиметалл

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- Распадская

- Ренессанс Страхование

- роснефть

- Ростелеком

- русагро

- русал

- Русгидро

- Русская аквакультура

- Самолет

- санкции

- санкции США

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- тинькофф банк

- ТМК

- Транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Черкизово

- экономика России

- Эл5 Энерго

- ЭсЭфАй

- Эталон

- ЮГК Южуралзолото

- Южуралзолото

- ЮМГ

- Юнипро

- Яндекс