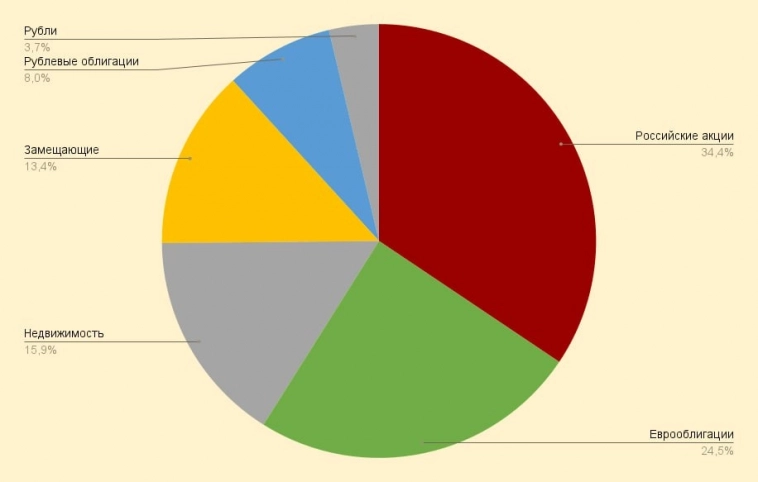

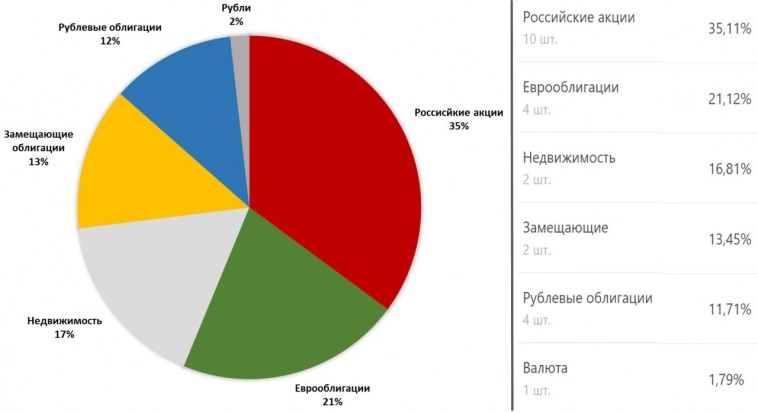

Блог им. Puntusov-Oleg |На картинке мой портфель: там 6 классов активов, в том числе 38% валютные бонды и 16% недвижимост

- 21 марта 2024, 12:02

- |

▪️Вопрос, который задаю себе регулярно: что будет, если акции завтра -50%?

▪️Отвечаю: портфель просядет на 10-12%, а за счет резерва смогу докупить упавшие акции (а у вас?).

Я развиваю навык держать то, что купил по хорошей цене. Сбер по 130 дает див доходность 35 / 130 = 27%. Чуть ниже, но все равно выше 20% дают Лукойл и Татнефть.

Как обещал, расскажу про ошибки и потери:

Прошлой весной задумал повысить доходность и начал осваивать трейдинг. Теория шла легко, на практике сразу начались убытки. Вхожу на сильном тренде — от тут же, зараза, слабеет и меняется на противоположный. А дальше срабатывают «стопы», унося по 5-8% от суммы трейда.

Далеко не сразу удалось найти какие-то ориентиры, но постепенно нашел. Этот опыт стоил мне сил, времени, нервов и около 1 млн рублей.

Потом на сделках в Яндексе, Северстали и МТС заработал в несколько раз больше. Обучение хорошо окупилось, плюс появилось понимание как это работает. Не жалею и благодарен наставникам. Буду выделять на спекуляции ~15% портфеля.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Puntusov-Oleg |Ошибка, которую я совершил 25 лет назад 🤪

- 01 марта 2024, 16:29

- |

В 2000 открыл свой первый брокерский счет — хотел начать зарабатывать. К тому времени я был на рынке уже два года, но занимался портфелем облигаций отраслевого НПФ. Опыт в акциях был небольшой.

Себе захотел взять акций. Но сам принимать решение побоялся и спросил совета брокера по имени Денис. Он был на рынке уже несколько лет и хорошо научился объяснять любое явление. Мы поговорили я пошел покупать.

На следующий день цены моих акций начали падать. Через несколько дней я не выдержал и позвонил: «Денис, что там происходит? Ты же сказал, что акции должны расти?!». В ответ услышал слова, которые помню до сих пор: “… ну а что ты хочешь, Олег? рынок нужно кормить!”.

Я был поражен. Не думал, что мои деньги станут кормом! 😱

До этого я видел, как падают акции. И людей, которые в 1998 теряли почти весь капитал. Но это было не со мной. А тут я почувствовал, “каково оно” уже на собственной шкуре…

Спасибо Денису за этот урок 🤝.

Конечно, в далеком 2000 иначе и быть не могло. Пришел на рынок, а у самого ни понимания как устроен этот мир, ни стратегии, ни компетенций… Поэтому, с первого шага — сразу под лед.

( Читать дальше )

Блог им. Puntusov-Oleg |Может ли частный инвестор заработать, пользуясь чужим умом с помощью сигналов?

- 16 февраля 2024, 17:44

- |

Всем доброго утра 🙋! Поскольку пятница, предлагаю обсудить важную, но отвлеченную от рынка тему: можно ли зарабатывать, пользуясь рекомендациями из платных подписок.

На встречах с подписчиками моего телеграм-канала часто слышу про каналы с т.н. “сигналами”. Инвестору предлагается следовать неким рекомендациям и зарабатывать сотни процентов в год. Многие попробовали. У тех подписчиков, с кем я общался, заработать на «сигналах» не получилось. Но может им просто не повезло?

▪️Ообратимся к книге Питера Бернстайна “Против Богов. Укрощение риска”. Бернстайн пишет, что в США более 80% активных управляющих проигрывают S&P на длительных интервалах. Конечно есть те, кто за 2-3 года (реже 5 лет) показывает отличные результаты. Но когда их успех становится заметен и им начинают подражать, успехи по каким-то причинам сходят на нет.

▪️Нобелевский лауреат по экономике Пол Самуэльсон предположил, что если люди могут отличаться ростом, силой или красотой, то почему бы им не отличаться по коэффициенту эффективности (P.

( Читать дальше )

Блог им. Puntusov-Oleg |Притча про плохие портфели 🦉

- 09 февраля 2024, 16:58

- |

Всех приветствую 👋! Расскажу историю из далёкого 2015 года. Если откликнется — напишите в комментариях.

Итак, как-то раз приехал к нам маститый управляющий, чтобы встречаться с клиентами (продавать свой хедж-фонд, на самом деле). На встречах клиенты показывали ему свои портфели, спрашивали мнение как эксперта и т.д.

Вечером после встреч, под впечатлением от увиденного, управляющий рассказал мне ‘инвестиционную притчу’ про плохие портфели.

———-

‘Один человек 🕵️♀️ прочитал много разной аналитики и составил список из 20 привлекательных акций. И на следующий день купил эти акции в свой портфель.

Через какое-то время треть акций выросла, треть осталась на месте, а треть упала.

Человек обрадовался и продал выросшие акции. А те, что не выросли, оставил в портфеле — зачем продавать без прибыли?! А на освободившиеся деньги он купил новые перспективные акции.

Через какое-то время треть новых акций выросла, треть осталась на месте, треть упала. Человек опять продал выросшие и не тронул остальные...

( Читать дальше )

Блог им. Puntusov-Oleg |Три простых, но крайне важных абзаца из книги "Хочешь выжить? Инвестируй!". О разумном подходе к инвестициям👇🏻

- 07 февраля 2024, 17:05

- |

Прочитал отрывок из книги Григория Баршевского “Хочешь выжить? Инвестируй!”. Делюсь с вами, потому что согласен с каждым словом.

1️⃣ Составьте свой инвестиционный план. Он нужен не для того, чтобы знать, сколько денег у вас будет через 10, 20 или 30 лет. Скорее всего, вы ошибетесь в этом. План нужен, чтобы понять, сумеете вы реализовать ваши цели или нет. И что надо сделать, чтобы суметь их реализовать.

2️⃣ Инвестирование – это не погоня за максимальной прибылью, инвестирование – это постоянная балансировка между прибылью и риском. Кто думает только о прибыли и не думает о риске – проиграет. Кто думает только о риске и не думает о пробыли – тоже проиграет.

3️⃣ Постоянно балансируйте свой риск и прибыль, чтобы добиться успеха. Ваш успех или провал определяются не тем, первый ли вы в гонке. Ваш успех или провал определяются тем, можете ли вы достичь своих инвестиционных целей.

…

Предвижу, что п.1 многих не зацепит — мало кто ставит цели и инвестирует по плану. А вот пункты 2 и 3, надеюсь, вызовут отклик — в них большая сила, они понятны и актуальны.

( Читать дальше )

Блог им. Puntusov-Oleg |Как инвестиционная философия помогает частному инвестору?

- 24 декабря 2023, 23:36

- |

Осенью прошлого года купил дорогой (120 тысяч) курс “Разумный инвестор” от Сколково. Не ждал чего-то невероятного, но очень хотелось посмотреть, как выглядит качественный, методически проработаный курс по инвестициям.

Первый урок был про инвестиционную философию: базовые принципы, что делать, чего избегать и как вести себя в различных ситуациях.

Ведущий утверждал, что если этого нет, велик риск стать легкой добычей продавцов «магических стратегий успеха». Или инвестировать в неподходящие активы, или неправильно вести портфель и прочее.

Мол, сложно стать успешным инвестором, опираясь на чужую философию, будь то даже Уоррен Баффет. Нужно определиться с личными целями, предпочтениями и отношением к риску. В общем, в инвестициях тоже важно понять кто ты и быть собой. Так проще адаптироваться и к рынку, и к поведению его участников.

Тогда я подумал, что это типичная “вода”. Абстракция, которую непонятно как применить. Сегодня отношение к идее инвестиционной философии изменилось.

( Читать дальше )

Блог им. Puntusov-Oleg |Три суперважных идеи от Питера Бернстайна.

- 26 ноября 2023, 00:36

- |

В ситуации перегретого рынка и высокой неопределенности бывает очень полезно «прикоснуться к мудрости».

Я прочитал эти три абзаца и мне стало легче:

1️⃣ Самый рискованный момент — это когда ты прав. Именно тогда у вас может случиться больше всего неприятностей, именно тогда вы склонны не принимать правильные решения. Когда вы достаточно долго правы, вы не думаете о сокращении своих выигрышных позиций. Им так “хорошо”, что с этим даже не поспоришь.

2️⃣ Выживание — это единственный путь к богатству. Позвольте мне еще раз сказать: выживание — это единственный путь к богатству. Вы должны пытаться максимизировать прибыль только в том случае, если потери не будут угрожать вашему выживанию.

3️⃣ Я рассматриваю диверсификацию не только как стратегию выживания, но и как агрессивную стратегию, потому что следующая возможность может прийти с самой неожиданной стороны. И я хочу быть готовым к этому.

—--

Удачных инвестиций! 👊

P.S. Источник: интервью Джейсона Цвейга с Питером Бернстайном от 15 октября 2004 года.

( Читать дальше )

Блог им. Puntusov-Oleg |Мой портфель, удачные моменты и досадные ошибки 👇

- 23 ноября 2023, 18:06

- |

Показывал портфель в конце сентября у себя в телеграм-канале, с тех пор кое-что поменялось.

На коррекции нарастил долю акций с 22 до 35%. Также докупал замещающие Газпрома, пользуясь тем, что доллар 88 рублей. Из-за этих покупок пришлось продать часть рублевых облигаций.

Что меня радует:

▪️Сбер + 125%, Татнефть +85%, Лукойл +70% (это все без учета дивидендов),

▪️Рублевая доходность валютных облигаций от 50% до 100%,

▪️Стабильный и высокий поток дивидендов и купонов,

▪️Хорошая диверсификация.

Где я ошибся в этом году:

▪️Весной продал акции Мосбиржи по достижении целевой цены, +90% от цены покупки, но акция выросла еще на 45%.

▪️В августе продал Озон на ожиданиях коррекции из-за редомициляции, цена сходила вниз на 17% и через три месяца вернулась к максимумам.

Избавился от двух сильных акций, вместо них в портфеле завелись более слабые — вот где главная ошибка. Буду искать возможности ее исправить.

Несмотря на промахи, год завершается очень удачно, портфель составлен грамотно — под мои цели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс