Блог им. OneginE |Мнение: банки - главные интересанты высоких ставок

- 05 июля 2024, 18:48

- |

В конце июня максимальная процентная ставка в топ-10 банков по объему привлеченных депозитов от физлиц выросла до 16,09%, согласно данным ЦБ.

Так долго такие высокие ставки не держались в России никогда. Учитывая объемы привлеченных средств и их стоимость, сейчас именно банки стали главными интересантами высоких ставок. Им нужен период высоких ставок, чтобы не потерять в маржинальности.

Ссылка на пост

- комментировать

- Комментарии ( 5 )

Блог им. OneginE |Прибыль банковского сектора выросла на 22%

- 25 июня 2024, 20:20

- |

Несмотря на то что в мае банки заработали на 50 млрд рублей меньше, чем в апреле, получив прибыль в 255 млрд, суммарно прибыль первых пяти месяцев года выше прошлогодней почти на 22%.

Одновременно с этим резервирование остается на одном и том же уровне, что говорит о здоровом качестве портфелей.

Таким образом, в отличие от экспортных секторов экономики, банки в этом году должны будут показать прирост показателей.

Ссылка на пост

Блог им. OneginE |Крупные компании жалуются на дефицит ликвидности

- 10 июня 2024, 13:46

- |

Заместитель председателя ВЭБ, Константин Вышковский, отметил, что банк заинтересован в привлечении средств в китайских юанях, но высокий уровень ставок делает такие заимствования недоступными. Недостаток юаневой ликвидности ограничивает возможность размещения облигаций в данной валюте на срок свыше года. Тем не менее, ВЭБ внимательно отслеживает ситуацию и надеется в будущем получить возможность привлекать средства в китайской валюте.

Высокие процентные ставки в рублях вынудили большие компании обратиться на рынок иностранной валюты в поисках фондирования, однако обязательная продажа валютной выручки экспортерами может создавать дефицит ликвидности в стране.

Помимо этого, в стране наблюдался дефицит короткой рублевой ликвидности на фоневысоких объемов размещения облигаций в конце мая .

Блог им. OneginE |Компании не вложили в проекты более 2 трлн рублей

- 03 июня 2024, 09:55

- |

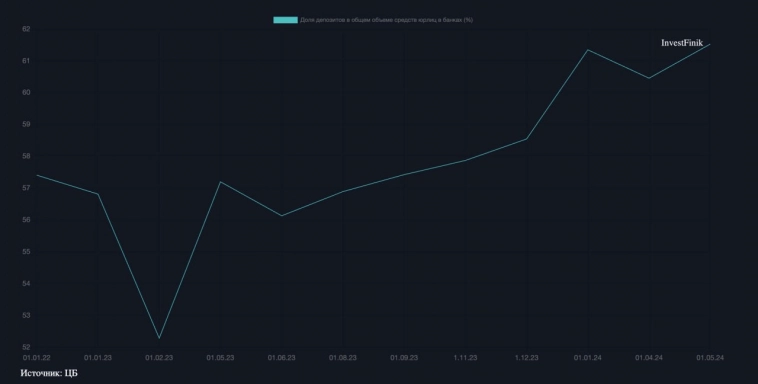

Высокие процентные ставки и разговоры о том, что ставки повысят еще, привели к тому, что не только физические лица понесли свои средства в банки, но и юридические лица стали чаще размещать свой свободны капитал на депозитах.

Так к началу 2023 г. общий объем средств компаний на счетах в банках составлял 44,98 трлн рублей, из которых 25,5 трлн или 56,8% лежало на депозитах. В мае эти суммы возросли до 56,06 трлн и 34,49 трлн рублей соответственно. Таким образом, доля средств, размещенных на депозитах, а не на расчетных счетах, увеличилась до 61,52% — за полтора года рост на 4,1 п.п. Переводя в рубли получим 2,3 трлн.

Ссылка на пост

Блог им. OneginE |Просрочка по кредитам падает

- 01 марта 2024, 11:36

- |

Объем просроченных кредитов упал к минимумам 2020 г. В декабре этот объем был равен 3,86 трлн руб. Просрочка сокращается на протяжении пяти месяцев к ряду.

Это говорит о том, что пока, несмотря на резкий рост кредитных портфелей в 2022 и 2023 гг., их качество не ухудшается, а если сравнить с объемами текущих кредитных портфелей, то оно даже улучшилось.

Все это позитивно для банковского сектора страны.

Ссылка на пост

Блог им. OneginE |В банковской системе случился дефицит ликвидности

- 29 февраля 2024, 12:04

- |

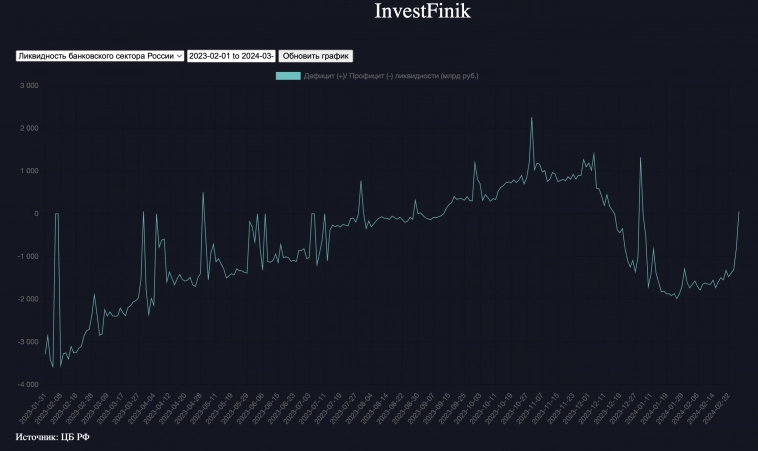

По состоянию на сегодняшнее утро профицит ликвидности, который наблюдался в банковской системе весь текущий год, сменился дефицитом. Пока он достаточно скромен — 50,5 млрд рублей, однако интересна динамика. Всего за два рабочих дня профицит в 1,3 трлн рублей сошел на нет.

Стоит отметить, что Банк России, согласно опубликованным данным по итогам заседания по ключевой ставке, ожидает дефицит рублевой ликвидности в текущем году. Таким образом, те мягкие условия, которые были созданы в 2022 г. как ответ на санкции, заметно ужесточаются. Поэтому, на мой взгляд, в текущем году рубль будет чувствовать себя куда более стабильно и уверенно, чем в 2023 г.

Ссылка на пост

Блог им. OneginE |Почему рубль должен перейти к росту? Что происходит в банках?

- 28 февраля 2024, 15:24

- |

Блог им. OneginE |Население продолжает хранить свои сбережения в наличной инвалюте

- 14 февраля 2024, 09:53

- |

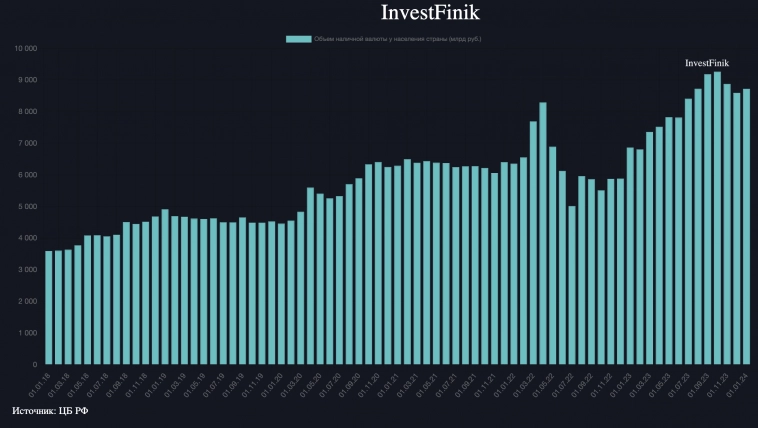

По состоянию на начало января население хранило в наличной валюте средства на 8,7 трлн рублей, что на 130 млрд больше, чем месяцем ранее.

Напомню, что рекорд по объему валюты был установлен в сентябре 2023 г., это, скорее всего, было связано с девальвацией рубля, чем с массовой покупкой иностранной валюты. Но в то же самое время, пока сисематической и явной тенденции на продажу валюты не наблюдается.

Ссылка на пост

Блог им. OneginE |Российские банки сократили до минимума двух лет свои средства в иностранных банках

- 09 февраля 2024, 15:18

- |

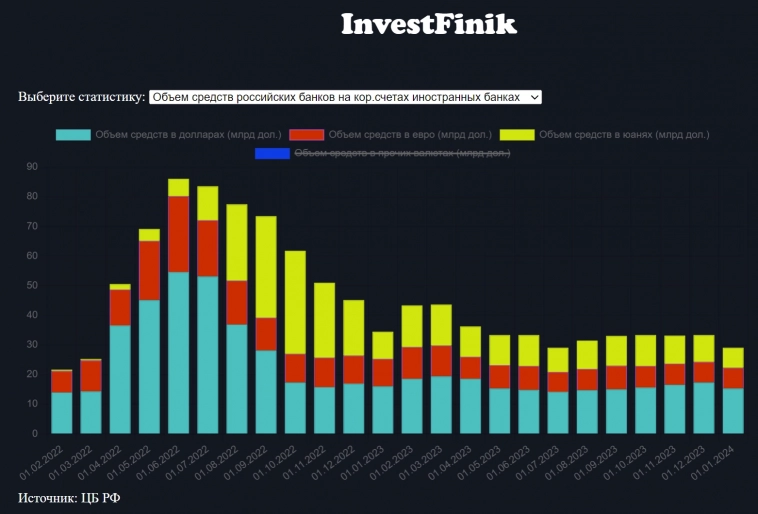

К началу января российские кредитные организации хранили на счетах в иностранных банках 31,6 млрд долларов (), что на 5,8 млрд меньше, чем месяцем ранее.

Ссылка на график

Данный объем средств является самым низким с февраля 2022 г. В связи с чем это может быть связано? Так как снижение постепенное, то, вполне вероятно, это может говорить о том, что нет необходимости хранить за рубежом столько средств для проведения операций, так как процесс транзакций постепенно наладился.

Кроме того, это может говорить еще и о том, что экспортеры начали переводить больше средств в Россию для продажи выручки.

Ссылка на пост

Блог им. OneginE |Российские банки нарастили свою ставку против рубля

- 31 января 2024, 15:07

- |

Интересно, конечно, наблюдать за действиями коммерческих банков РФ. Они, к примеру, к началу декабря заметно увеличили свою позицию по иностранной валюте против российского рубля. За месяц их портфель пополнился почти на 155 млрд рублей.

Вот к чему приводит погоня за прибылью. Как экспортеры без указа об обязательной продаже выручки не возвращают валюту в страну, стремясь заработать на девальвации рубля. Так еще и банки не особо заинтересованы в сильном рубле.

Что хотелось бы отметить, спекуляции против рубля были же не всегда. Наша страна существовала со стабильным курсом рубля по сути 14 лет, вплоть до 2014 г. до смены главы ЦБ. Лишь после этого политика регулятора поменялась и с тех пор начались спекуляции с рублем.

С одной стороны, девальвация рубля помогает сохранять конкурентноспособность экономики в мире, но с другой стороны делает людей внутри станы беднее. И, кроме того, постоянная надежда на девальвацию приводит к нездоровым спекуляциям против своей же собственной валюты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс