Блог им. OlegDubinskiy |Как продать доллар по позавчерашнему курсу Почему купил длинный ОФЗ (26238 по 69,9%, погашение скоро - через 6482 дня,15 мая 2041г.) Мой портфель Как обогнать индекс

- 16 августа 2023, 20:59

- |

Друзья,

в этом ролике рассказываю

про экстренное заседание ЦБ РФ.

На этой новости курс рубля укрепился с 102 до 98 за доллар.

И рассказываю про меры валютного регулирования, которые, возможно, введут

(продажа % валютной выручки экспортёрами – юаней, рупий и др.),

на этой новости рубль укрепился ниже 95 за доллар.

#SELGOLD001

Продал полностью на ИИС и на основном счёте.

Номинал = 1 гр. золота с лагом 2 рабочих дня = 6065 руб.

Т.е. золото продал по позавчерашнему курсу доллара.

#ОФЗ26238

Купил на полученные от продажи средства по 69,9%.

Погашение 15 мая 2041г.: если ставка будет падать, то «тело» ОФЗ вырастет.

Теперь у меня только рублёвые активы:

много акций (в основном, экспортёры, платящие высокие дивиденды) и чуть – чуть ОФЗ 26238.

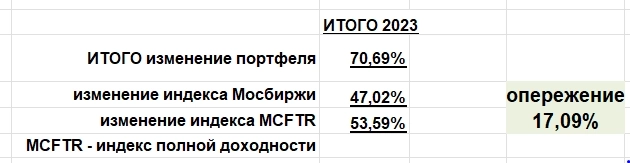

Рассказываю, как получил с начала года доходность 67%

(а с начала ноября 2022г., когда формировал портфель, 82%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 17%.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |Как опередить индекс Мосбиржи на 16,5%. Заработал в 2023г. около 70%. Что дальше.

- 16 августа 2023, 07:33

- |

Пишу мнение и все свои действия в закрытом канале.

Портфели в EXCEL с датами и весами по каждой позиции — в закрытом канале.

Прозрачно и понятно.

Дальше,

думаю, в конце августа и в сентябре боковик или небольшая просадка.

Возможны и небольшие просадки.

Доходности, к которой новички привыкли с октября 2022г., думаю, в ближайшие месяц — полтора не будет.

Рост денежной массы М2 — поддержка российскому рынку.

И негативный внешний фон в сентябре

(по статистике, сентябрь — худший месяц в США в финансовом году, т.к.

30 сентября — последний месяц финансового года).

Думаю,

из ОФЗ самым доходным может оказаться ОФЗ 26238 (погашение 15 05 2014г.).

Татнефть (по 27,54 руб. на акцию), Белуга (320 руб.на акцию) — это промежуточные дивы за 1пол.23г.

Поддержка рынку, но суммы не большие.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как заработал 85% с ноября 2022г.

- 12 августа 2023, 10:34

- |

#ИТОГ

Доходность за 2023г. 70+%.

Доходность с 04 11 2022г. (формирование портфеля) + 85%

(включая дивы, периодически были ребалансировки).

Опережение индекса полной доходности Мосбиржи в 2023г. уже 17,09%

(потому что больше вес нефтегаза, т.е. платящих дивы экспортёров).

УЖЕ 3 месяца говорю, что в портфеле — ставка на компании,

выигрывающие от девальвации и на валютные инструменты.

Если среди Вас есть экстремалы, то на фьючерсах заработок был бы больше

(сам я не экстремал).

Тут — индивидуально, в зависимости от Вашего риск профиля.

Текущая идея — уменьшение спреда между СургутНГ об. и пр.

Мои портфели в EXCEL (реальные виртуальный, акции, валютные инструменты, ВДО) — в закрытых канале и чате.

Сначала действие, потом расчёт доходности (а не наоборот).

Искренне желаю ВАМ здоровья и успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Рубль. На каких уровнях включается ЦФ РФ. Длинные ОФЗ: при каких критериях могут стать интересны.

- 11 августа 2023, 08:23

- |

Интересно наблюдать, когда(на каком уровне) ЦБ РФ начинает беспокоиться о курсе рубля.

Складывается впечатление, что при приближении к 100 руб. за доллар,

ЦБ РФ становится активным

(отказ от покупки юаней в 2023г.,

словесные интервенции про повышение ставки на плановом заседании ЦБ РФ).

Что делать ?

Думаю, один из ответов — смотреть на индекс RGBI (индекс ОФЗ с фиксированной доходностью) и

на фактическую доходность ОФЗ 26238 (15 05 2041г.).

На пике, в марте 2022г., доходность ОФЗ 26238 стала около 14%.

Если ЦБ РФ резко поднимет ставку без резко отрицательных политических новостей, то

длинные ОФЗ могут стать доходнее, чем валютные инструменты.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему остался в акциях (не смотря на признаки коррекции). Какие финансовые инструменты купил бы на свободные рубли.

- 02 августа 2023, 21:25

- |

в этом ролике рассказываю,

почему корректируются рынки,

как купить на Мосбирже доллар по позавчерашнему курсу,

почему не продал акции (когда признаки коррекции были налицо),

что бы купил в портфель сегодня (если был в рублях).

Рост сырья в июле после годового падения: новый цикл ?

Почему считаю, что коридор 90 – 100 рублей за доллар устраивает бюджет.

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

все ходы записаны, честно и прозрачно, опережение индекса полной доходености Мосбиржи в 2023г. уже более 13%.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Военная экономика. Личное мнение: почему падает рынок и растут акции.

- 30 июля 2023, 12:22

- |

В этом выпуске

всего за 4 минуты

про военную экономику.

Максимальная промышленная загрузка в России (более 80%),

дефицит бюджета, рост денежной массы М2

( доступные для платежа собственные средства плюс депозиты)

на 25% в год.

Напомню историю.

1.

США рецессия началась после 2 мировой войны, а не во время.

2.

Проблемы в экономике США начались после вьетнамской войны, а не во время

(август 1971г., отмена золотого стандарта: рост на печатном станке).

В 2023г. обгоняю индекс полно доходности Мосбиржи на 12,7%.

Портфели EXCEL с датами и весами по каждой позиции– в закрытом канале.

Обсудить можно и тут, и в открытом канале (1 550 участников).

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |РУБЛЬ. Статистика. Август - самый опасный для рубля месяц.

- 22 июля 2023, 23:34

- |

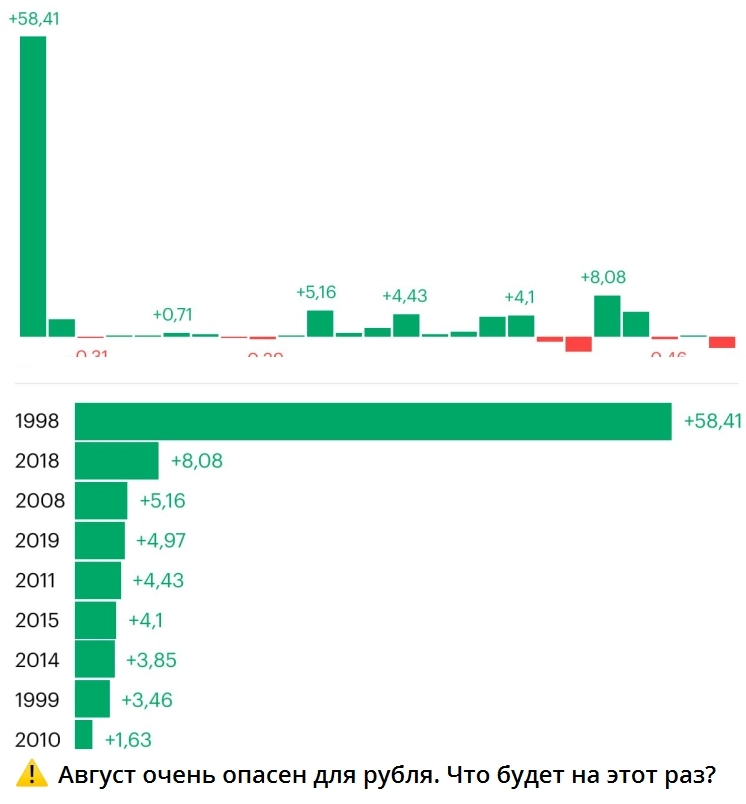

«РБК Инвестиции» выгрузили исторические данные до 1998 года.

За 25 лет наблюдений курс доллара укреплялся в августе 18 раз.

А в случаях, когда рубль был сильнее доллара в этом месяце,

динамика его роста не превышала 3%.

«Опасный август» — это психологическая ловушка с 1998г.

Конечно,

статистика не гарантирует ослабление руля в августе 2023г., но

вероятность ослабления рубля высокая.

Свои выводы о рубле делаю из анализа динамики М2 (рост около 25% в год) и

анализа силы тренда

(рубль даже не смог пробить 90 к доллару на жёсткой риторике ЦБ РФ, повышению ставки на 1% и инфо о 2-кратном росте продажи юаней от Минфина + ЦБ РФ.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как в разы всего за полгода перевыполнить пятилетний план.

- 08 июля 2023, 10:56

- |

Пост из 2 частей.

Часть 1 — это теория.

Честь 2 — это практика.

ЧАСТЬ 1.

ТЕОРИЯ.

Статья в РБК от 17 октября 2022г.

Решетников (министр экономического развития)

спрогнозировал постепенное ослабление рубля к 2025 году.

Рубль ослабнет с 68 за доллар США в 2022 году до 72 в 2025 году.

Решетников прогнозирует рост ВВП в 2024 и 2025 годах за счет увеличения спроса,

к которому, в свою очередь, приведет рост зарплат.

Курс рубля в ближайшие годы будет постепенно ослабляться и

к 2025 году прогнозируется на уровне 72 руб. за доллар США,

заявил глава Минэкономразвития Максим Решетников

на заседании комитета Госдумы по бюджету и налогам.

«При этом реальный эффективный курс рубля будет оставаться стабильным, и

он будет на 10–15% крепче, чем в среднем за предыдущую пятилетку».

«Инфляция по итогам 2022 года составит 12,4%.

Это существенно ниже пикового уровня.

Напомню, в апреле у нас в годовом выражении было ускорение инфляции до 17,8%».

Глава ведомства прогнозирует инфляцию в 2023 году на уровне 5,5%, а

( Читать дальше )

Блог им. OlegDubinskiy |Про рубль: почему слабеет и что дальше. Мой портфель и почему он такой.

- 07 июля 2023, 21:18

- |

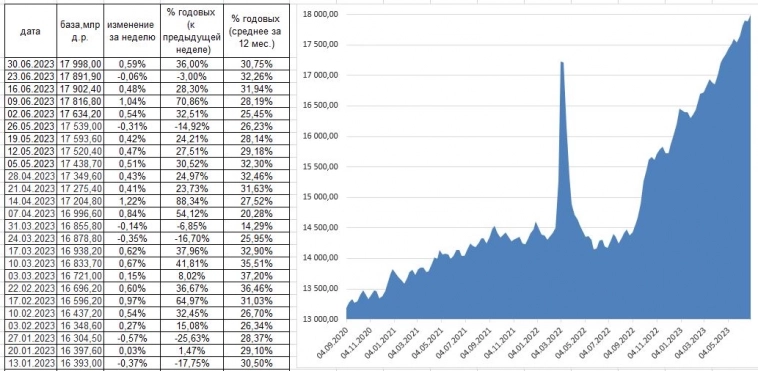

в этом выпуске – про рубль,

про то, как растёт наличная денежная масса

(в июне темп увеличился: 32% годовых),

М2 (доступные для платежа собственные средства + депозиты, рост 25% за год, до СВО рост был 10% за год),

почему купил акции и какие.

Прогнозы по рублю,

Почему нельзя верить прогнозам чиновников, руководителей гос.банков и аналитиков о курсе рубля.

Вспоминаю, что было с рублём за последние 10 лет и

предполагаю, что будет на год вперёд.

Портфель в EXCEL с весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

В 2023г. пока опережаю индекс полной доходности Мосбиржи на 12%.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |Рост налички ускоряется. Думаю, что причины: печатный станок и страх.

- 07 июля 2023, 17:41

- |

Темп роста наличных в июне 2023г. вырос, уже выше 30% годовых.

График узкой денежной базы

(более 90% — это наличка).

Денежная база в узком определении

включает в себя

выпущенные в обращение Банком России

наличные деньги (с учётом остатков средств в кассах кредитных организаций) и

остатки на счетах обязательных резервов кредитных организаций по привлечённым средствам

в национальной валюте,

депонируемые в Банке России.

Рост налички говорит об активизации печатного станка или о страхе.

Думаю, сейчас работают оба фактора.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс