Блог им. MihailPyhovichok_607 |Новый выпуск облигаций Русала в юанях

- 07 апреля 2024, 15:19

- |

МКПАО «ОК Русал» — один из крупнейших в мире производителей первичного алюминия, продукции из него, а также сплавов на его основе. «РУСАЛ» является вертикально интегрированным холдингом, контролирующим всю цепочку производства алюминия.

Сбор заявок 9 апреля

(размещение 12 апреля)

- Наименование: Русал-001P-07

- Рейтинг: А+ (АКРА, прогноз «Стабильный»)

- Купон: 8.00% (квартальный)

- Срок обращения: 2.5 года

- Объем: ---¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ¥

- Организатор: Газпромбанк и инвестиционный банк «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- Комментарии ( 0 )

Блог им. MihailPyhovichok_607 |Русал 1 февраля планирует собрать заявки на выпуск облигаций объемом не менее 500 млн.юаней

- 23 января 2024, 21:41

- |

МКПАО «ОК Русал» — российская алюминиевая компания, один из лидеров отрасли, контролирующий около 6% мирового производства алюминия и 6% глинозема. В активы компании входят предприятия по добыче бокситов и нефелиновой руды, производству глинозема, алюминия и сплавов, энергоактивов.

Сбор заявок 1 февраля

- Наименование: РусалБО-001Р-06

- Рейтинг: А+ (АКРА, прогноз «Стабильный»)

- Купон: 7.25-7.50% (квартальный)

- Срок обращения: 2.5 года

- Объем: 500 млн.¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 юаней

- Организатор: Газпромбанк и ИБ «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Блог им. MihailPyhovichok_607 |Русал 3 ноября проведет сбор заявок на юаневый выпуск облигаций

- 30 октября 2023, 20:40

- |

МКПАО «ОК Русал» — российская алюминиевая компания, один из лидеров отрасли, контролирующий около 6% мирового производства алюминия и 6% глинозема. Для выпуска более 90% алюминия компания использует электроэнергию из возобновляемых источников, а внедрение инновационных и энергосберегающих технологий позволяет снижать выбросы парниковых газов на всех производственных этапах.

Сбор заявок 3 ноября

- Наименование: Русал-БО-001Р-05

- Рейтинг: А+ (АКРА, прогноз «Стабильный»)

- Купон: 6.80% (полугодовой)

- Срок обращения: 2.5 года

- Объем: 500 млн.¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 юаней

- Организатор: БКС КИБ, ВБРР, Газпромбанк, банк «Синара»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

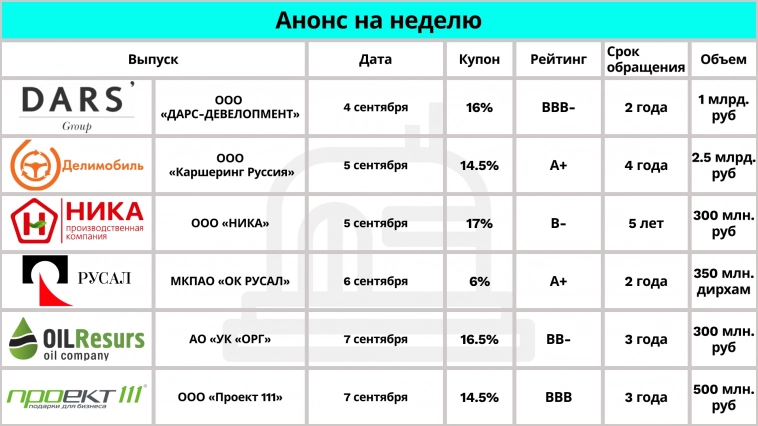

Блог им. MihailPyhovichok_607 |Анонс новых размещений

- 03 сентября 2023, 19:04

- |

Анонс новых размещений облигаций на предстоящую неделю.

По мере выхода новых эмитентов на рынок, вся новая информация будет публиковаться в моем телеграмме.

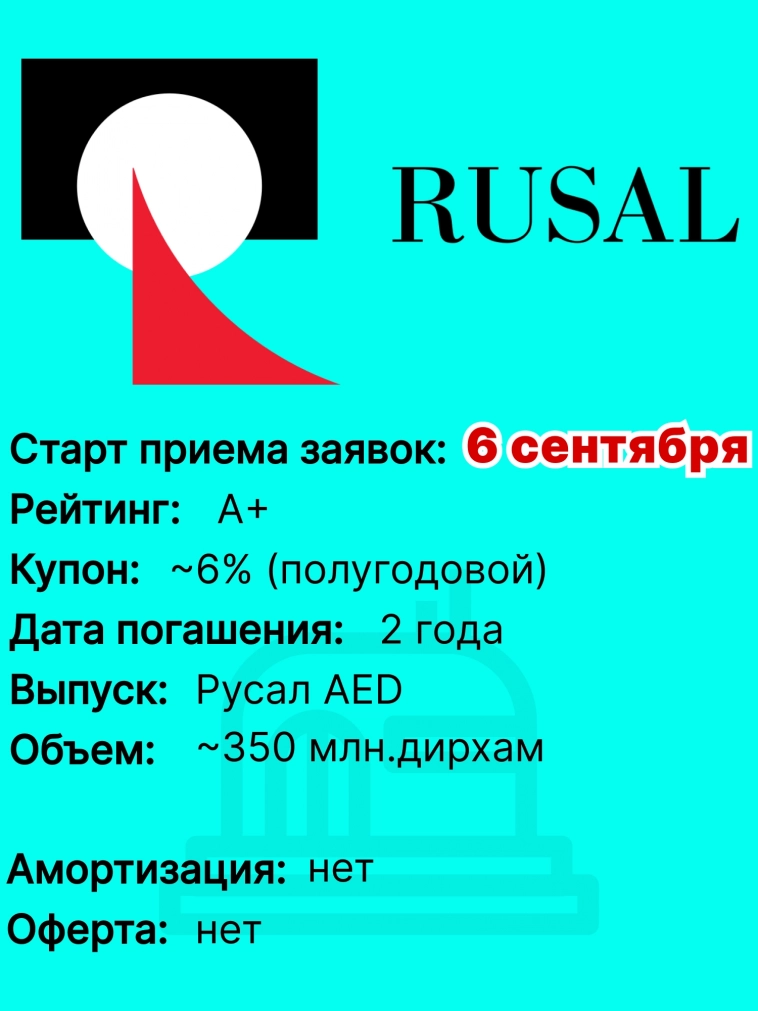

Блог им. MihailPyhovichok_607 |"Русал" 6 сентября проведет сбор заявок на бонды объемом от 350 млн. дирхамов ОАЭ

- 23 августа 2023, 12:58

- |

РУСАЛ – ведущая компания мировой алюминиевой отрасли, крупнейший производитель алюминия с низким углеродным следом. Для выпуска более 90% алюминия компании используется электроэнергия из возобновляемых источников, а внедрение инновационных и энергосберегающих технологий позволяет снижать выбросы парниковых газов на всех производственных этапах.

Сбор заявок: 6 сентября

- Наименование: Русал AED

- Рейтинг: А+

- Купон: ~6% (полугодовой)

- Дата погашения: 2 года

- Объем: ~ 350 млн. дирхам

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 дирхамов

- Организатор: Газпромбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс