Блог им. LongTermInvestments |Про падение американского рынка во вторник и необычный индикатор, чтобы предсказывать события на рынке

- 14 сентября 2022, 13:13

- |

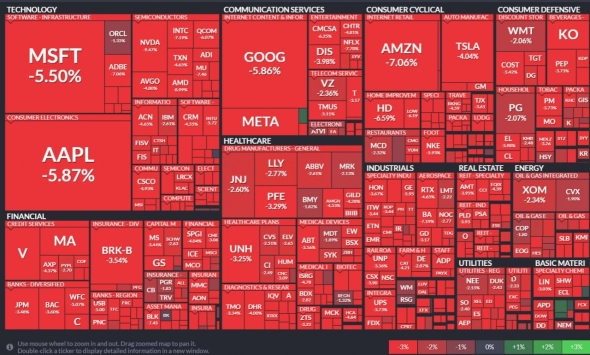

Вчера американский рынок сильно скорректировался — индекс S&P 500 упал на 4.32%, Nasdaq на 5.16%, это максимальное дневное падение с июня 2020 года, хотя в марте 2020 были дни намного хуже. Причиной (или поводом) стал отчет по инфляции в США, которая оказалась выше ожиданий рынка — 8.3% (ожидали 8.1%). Еще сильнее был разрыв в Core CPI (без учета волатильных цен на еду и энергоносители) — рост к прошлому году получился на уровне 6.3%, а к прошлому месяцу — 0.6% (ожидали 0.3%).

Инфляция сама по себе не особо влияет на бизнес компаний и их оценку (по крайней мере если речь о разнице в 0.2% с ожиданиями), но она является сейчас ключевым индикатором, на который смотрит ФРС, принимая решение об изменении процентных ставок и других инструментов, влияющих на ликвидность на рынке. На следующей неделе будет очередное заседание, на котором ожидается рост ставки на 0.75%.

Инфляция выше ожиданий повышает вероятность, что рост ставок продолжится и будет более агрессивным, чем сейчас закладывает рынок. А это уже сильно влияет на оценку компаний, что и привело к приличной коррекции на рынке. Так что теперь будет интересно посмотреть на решение ФРС на следующей неделе и особенно комментарии по их взгляду на ситуацию в экономике и дальнейшим планам, если они будут озвучены.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. LongTermInvestments |Про американский рынок

- 10 мая 2022, 14:28

- |

Вчера, пока в России был праздник, на американском рынке была приличная распродажа. S&P 500 упал на 3%+, Nasdaq на 4%+. S&P в моменте пробил вниз 4000 пунктов, но закрылся чуть выше.

Интересно, что акции продавали широким фронтом, от технологического сектора до сырья. Многие компании второго-третьего эшелона упали на 10-20%. Правда «защитные» сектора, к которым традиционно относят производителей FMCG продукции (вроде Coca-Cola) и классического ритейла (вроде Walmart) пока устояли.

Интересная особенность текущей коррекции от большинства предыдущих заключается в том, что обычно облигации хеджируют портфель в период коррекции. Например, в 2008 году S&P 500 обвалился на 38%, до долгосрочные американские (TLT) наоборот прибавили 32% на фоне снижения ставок из-за рецессии. С учетом того, что облигации как класс активов сопоставимы по объему с акциями и находятся в портфеле огромного количества инвесторов, особенно более консервативных вроде различных крупных фондов, они обычно защищают капитал от чрезмерной просадки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс