Блог им. Krojter |Трамп победил. Что дальше?

- 10 ноября 2016, 06:52

- |

Во вторник состоялось знаковое событие – прошли выборы президента США. Подобно референдуму в Великобритании, тут не обошлось без сюрпризов. «Черный лебедь» в личине Дональда Трампа воспарил над Америкой.

Кандидат от Республиканцев крайне эксцентричен: выступает за серьезный протекционизм, жесткие отношения с Китаем, критикует сверхмягкую политику ФРС, указывая на пузыри на рынках актива. Отсюда соответствующие риски, а также растущая неопределенность. Более того, более высокие тарифы на импорт и другие торговые ограничения способны усилить инфляцию в США.

Источник: @victorleonardib

Отсюда…

• Просадка фондовых активов по всему миру. К настоящему моменту фьючерс на S&P 500 теряет около 2%. Впрочем, падение может оказаться локальным. Ведь важны не предвыборные обещания, а их фактическая реализации. Более того, в случае ужесточения финансовых условий ФРС так и не сможет поднять процентные ставки в декабре. Кейт Паркер, стратег Barclays, полагает, что в случае победы Трампа, S&P 500 может упасть на 11-13%.«Риск победы Трампа может привести к коррекции рынка в пределах 5%, после чего инвестиционное сообщество должно пересмотреть обстановку», — считает главный стратег по акциям Citigroup Тобиас Левкович.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Krojter |Выборы в США: Наихудший исход для фондового рынка

- 08 ноября 2016, 06:35

- |

Представьте себе картину: Америка просыпается 9 ноября, а выигравшего в президентской гонке нет.

Звучит нереально? Не совсем так. Учитывая, что шансы Хиллари Клинтон на победу не слишком превышают показатели Дональда Трампа, сценарий такого рода вполне допустим. Это может стать наихудшим раскладом для фондового рынка.

Ранее Д.Трамп заявлял, что намерен оспорить итоги голосования в случае неблагоприятного для него вердикта. И это учитывая, что Хиллари Клинтон может не набрать необходимые 270 голосов выборщиков.

Что тогда? Во многих штатах требования пересчета реализуются по выбору: 43 штата (из 50) позволяют оспорить результаты проигравшему кандидату и другим несогласным агентам. В других штатах пересчет является автоматическим.

Ярким примером является Флорида с противостоянием между Д.Бушем и А.Гором в 2000 году. В конечном итоге вердикт в пользу Буша, проигравшего общие выборы, был вынесен Верховным Судом США. Отметим, что сейчас разрыв между кандидатами во Флориде близок к нулю, при этом для активации процедуры пересчета необходим разрыв менее 0,5%. Отметим, что в период между 7 ноября и 15 декабря 2000 года (общие выборы и решение Верховного Суда), индекс S&P 500 потерял 8,4%.

( Читать дальше )

Блог им. Krojter |Лучшие дни могут быть впереди для фондового рынка США

- 03 ноября 2016, 06:50

- |

Wall Street с настороженностью смотрит в будущее. S&P 500 консолидируется в преддверии сильного движения. Призрак коррекции бродит по фондовому рынку США.

Однако технический аналитик Bank of America – Стивен Суттмейер — настроен вполне оптимистично. По мнению эксперта, в краткосрочной перспективе возможна небольшая волна снижения. Тем не менее, если уровень 2100-2050 пунктов по S&P 500 устоит, то создастся базис для возможного движения в 2330 пунктов, а в дальнейшем и к 2425 пунктам.

Изучив поведение S&P 500 в период мощных бычьих движений, стартовавших в 1950 и 1980 годах, Суттмейер пришел к выводу, что впереди нас ждет рост на 50-60%.

Минимумы на уровне целого поколения, наблюдавшиеся в 1942 и 1974, предваряли длительные бычьи движения более чем в 10 лет. Ситуация дна 2009 года после ипотечного кризиса может быть аналогичной.

( Читать дальше )

Блог им. Krojter |Заседание ФРС: Когда будут повышены ставки?

- 02 ноября 2016, 06:50

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь сейчас Фед готовит почву для возможного увеличения процентных ставок.

Мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы в этот раз не увидим.

• Процентные ставки. В прошлом декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit пока что развеялись, однако, выборы президента США на носу.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие с определенным восстановлением после ослабления первой половины года. Согласно первой оценке, рост ВВП в 3-м кв. составил 2,9% после 1,4% кварталом ранее. А если верить сервису GDPNow от ФРБ Атланты в 4-м кв. речь может идти о 2,7% увеличении показателя.

( Читать дальше )

Блог им. Krojter |Китай погряз в долгах

- 01 ноября 2016, 06:55

- |

Еще буквально год назад глобальная экономика столкнулась с активным дезинфляционным давлением, напоминает нам Morgan Stanley.

Цены на сырье активно падали. Замедление экономики Китая и ряд других развивающихся стран наводило на мрачные мысли. В КНР цены производителей в годовом исчислении демонстрировали падение на 6%.

Тем не менее, инфляционная ситуация в последнее время несколько улучшилась. В пользу экономики КНР сыграл такой фактор, как увеличение долга. За последние 12 месяцев долговая нагрузка Поднебесной прибавила $4,5 трлн по сравнению с $2,2 трлн у США, $870 млрд у Японии и $550 млрд у еврозоны. Получается, что Китай увеличил долг более чем США, Япония и еврозона в совокупности.

Большая часть привлеченных КНР денежных средств пошла в инфраструктурный сегмент и на рынок недвижимости. Это сыграло в пользу сырьевых котировок и соответствующей инфляции производителей. Более высокие цены на сырье в сочетании с улучшением спроса потихоньку подтолкнули вверх и общую инфляцию производителей (PPI).

( Читать дальше )

Блог им. Krojter |Deutsche Bank: Риски рецессии в США нарастают

- 31 октября 2016, 07:05

- |

В сентябре Deutsche Bank опубликовал аналитический обзор на тему рисков наступления рецессии в США.

Были обозначены сигналы, которые ранее предваряли три рецессионных периода в американской экономике. Особых поводов для паники не наблюдалось, ибо вероятность наступления рецессии в ближайшие 12 месяцев оценивалась DB лишь в 30%.

На днях появились новые настораживающие индикаторы. Главный экономист Deutsche Bank казал на тот факт, что Индекс условий рынка труда ФРС (LMCI) в годовом исчислении ушел в отрицательную зону. В четырех из семи подобных случаев за этим следовала рецессия.

Помимо этого, рецессионный индикатор ФРБ Нью-Йорка достиг нового многолетнего максимума.

( Читать дальше )

Блог им. Krojter |Рынок США: Инсайдеры проявляют настороженность

- 27 октября 2016, 06:54

- |

Во вторник TrimTabs представил исследование, в котором заявлено, что запал инсайдеров на фондовом рынке США, по сути, сошел на нет.

На подобные выводы аналитиков натолкнули данные отчетности для Комиссии по ценным бумагам и биржам США (SEC). Из нее следует, что за период с 1 по 21 октября объем покупок инсайдеров составил $110 млн, что стало минимумом за пять лет. Для сравнения, в первые три торговые недели предыдущего октября инсайдеры рынка США приобрели акций на $260 млн.

Тем временем, объем программ buyback в США в 3-м кв. достиг минимума за 9 кварталов — $115 млрд. И это не считая программу выкупа от Microsoft в $40 млрд (данные TrimTabs).

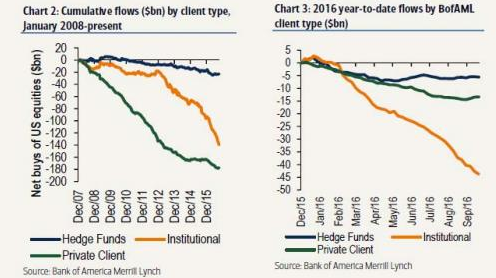

Одновременно, данные Bank of America свидетельствуют, что его клиенты продавали американские акции уже две недели подряд. В лидерах продаж – институциональные инвесторы, которые продают акции США уже 20 недель подряд.

Обозначенные факторы не могут не настораживать. Впрочем, они уже нашли отражение в котировках. Нельзя сказать, что в последнее время S&P 500 поражает особым ростом. Впереди будущее, включая выборы президента США, монетарные вердикты ФРС и пр. Возможно, снижение покупательной активности на рынке США - это как раз отражение настороженности его участников.

БКС Экспресс

Блог им. Krojter |Наибольшая угроза для рынка нефти

- 24 октября 2016, 07:00

- |

Уже более двух лет нефтегазовая индустрия испытывает худшие времена с 1980-х гг. Согласно прогнозам участников рынка облегчение может наступить не ранее середины 2017 года.

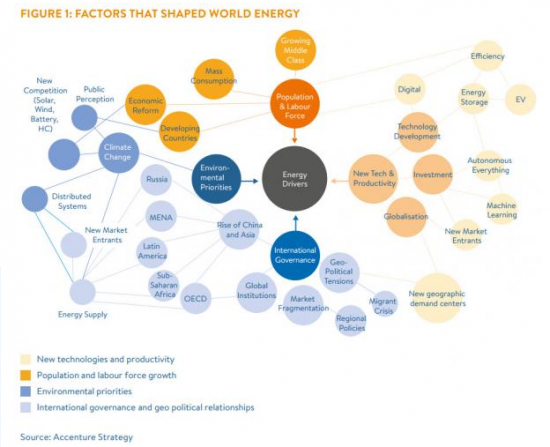

Но это о ближайшей перспективе. Однако важен и взгляд в отделенное будущее. Речь идет о такой проблеме как пик в потреблении нефти.

В новом отчете Мировой энергетический совет предсказывает, что пиковое значение будет достигнуто в 2030 году на уровне 103 млн барр. в сутки по сравнению с 94 млн б/с в 2015 году. Подобный сценарий предполагает активное продвижение электромобилей, альтернативной энергетики и цифровых технологий. Все это не так сложно представить. Более того, МЭС сделал предположение, что к этому моменту спрос на всю энергию также может пройти экстремум.

Подобные выводы идут в разрез с общепризнанным мнением, подразумевающим последовательный устойчивый рост спроса на нефть в долгосрочном периоде. Конечно, рынок черного золота проходит через волны подъема и спада в рамках циклов, и потребление может колебаться. Однако уже более века спрос на нефть растет, ведь мировой ВВП и население увеличивается. Конечно, рецессии оказывали давление на спрос, но при восстановлении экономики восстанавливалось и потребление.

По мнению, МЭС впереди нас ждут структурные изменения. Подобное мнение не является исключительным. Ранее Bloomberg New Energy Finance опубликовало сценарий, предполагающий к 2040 году падение спроса на нефть на 13% от текущих уровней за счет развития электрических двигателей.

БКС Экспресс

Блог им. Krojter |«Черный понедельник» на носу-2?

- 20 октября 2016, 06:23

- |

В среду Wall Street праздновала 29 годовщину знаменитого «Черного понедельника».

19 октября 1987 года мировые фондовые рынки взорвались. В тот день индекс Dow Jones потерял 22%, что стало наибольшим внутридневным падением за всю историю.

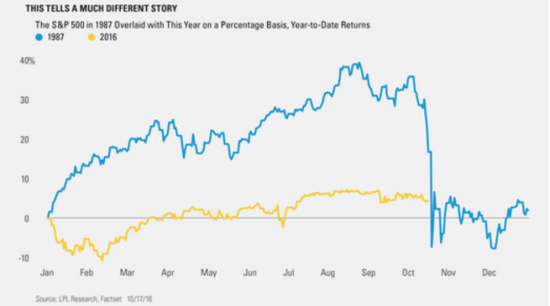

Аналитики неплохо подготовились к знаменательной дате, пытаясь заглянуть в будущее при помощи графических аналогий. Недавно Citigroup наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением. Выглядит достаточно похоже.

Однако главный стратег LPL Financial- Райан Детрик — видит иную картину. Дело в том, что в 1987 году в преддверии краха рынок США взлетел практически вертикально: к концу сентября S&P 500 прибавил 40%. Фондовые активы были перегреты, что сделало последующее падение достаточно закономерным.

Если наложить график прироста S&P 500 в 1987 году, наблюдавшегося с начала года, на соответствующую динамику последнего (не столь бурного) времени, то картина выглядит абсолютно иной. Поймать черного лебедя за хвост пока не удалось!

БКС Экспресс

Блог им. Krojter |Будущее ЕЦБ в деталях: Больше QE, меньше QE…

- 19 октября 2016, 06:45

- |

Марио Драги еще рано прятать свою «базуку», считают экономисты.

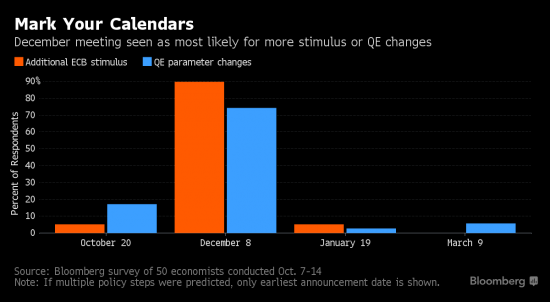

Недавний опрос Bloomberg среди аналитиков показал, что большинство респондентов предсказывают продление программы по выкупу активов от ЕЦБ. Подобное решение будет связано с низкой инфляцией и хрупкой экономикой региона, и будет, по всей видимости, принято в декабре. Примечательно, что во 2-й половине 2017 года, может начаться сворачивание QE еврозоны.

В деталях:

• Несмотря на противоречивость программы QE и сверхнизких процентных ставок, 78% из 50 опрошенных экономистов настроено на оглашение новых стимулов в обозримой перспективе. Скорее всего, это будет декабрь. В четверг же, когда состоится ближайшее заседание регулятора, ожидать анонсирования новых мер, скорее всего, не приходится.

• С момента предыдущего заседания (в сентябре) доля аналитиков, предсказывающих продление выкупа активов (после марта 2017 года), выросла. В тоже время, ожидания относительно снижения процентных ставок сократились, ибо отрицательные ставки негативно сказываются на финансовых показателях банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс