Блог им. Koyot |Теория. Соотношение «Доходность-Риск» золота (GOLD) в 2016 году

- 20 ноября 2016, 16:20

- |

В преддверии понедельника публикую свои расчеты по золоту по торговым дням 2016 года. Аналогичные расчеты по нефти см. здесь:

http://smart-lab.ru/blog/362367.php

http://smart-lab.ru/blog/363847.php

Результаты такие: средняя однодневная доходность (от закрытия сессии предыдущего дня к закрытию дня текущего) небольшая, но положительная: 0,056% или 14,1% в годовом исчислении (252 торговых дня).

Риск (волатильность), измеряемый средним отклонением, гораздо ниже (в 2,7 раза), чем у нефти и составляет за 1 сессию 1%, или 15,8% в год.

Потери (VaR) с вероятностью 95% не должны превысить 1,6% в день, а с вероятностью 99% — 2,3%. Если считать за T дней, эти величины нужно умножить на корень из Т.

Смещение в сторону риска есть, но не такое критичное, как у нефти. На первый взгляд кажется, что золото — инструмент менее рисковый и более приспособленный для долгосрочных инвестиций. Но есть свои нюансы, точнее «подводные камни»:

( Читать дальше )

Блог им. Koyot |Теория. Распределение дней роста/падения для нефти Brent в 2016 году

- 19 ноября 2016, 22:20

- |

На прошлой неделе рассчитал параметры доходности и риска в 2016 году по дням для нефти Brent по методикам RiskMetrics.

smart-lab.ru/blog/362367.php

Общий вывод был таков – риск (волатильность) инструмента на порядок превосходит небольшую, хотя и положительную текущую доходность. Ее проще всего получить на позиционных операциях (как в ту, так и в другую сторону) длительностью нескольких дней при жестком контроле рисков. Длительные инвестиции противопоказаны из-за чрезмерного смещения параметра «риск-доходность» в сторону риска.

Теперь возник вопрос – какой продолжительностью должны быть такие трейды? Т.е. исходя из статистического распределения, когда (точнее, с какой вероятностью положительного исхода) следует выходить из позы и занимать противоположную сторону?

Один из вариантов ответа – найти распределение периодов роста/падения, т.е. с какой частотой происходит непрерывный рост (и падение) 1-2-3-4 и т.д. дней подряд.

( Читать дальше )

Блог им. Koyot |Теория. Соотношение «Доходность-Риск» для нефти Brent в 2016 году

- 12 ноября 2016, 17:30

- |

На выходных после бурной торговой недели решил заняться теорией.

2016 год близится к завершению, самым интересным активом, «королевой года» была Ее Величество Нефть.

Интересно посчитать, параметры риска и доходности при работе с этим активом. Использовались методики RiscMetrics (компания нынче входит в группу MSCI), пионеров расчета VaR (Value-at-Risc). Нефть Brent.

Итак, вот что получается по данным за период с 3.01 по 11.11.2016 г.

Средняя однодневная доходность (правильнее, односессионная, т.е. доходность от закрытия сессии предыдущего дня к закрытию дня текущего) составила 0,056%. Если перевести это в %% годовых по методике RiscMetrics (252 торговых дня), получается 14,2% годовых. Т.е. небольшой, но все же положительный % имеется.

А вот, что касается риска (волатильности), то здесь совсем другие порядки величин. Однодневная (от сессии к сессии) волатильность (среднеквадратичное отклонение) составляет 2,6%, а в годовом исчислении и вовсе 40,7% годовых!

( Читать дальше )

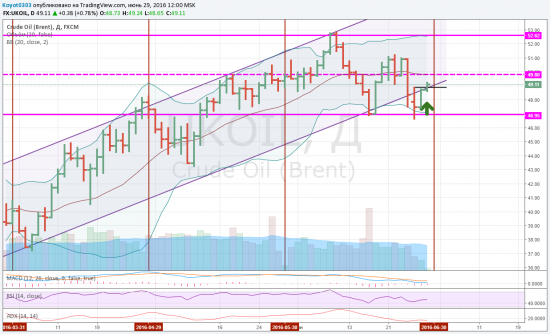

Блог им. Koyot |Нефть BRENT - Weekly, Daily

- 18 июля 2016, 22:41

- |

Итак, на Weekly мы все же вышли из 5-месячного восходящего канала (обозначен зеленым) и вошли в горизонтальный широкий флэт. Перерастет ли этот новый коридор в снижение — не знаю, индикаторы абсолютно индифферентны. Такое ощущение, что рынок наконец нащупал заветную точку равновесия 45-50, тем более этот уровень подтверждается историческими данными 2015 года (там тоже месяцы стояли в этой зоне).

Внизу рисуются очень сильные 3 уровня поддержки: 47, 46, 45, как и положено солидным уровням — круглые числа.

На Daily картинка немного интереснее: сверху цена не может пробить нисходящую линию 52,7-48 (обозначена пунктиром). Там уже было и двойное, и тройное, и четверное касание — все бестолку. Снизу — мощная зона 46-47, от которой также цена периодически отскакивает вверх. Получается сужающийся треугольник с почти плоской нижней стороной. Куда будет выход — гадать не буду, всякое бывает, есть аргументы и в ту, и в другую сторону. Обращаю только внимание, что и поддержка в последние дни тоже стала смещаться вверх (46-47, точечная линия).

( Читать дальше )

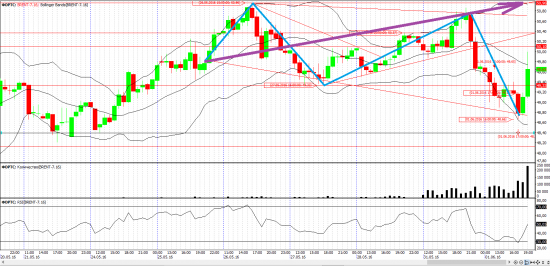

Блог им. Koyot |Нефть лонг (2) - продолжение банкета

- 30 июня 2016, 18:29

- |

В 12-00 29.06 открыл позицию по авг.фьючу Br-08:

smart-lab.ru/blog/tradesignals/336312.php

Далее вышли великолепные (для быков, конечно) данные по запасам, цена улетела вверх, грех не воспользоваться таким шансом, прикрыл половину позы (на 51, потом фьюч уже добивал до 51.4, но без меня).

Затем пара скальперских сделок (на фьюче buy 50,6 sell 50,85), а вот сегодня днем произошло хорошее такое движение вниз.

Что это было — коррекция или разворот тренда?

Аргументов больше за локальную коррекцию, ибо на дневных таймфреймах:

1. Аптренд с февраля никто не отменял.

2. Фигура Двойное дно (на 47) как по классике, оттуда логично ждать отбоя на 50-52.

3. Заход в растущий канал (жирная фиолетовая линия) снизу.

4. Переход на новый фьюч (+70-80 бп).

5. Мутный день конца квартала.

Картинку портит линия тройного касания (она же верх треугольника) 52,8-51-50,2. Многие думают, что от нее будет движение вниз, я же полагаю наоборот — ее пробой даст новое топливо из медвежьих стопов для движения к 52м.

( Читать дальше )

Торговые сигналы! |Нефть лонг

- 29 июня 2016, 12:05

- |

1. Тест снизу линии сопротивления восходящего канала

2. Пробой позавчерашнего максимума.

3. Фигура двойное дно (на 47).

Цели — к локальному (51) и глобальному (52,7) максимумам.

Дополнительный фактор: переход на новый фьючерс.

Блог им. Koyot |Сумбур вместо музыки в этом море бушующем: Золото, Нефть, Доллар, Евро, Йена

- 16 июня 2016, 22:02

- |

Новостная волатильность дикая, как необъезженный мустанг, приходится крепче держаться в седле.

Набрал позиций, но уверенности нет. По пунктам:

1. Король дня — золото. Похоже, был ложный вынос выше 1300. Тут один товарищ сегодня написал, что среднестатистический безоткатный рост по нему составляет 6,72 дня. Как не странно, похоже в моменте угадал. Итого открыт шорт от 1300. Стоп на сегодняшних максимумах, тейк 1220, но буду нещадно фиксить при движении вниз на разворотных формациях. В любом случае позу закрою перед брекзитом.

2. Нефть. Встал в лонг, 47-48 хорошие уровни для отскока к границе тренда (сейчас у 49).

3. Фьючерс SI. Налили мне его, собаку, на линии 67500 (оплошал!), теперь сижу, не знаю что с этим… делать, потому что вижу потенциал его захода в зону 65200-64200. И еще лонг по нефти в портфеле..., когнитивный диссонанс, короче. Не любитель я структурных продуктов типа Нефть-В-Рублях им. В.Олейника. Постараюсь избавиться на отскоке, если таковой будет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс