Блог им. Kitten |Мы рождены, чтоб сказку сделать быльюt. Обзор на предстоящую неделю от 09.05.2021

- 09 мая 2021, 22:17

- |

По ФА…

Nonfarm Payrolls

Перед публикацией нонфарма администрация Белого дома и её критики в виде бывших чиновников и ведущих экономистов сошлись в противостоянии о рисках перегрева экономики США.

В США попали доклады руководителей компаний, направленных администрации Байдена, о проблемах с наймом, что приводит к необходимости резкого повышения зарплат в борьбе за рабочую силу.

Вашингтон пост сообщил, что чиновникам администрации Байдена были розданы темники, в которых было предписано утверждать о временном росте инфляции при ответе на вопросы СМИ.

Минфин США Йеллен на фоне данной дискуссии пыталась защитить необходимость принятия фискальных стимулов Байдена, невзирая на риски перегрева экономики, заявив, что планы Байдена решат долгосрочные структурные проблемы экономики США, а если перегрев экономики будет, то ФРС повысит ставки.

Заявление Йеллен обрушило фондовый рынок и спустя несколько часов Джанет взяла свои слова обратно, заявив, что ставки ФРС будут низкими долгое время и она верит в независимость ФРС.

Демократы Конгресса на фоне данной дискуссии выражали сомнение в необходимости принятия новых стимулов Байдена с учетом быстрого восстановления экономики США, ставя под сомнение повестку дня Байдена, а республиканцы приготовили план взятия под контроль обеих палат Конгресса на промежуточных выборах 2022 года на основе критики фискальных планов Байдена и их вреда для экономики США.

Это была захватывающая прелюдия к нонфарму, не было сомнений в силе отчете по рынку труда США, был лишь вопрос насколько сильными окажутся данные и чем сие обернется для повестки дня Байдена и политики ФРС.

Факт шокировал, оставив множество вопросов о противоречии данных, включая исторически сильный разрыв между отчетом ADP и официальным отчетом бюро занятости США.

Тем не менее, слабость отчета по рынку труда стала джекпотом для Байдена и его повестки дня.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 24 )

Блог им. Kitten |Пандемия не время для Scexit. Обзор на предстоящую неделю от 02.05.2021

- 02 мая 2021, 23:31

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС стало более оптимистичным, был отмечен рост экономики и занятости на фоне «прогресса в вакцинации», улучшение в отраслях, наиболее пострадавших от пандемии, отмечен рост инфляции, хотя и с оговоркой о том, что рост инфляции в значительной степени вызван временными факторами.

Самым главным в сопроводиловке ФРС была оценка рисков, исчезло прилагательное в словосочетании «значительные риски», которое присутствовало в марте при оценке влияния кризиса здравоохранения.

Мнение ФРС о том, что негативное влияние пандемии коронавируса на экономику США ослабевает, привело к шипу на рост доллара после публикации сопроводительного заявления.

Тем не менее, ФРС по-прежнему ждет «существенного дальнейшего прогресса» в достижении целей своего мандата и, пока данная формулировка остается неизменной, программа QE продолжится в текущем размере.

( Читать дальше )

Блог им. Kitten |В центре внимания ФРС. Обзор на предстоящую неделю от 25.04.2021

- 25 апреля 2021, 22:29

- |

По ФА…

Заседание ЕЦБ

Решение ЕЦБ и пресс-конференция Лагард не стали сюрпризом, сопроводительное заявление, как и вступительное заявление Лагард на пресс-конференции, ничем не отличались от риторики в марте.

ЕЦБ подтвердил, что покупки ГКО стран Еврозоны продолжатся во 2 квартале темпами значительно выше, чем в первые два месяца этого года, но не дал никаких указаний по темпам покупок активов в рамках программы РЕРР с 3 квартала.

Подавляющее большинство вопросов в ходе пресс-конференции Лагард было по темпам покупок ГКО стран Еврозоны в рамках программы РЕРР с 3 квартала, т.к. рынки опасаются снижения степени интервенций ЕЦБ на долговой рынок Еврозоны и, как следствие, роста доходностей ГКО.

Кристин не дала прямого ответа ни на один из этих вопросов, сообщив, что на текущем заседании сворачивание программы РЕРР не обсуждалось.

Представили СМИ пытались получить информацию о планах ЕЦБ через пример ВоС, который за день за заседания ЕЦБ уменьшил размер покупок ГКО Канады в рамках программы QE, и привязки политики ЕЦБ к действиям ФРС по сворачиванию стимулов.

Лагард отбила вопрос о ВоС, заявив, что у каждой страны своя монетарная политика, ибо сопутствующие меры, в частности фискальные стимулы, оказывают разное влияние на экономику.

Кристин отметила, что для ЕЦБ было бы неплохо действовать в тандеме с ФРС, но экономика Еврозоны намного слабее экономики США.

Лагард достаточно резко отреагировала на жалобу представителя Германии о том, что банки начали перекладывать отрицательные ставки на депозиты физических лиц, заявив, что отрицательные ставки являются большой частью стимулов ЕЦБ и текущая ситуация требует компромисс в пользу заемщиков.

( Читать дальше )

Блог им. Kitten |Третья волна ЕЦБ. Обзор на предстоящую неделю от 18.04.2021

- 18 апреля 2021, 22:33

- |

По ФА…

1. Заседание ЕЦБ, 22 апреля

Изменений политики, как и новых экономических прогнозов, не ожидается.

Внимание участников рынка будет сфокусировано на политике ЕЦБ в отношении программы РЕРР.

Опрос экономистов Блумберга предполагает, что ЕЦБ на июньском заседании объявит о снижении размера ежемесячных покупок ГКО стран Еврозоны, а в декабре заявит о полном прекращении программы РЕРР в марте 2022 года.

Это очень оптимистичное предположение, ибо снижение интервенций ЕЦБ на долговой рынок Еврозоны приведет к росту доходностей ГКО стран Еврозоны, что может спровоцировать новый долговой кризис, т.к. банки Еврозоны, особенно проблемных южных стран, держат на балансе огромное количество ГКО своих стран.

Я сомневаюсь в том, что ЕЦБ сможет когда-либо завершить программу QE, не говоря о сокращении баланса, который продолжает вертикальный рост:

( Читать дальше )

Блог им. Kitten |Мы не сторонники разбоя. Обзор на предстоящую неделю от 11.04.2021

- 11 апреля 2021, 23:10

- |

По ФА:

Протокол ФРС

Протокол ФРС от мартовского заседание представлял собою повторение январского протокола без каких-либо значимых изменений в риторике.

Это был второй протокол заседания эпохи Пауэлла, в котором адресность высказываний была минимальной, а различия во мнениях членов ФРС стремились к нулю.

По-прежнему было указано, что для достижения прогресса по целям мандата ФРС необходимо «некоторое время» и до этих пор программа QE продолжится в текущем объеме.

Брайнард, которую по слухам демократы хотят видят на посту главы ФРС с февраля 2022 года, в ответе на вопрос уточнила, что «некоторое время» зависит от того, как быстро экономика США будет восстанавливаться.

Риторика Пауэлла осталась неизменной, из относительно полезных сведений Джей сообщил, что мартовский отчет по рынку труда США порадовал, но им нужно получить «ряд таких отчетов» для признания прогресса на пути к целям мандата ФРС.

ФРС пытается делать вид прозрачной политики, зависящей от фактических данных, но если ориентиры по повышению ставок примерно понятны, то ориентиры по началу сворачивания программы QE члены ФРС отказываются сообщать рынкам.

Единственно важным было выступление вице-президента ФРС Клариды, который сообщил, что в ближайшие месяцы ожидается временный рост инфляции выше цели по мандату в 2,0%, но если инфляция не упадет к концу текущего года ниже 2,0%, то её рост будет классифицироваться как истинный, а не временный.

( Читать дальше )

Блог им. Kitten |Последний бой Европы. Обзор на предстоящую неделю от 04.04.2021

- 04 апреля 2021, 23:06

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за апрель вышел лучше прогноза в части новых рабочих мест, но отсутствие значительного снижения уровней безработицы разочаровало, как и слабый рост участия в рабочей силе.

Реакция рынка не соответствовала качеству отчета, т.к. ликвидность была низкой из-за выходного в большинстве стран, но частично слабость реакции объясняется и тем, что ожидания у некоторых инвесторов были чрезмерно завышены, были прогнозы по росту новых рабочих мест на уровне 1,8 млн и 3,0 млн человек согласно исследованию ФРБ Далласа.

Ключевые компоненты мартовского нонфарма:

— Количество новых рабочих мест 916К против 660К+- прогноза, ревизия за два предыдущих месяца составила 156К: за январь до 233К против 166К ранее, за февраль до 468К против 379К ранее;

— Уровень безработицы U3 6,0% против 6,2% ранее;

— Уровень безработицы U6 10,7% против 11,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,4% ранее;

— Рост зарплат 4,2%гг против 5,2%гг ранее (ревизия вниз с 5,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,6 ранее.

( Читать дальше )

Блог им. Kitten |Время повышать налоги. Обзор на предстоящую неделю от 28.03.2021

- 28 марта 2021, 22:01

- |

По ФА…

1. Nonfarm Payrolls, 2 апреля

ФРС поставила своей главной целью достижение максимальной занятости, именно от быстроты восстановления рынка труда США зависит время начала сворачивания программы QE с учетом, что рост инфляции в этом году гарантирован.

Если в ближайшие месяцы рост количества новых рабочих мест будет около миллиона человек или более, то ФРС может предупредить рынки об уменьшении размера программы QE с осени на заседании 16 июня.

Администрация Байдена рассматривает частичное открытие границ с середины мая, что должно привести к резкому увеличению найма компаниями, в этом случае рост новых рабочих мест около миллиона вполне логичен, но не факт, что такой рост будет в отчете за март, более логично увидеть резкий рост найма с апреля.

Перед публикацией мартовского нонфарма участники рынка не получат все косвенные данные, т.к. ISM услуг США выйдет 5 апреля.

Кроме того, в пятницу во многих странах выходной, т.е. публикация важного отчета будет происходить на тонком рынке, что может привести к алогичной реакции рынка, реакция по силе может не соответствовать качеству данных, а корреляция может быть нарушена, но рынки отыграют отчет в полной мере со следующей недели.

( Читать дальше )

Блог им. Kitten |Судьба рынков в руках ФРС. Обзор на предстоящую неделю от 21.03.2021

- 21 марта 2021, 23:06

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС осталось неизменным в части указаний по ставкам и программе QE, но оценка роста экономики и динамики рынка труда улучшилась, а финансовые условия признаны благоприятными.

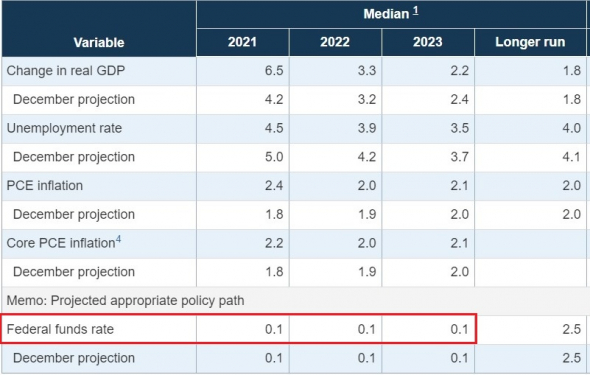

ФРС повысила прогнозы по росту ВВП и инфляции, достижение максимальной занятости теперь ожидается уже в следующем году, как и обещает минфин США Йеллен:

( Читать дальше )

Блог им. Kitten |Дилемма ФРС. Обзор на предстоящую неделю от 14.03.2021

- 14 марта 2021, 23:04

- |

По ФА…

Заседание ЕЦБ

ЕЦБ принял решение об «значительном» ускорении темпов покупки ГКО стран Еврозоны во 2 квартале 2021 года по сравнению с первым кварталом.

Лагард отказалась отвечать на вопрос о количественном выражении прилагательного «значительный», но инсайд после заседания ЕЦБ сообщил, что был достигнут консенсус об увеличении ежемесячных темпов покупок ГКО стран Еврозоны «выше 60 млрд. евро, купленных в феврале, но ниже 100 млрд. евро», при этом члены ЕЦБ разошлись во мнении насколько необходимо снижать рост доходностей для сохранения благоприятных условий.

На текущий момент решение ЕЦБ является адекватным и негативным для евро с учетом, что верхняя граница ежемесячных покупок ГКО ЕЦБ равна размеру программы QE ФРС 120 млрд. долларов, но больше покупок ФРС ГКО США в размере 80 млрд. долларов и разница ещё больше ощутима при сопоставлении ВВП США и Еврозоны, не говоря о разнице в ставках двух ЦБ и отдельной программе QE ЕЦБ в ежемесячном размере 20 млрд. евро.

( Читать дальше )

Блог им. Kitten |ЕЦБ некуда отступать, позади PIGS. Обзор на предстоящую неделю от 07.03.2021

- 07 марта 2021, 23:36

- |

По ФА…

Nonfarm Payrolls

Главным позитивом в февральском отчете по рынку труда США стал рост новых рабочих мест с ревизией вверх за январь.

Тем не менее, темпы роста новых рабочих мест пока далеки от значений, которые необходимы для повышения ставок ФРС ранее конца 2023 года при условии отсутствия чрезмерного роста инфляции.

Ключевые компоненты отчета по рынку труда США за февраль:

— Количество новых рабочих мест 379К против диапазона по прогнозам 182К/198К, ревизия за два предстоящих месяца составила 38К: декабрь пересмотрен до -306К против -227К ранее, январь до 166К против 49К ранее;

— Уровень безработицы U3 6,2% против 6,3% ранее;

— Уровень безработицы U6 11,1% против 11,1% ранее;

— Уровень участия в рабочей силе 61,4% против 61,4% ранее;

— Рост зарплат 5,3%гг против 5,3%гг ранее (ревизия вниз с 5,4%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс