Блог им. Irina_Andersen |Страшная тайна S&P 500

- 13 июля 2016, 16:56

- |

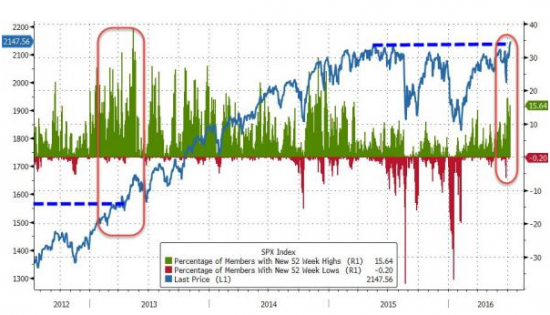

Фондовый рынок США впечатляет. В среду индексы S&P 500 и Dow Jones установили новые исторические максимумы.

Однако при ближайшем рассмотрении все не так однозначно. Пока лишь около 15% компонент S&P 500 находятся на 52-недельных максимумах. Это менее половины 40% наименований, наблюдавшихся при обновлении максимума 2007 года в 2013 году. Таким образом, нынешнее ралли подтверждается не в полной мере.

По материалам сайта Zerohedge

- комментировать

- 20 | ★2

- Комментарии ( 3 )

Блог им. Irina_Andersen |Три причины, почему можем увидеть ралли на фондовом рынке США

- 28 января 2016, 14:43

- |

Начало года на американском рынке акций называют чуть ли не худшим за всю историю его существования. Естественно возникает вопрос, а что же дальше?

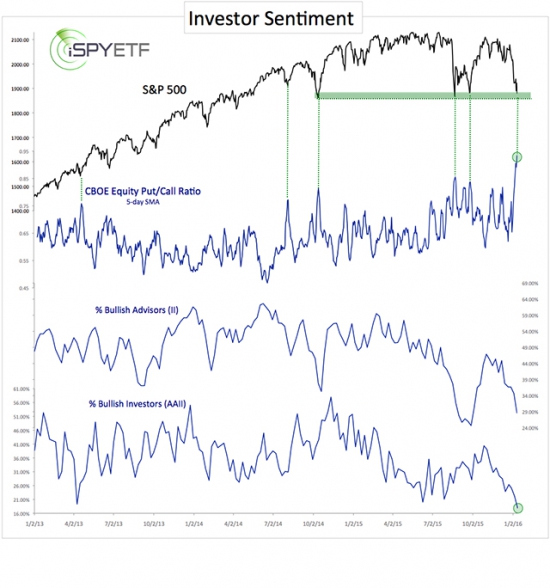

Мнения разняться. Фундаментальные факторы не столь однозначны, впрочем, перспективы монетарной политики ФРС на данный момент играют на руку инвесторам. Но ведь есть еще и более технические моменты. Некоторые из них, сулят фондовому рынку США неплохие перспективы.• Настроения инвесторов (в рамках принципа «от противного»). Так соотношение put/call-опционов и взгляды розничных инвесторов на прошлой неделе оказались крайне пессимистичным, на уровне многолетних экстремумом.

• Техническая картина. Если посмотреть на недельный график S&P 500, то видна разворотная свеча прошлой недели. На протяжении последних 2,5 лет, за подобными моделями в большинстве случаев следовало ралли. В 5 из 9 случаев речь шла об установлении новых исторических максимумов.

( Читать дальше )

Блог им. Irina_Andersen |Сезон отчетности в США может порадовать инвесторов

- 14 января 2016, 12:11

- |

Новый год стартовал в крайне негативном ключе для американского рынка акций. Однако не все потеряно.

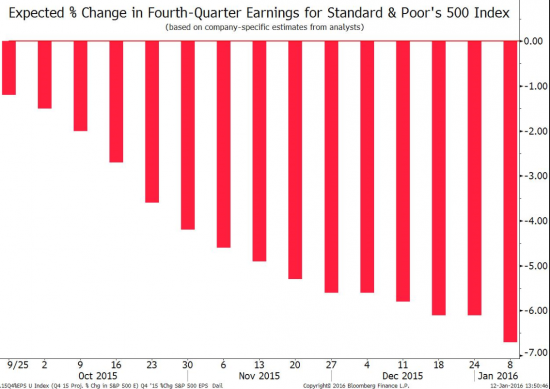

На днях стартовал сезон публикации корпоративной отчетности в США. По мнению стратега Morgan Stanley Адама Паркера, оценки прибыли американских компаний на 4-й кв. меняются в соответствии со стандартной для последних периодов модели. В итоге, результаты корпораций США могут превзойти консенсусы аналитиков, создав благоприятную базу для фондового рынка.

На приведенном ниже графике представлена эволюция оценок динамики консолидированной прибыли компаний S&P 500 на 4-й кв. Из диаграммы видно, что прогноз последовательно снижался.

Согласно последней оценке от Bloomberg, аналитики в среднем ожидают сокращения сводной eps на 6,7%. Главным является то, что на 3-й кв. эксперты прогнозировали сокращение показателя на 6,9%, а на 2-й кв. – на 6,5%. В итоге, материализовалось лишь 3,1% и 1,7% соответственно.

( Читать дальше )

Блог им. Irina_Andersen |Назван январский фактор риска для фондового рынка США

- 28 декабря 2015, 14:02

- |

Традиционно в большинстве случаев на фондовом рынке США наблюдается «январский эффект», характеризующийся неплохой позитивной доходностью, особенно в сегменте малой капитализации.

Однако в последние годы появился дополнительный фактор риска для реализации этой закономерности. Давайте узнаем о нем поподробнее.

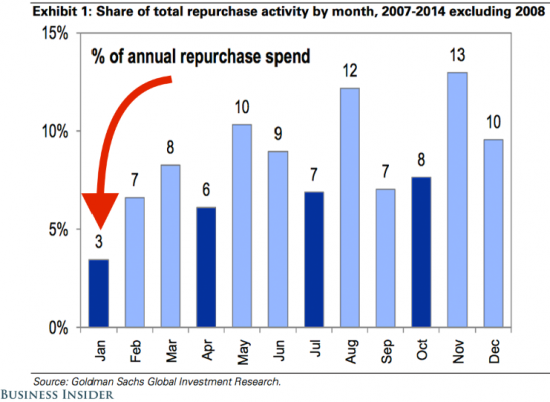

С момента окончания финансового кризиса в 2009 году корпорации из S&P 500 потратили триллионы долларов на программы по обратному выкупу акций. Только в 3-м кв. 2015 года объем buyback составил $156 млрд. Программы эти являлись одним из факторов роста для фондового рынка США в последние годы за счет снижения числа акций в обращении, а также финансового инжиниринга.

Согласно оценкам Goldman Sachs, в следующем году компании S&P 500 потратят на выкуп акций $608 млрд по сравнению с $568 в текущем году. Выглядит впечатляюще, и это позитив. Тем не менее, объем выкупа, как правило, распределяется неравномерно по месяцам. Ноябрь и декабрь являются крайне активными периодами: в последние годы на них приходилось около 23% отчислений на buyback. Однако, как видно из приведенного ниже графика, на январь в среднем приходится лишь 3% объема бюджетов на выкуп.

Как результат, в начале года фондовый рынок США может временно лишиться одного из факторов поддержки. Справедливости ради, следует отметить, что позже в течение года объем выкупа увеличится, то есть будет иметь место отложенный эффект.

Блог им. Irina_Andersen |Рынок США: Спекулятивные бонды подают угрожающий сигнал

- 01 декабря 2015, 18:26

- |

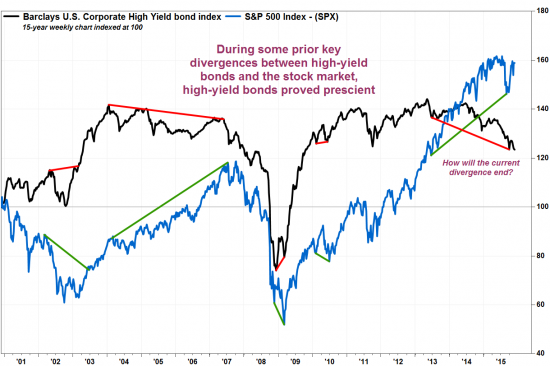

Достаточно продолжительное время на американском финансовом рынке наблюдается интересная дивергенция.

Речь идет о непрекращающемся медвежьем тренде в сегменте спекулятивных облигаций на фоне S&P 500, находящегося неподалеку от исторического максимума. Дело в том, что неблагоприятная ситуация на рынке высокодоходного долга является отражением сжимающейся ликвидности, то есть оттока денег.

По данным аналитической организации FactSet, в последние 15 лет дневная корреляция между индексами Barclays U.S. High Yield Corporate Bond и S&P 500 составляла 0,525.

Таким образом, возникает вопрос, не является ли обозначенное расхождение предвестником новой коррекции на фондовом рынке США?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс