Блог им. AMCapital |Американская инфляция говорит о том, что ФРС прекратит повышение

- 10 мая 2023, 16:54

- |

Сегодня 10 мая в 15:30 по Мск вышли данные по апрельской инфляции в США. Данные показали: м/м = +0.4% (ожид +0.4% / пред +0.1%); г/г = +4.9% (ожид +5% / пред +5%) и базовый CPI = +5.5% г/г (ожид +5.5% / пред +5.6%).

На прошлой неделе ФРС повысила ставку на 0.25 пунктов, при этом отказавшись от продолжения риторики о необходимости дальнейшего повышения, что многие участники финансового мира сочли позитивным сигналом к смене политики. Председатель ФРС Пауэлл по классике сказал, что комитет будет ориентироваться на новые данные в принятие решений о дальнейшем повышении. И вот вышли главные данные, на которые ориентируется ФРС — инфляция.

Многие участники рынка в основном смотрят на показатель Inflation Rate YoY, который привязан к индексу потребительских цен и показывает их изменение за год, но регуляторы больше смотрят на показатель Core Inflation Rate YoY — это базовая инфляция, которая отражает долгосрочную тенденцию изменения уровня цен. И тот и другой снизились, но незначительно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. AMCapital |Инфляция снижается — рынки ликуют. Как долго это продлится?

- 13 апреля 2023, 15:58

- |

Инфляция (общегодовая) в США показала самое сильное снижение за долгие годы — на 1%. Мартовская инфляция составила 5% при ожиданиях 5.2%. Среднесрочно это сильный позитив для акций и прочих рисковых активов. Однако базовая инфляция, на которую ориентируется ФРС при принятии решений, показала рост с 5,5% до 5,6% — это немного настораживает, но вполне может быть месячным лагом.

С этими данными можно ожидать продолжения ралли на рынках вплоть до мая, однако текущий рост не является восстановительным ростом после кризиса 2022 года. Весь 2022 год рынки падали на ожиданиях того, как может быть плохо американской экономике. Будет ей очень плохо или не очень, но рынкам еще предстоит упасть на том, что экономике действительно поплохеет. Сейчас стремительными темпами идет сокращение денежной массы в США, быстрее только в 1930-х сокращали. Падение денежной массы = падение ликвидности = падение экономики.

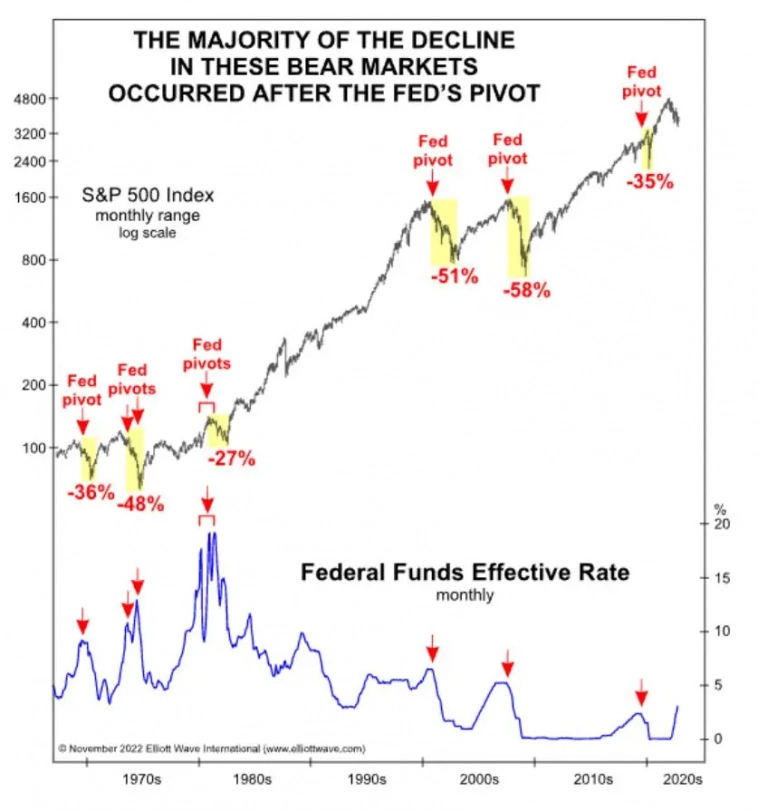

Сокращение спроса, которого хотели добиться американские регуляторы, происходит. Сложно определить скорость падения этого спроса и спрогнозировать рецессию, однако это происходит и будет происходить, и рынки еще обязательно упадут. На инфографике видно, что зачастую крупнейшие падения происходят ПОСЛЕ того, как ФРС разворачивается, и уже потом происходит полноценное движение к новым максимумам.

( Читать дальше )

Блог им. AMCapital |Как ведут себя компании во время кризиса? Урезают расходы или продолжают инвестировать в свой рост?

- 31 марта 2023, 17:04

- |

Финансовая платформа для бизнеса Stripe опубликовала свой аналитический отчет за 2023 год, в котором показано, что компании по-прежнему инвестируют в собственный рост, несмотря на негативный экономический климат. Отчет основан на опросе 2500 руководителей бизнеса в девяти странах и подчеркивает, что предприятия больше уверены в своем собственном росте, чем в здоровье экономики в целом.

Результаты опроса:

— 80% респондентов, независимо от бизнес-моделей, местоположения и размера компании, выразили пессимизм в отношении состояния экономики, назвав инфляцию своей главной проблемой;

— 72% респондентов сообщили, что операционные расходы были выше, чем в предыдущем году;

— 65% респондентов выразили уверенность в росте своего бизнеса в 2023 году;

— 61% респондентов используют текущий спад для экспериментов с новыми способами увеличения своих доходов через электронную коммерцию.

Вывод:

Как мы можем видеть, компании у компаний в приоритете собственное развитие, а не сокращение расходов.

( Читать дальше )

Блог им. AMCapital |Показатели развитых стран в 2022 году — лидеры и аутсайдеры

- 20 декабря 2022, 16:45

- |

С финансовой точки зрения прошлый год был плохим почти для всех — инфляция ~10% годовых в развитых странах привела к сокращению доходов домохозяйств, а инвесторы понесли убытки, так как мировые фондовые рынки упали на 15% и более. Тем не менее некоторые страны неожиданно добились очень хороших результатов.

Чтобы оценить эти различия, The Economist собрал данные по пяти экономическим и финансовым показателям для 34 развитых стран: ВВП, инфляция, инфляция широкого спектра (доля товаров в инфляционной корзине каждой страны, которые выросли более чем на 2% за последний год), показатели фондового рынка и государственный долг. На основе совокупности этих показателей вывели общий бал — некоторые страны представлены в таблице выше.

Впервые за долгое время в лидеры выбились страны Средиземноморья. На первом месте неожиданно оказалась Греция — ранее черная дыра дотаций Евросоюза. Турция в лидерах по росту ВВП из-за тесных торговых связей с РФ. Португалия и Испания также добились высоких результатов. А вот Германия пребывает в аутсайдерах, несмотря на политическую стабильность (фондовые рынки просели на 17%). Прибалтийские страны опустились на самое дно — Эстония и Латвия замыкают список.

( Читать дальше )

Блог им. AMCapital |Разворота рынков в уверенный рост не стоит ожидать до середины 2023 года

- 15 декабря 2022, 15:33

- |

Вчера на ФРС подняла ставку на 0.50% до 4.50%. Это решение было ожидаемым и заложенным в рынки, однако далее комиссия решила немного охладить разогретые позитивными данными о снижении инфляции рынки и озвучить свои неутешительные прогнозы на 2023 год.

Основные тезисы, которые озвучил Пауэлл:

📍Целевой показатель инфляции: 2%;

📍Экономика США значительно замедлилась по сравнению с прошлым годом;

📍Свежие данные по инфляции показывают желанное снижение;

📍Рынок труда остается перегретым;

📍Активность на рынке жилья значительно ослабла;

📍Большинство представителей ФРС видят ставку на 2023 год между 5% и 5,5%;

📍Удерживать ставки на пике продолжат до тех пор, пока не будет уверенности, что инфляция устойчиво снижается к целевому показателю 2%;

( Читать дальше )

Блог им. AMCapital |ФРС, Энергетический кризис и съезд в Китае — главные экономические факторы сейчас

- 20 октября 2022, 15:25

- |

📍Политика ФРС

Президент Федерального резервного банка Сент-Луиса Джеймс Буллард заявил, что ожидает, ФРС прекратит агрессивное повышение процентных ставок к началу следующего года и перейдет к умеренной ограничительной политике по мере снижения инфляции. Это важно услышать именно от него, ибо Буллард считается одним из ястребов ФРС — в этом году он был первым, кто публично предложил повысить ставку на 75 базисных пунктов. Позитив.

📍Энергетический кризис в Европе

Европа утраивает () импорт дешевого бразильского этанола, чтобы справиться с энергетическим кризисом, вызванным конфликтом на Украине. Цены на электроэнергию в Европе настолько высоки, что некоторые производители этанола рассматривают возможность закрытия заводов, а многие компании наращивают производство альтернативных видов этанола. В европейских странах, как и во многих других закон требует смешивать этанол с бензином для обогащения последнего. Дополнительным фактором усиления кризиса станет разрушение энергетической инфраструктуры Украины (уже от 30 до 40%).

( Читать дальше )

Блог им. AMCapital |Круговорот доллара в природе. Как доллар контролирует мировую экономику?

- 19 октября 2022, 18:17

- |

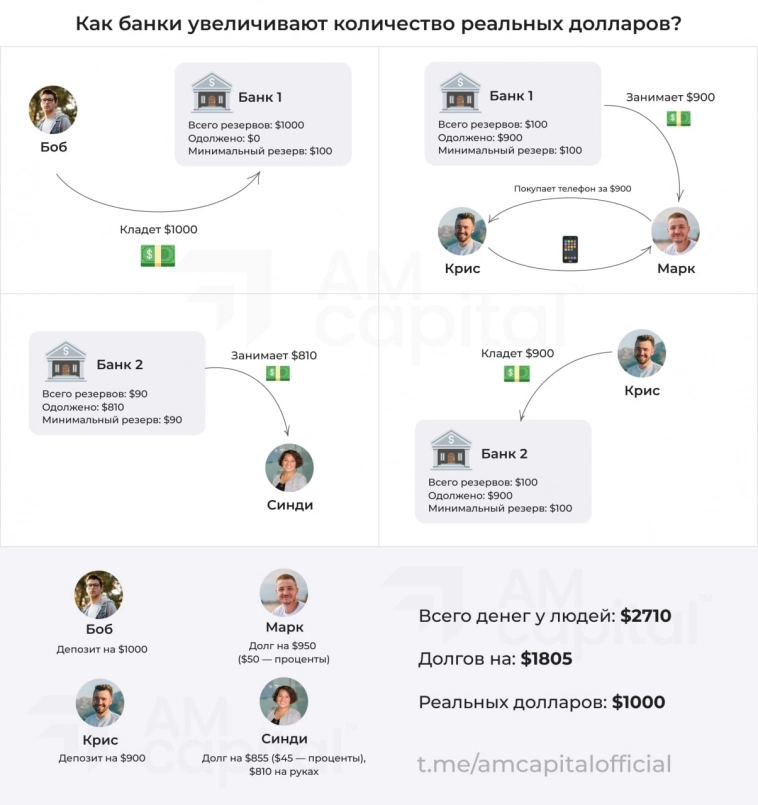

Доллар — это мировая резервная валюта, и когда у доллара проблемы, то проблемы начинаются во всем мире. Разберемся, как работает система.

🔄 Страны экспортируют продукцию в США и получают за это доллары;

↪️ Третьи страны экспортируют в страны, экспортирующие в США и получающие за это доллары;

↪️ Доллары начинают обращаться по всему миру и становятся глобальными ↩️

↪️ Мировые банки создают больше глобальных долларовых активов и пассивов на основе долларов, полученных от торговли с США;

↪️ Спустя годы банковские балансы глобальных долларовых активов и пассивов значительно превышают сумму «реальных» долларов, полученных от торговли с США ↩️

↪️ ФРС удерживает низкую ключевую ставку и применяет количественное смягчение (QE) = печатает деньги

↪️ Доллары становятся более доступными, а глобальные долларовые балансы растут быстрее ↩️

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс