Блог компании Иволга Капитал | Наиболее и наименее доходные облигации с рейтингами от ВВ- до А+. И о росте облигационных доходностей, который никуда не делся

- 22 апреля 2024, 07:03

- |

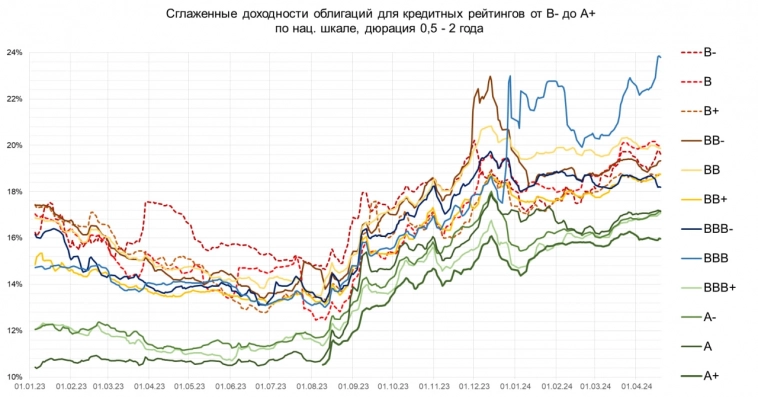

Начнем со второго предложения в заголовке. Пусть котировки ОФЗ последние дни растут, а доходности ОФЗ падают. В корпоративном сегменте тенденция противоположная. И весьма устойчивая. Растут доходности.

Чем дольше ключевая ставка будет оставаться запретительной для кредитования (16% в нынешних реалиях – запретительный уровень), тем больше шансов видеть доходности облигаций выше и выше. Не особенно сомневаемся, что ОФЗ в этот тренд тоже вернутся.

Иллюстрация на графике с динамикой доходностей по рейтингам. На нем есть выброс для рейтинга ВВВ. Эффект Сегежи.

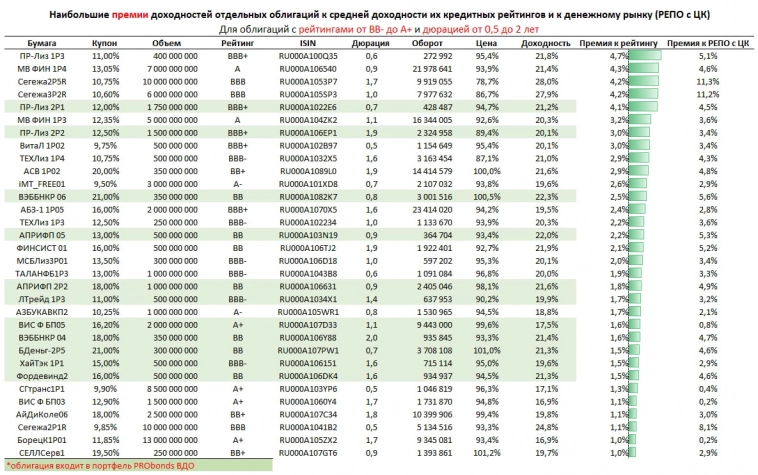

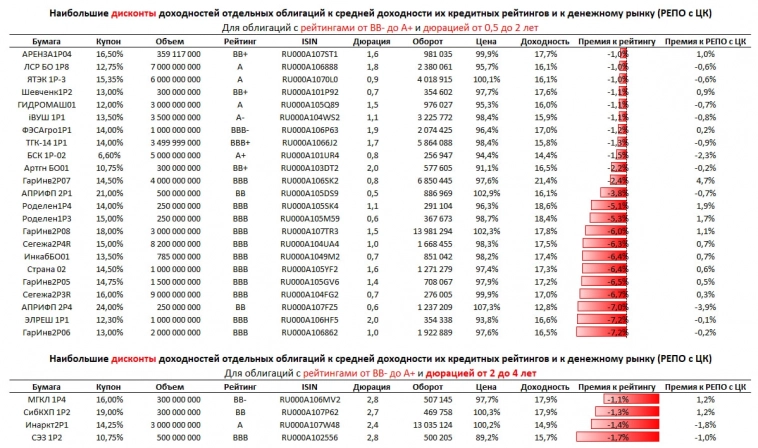

Сегежа же в топе наиболее доходных облигаций. Почти 30% годовых, и это симптом финансового нездоровья. В трех таблицах – облигации с рейтингами от ВВ- до А+, имеющие наибольшие премии и дисконты собственных доходностей к средним доходностям своих кредитных рейтингов. Первые 2 таблицы для облигаций с дюрацией от 0,5 до 2 лет (мы работаем почти только в ней). Третья – наименее доходные (в сравнении со своими рейтингами) облигации с большей дюрацией, от 2 до 4 лет.

Рынок облигаций сейчас – одновременно и достаточно доходный способ для размещения денег, и подверженный рискам способ. Как нам представляется. И лучше действовать, если не выбирая наиболее доходное, то хотя бы отказываясь от наименее.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Спасибо !

Почему?