Блог компании Иволга Капитал | Доходности ВДО (18-20%). И про песочницу, ставшую болотцем

- 07 июля 2022, 08:11

- |

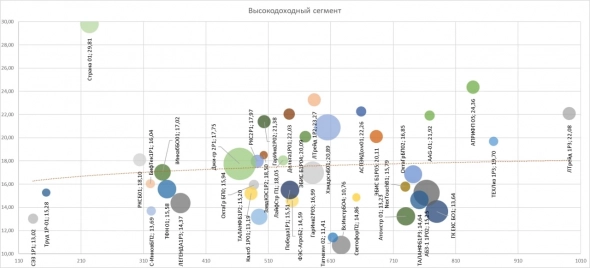

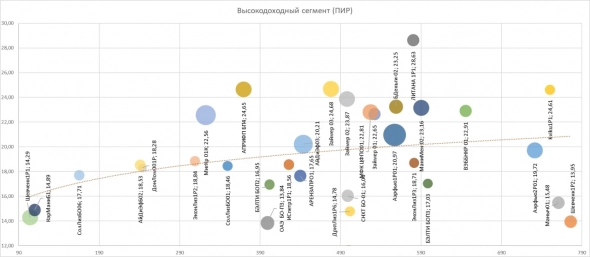

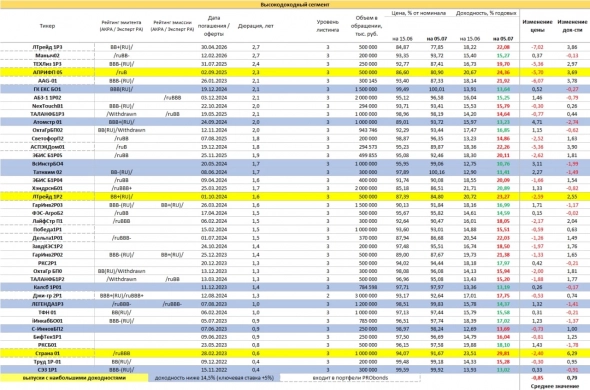

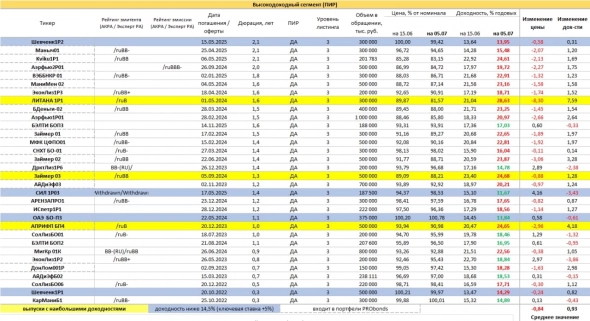

Если не брать облигации Главторга и Максимы Телеком, доходности которых сгруппировались вокруг проблемных 50% годовых, ситуация в сегменте высокодоходных облигаций (кредитный рейтинг, как правило, не выше BBB по нацшкале) более-менее стабильная. Средние доходности на уровне 18-20%. В секторе повышенного инвестиционного риска МосБиржи (ПИР) 20%, вне сектора 18%.

На сегмент ВДО влияют 2 противоположных фактора. С одной стороны доходности постепенно всё же снижаются вследствие общего снижения денежных ставок, какого-то восстановления кредитного процесса и возвращения на рынок розничных инвесторов и их денег. С другой, раз за разом у отдельных эмитентов возникают проблемы, будь то снижение рейтинга или плохая отчетность. Вести бизнес и просто выживать в новой экономической реальности стало сложнее, и для ряда компаний слишком сложнее. Обвалы облигационных котировок, пусть и точечные – достаточный тормоз для сегмента ВДО, чтобы тот продолжительное время не отходил он депрессивной формулы доходности «ключевая ставка +10%».

В таких условиях активность первичного рынка, новых облигационных размещений обещает оставаться низкой. Что плохо для поддержания кредитного качества эмитентов: перезанять непросто. Однако незначительные масштабы предложения новых бумаг делают сегмент более устойчивым к новым общим обвалам. и даже вроде как тянут его выше. А по совокупности, «песочница» превращается в «болотце».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

По облигациям можно снижать первоначальную ставку в последующих купонах. Или дефолт объявить, в случае чего…

Сейчас банки начали предлагать облигации, обеспеченные залогом прав требования, но долгое время имея отношение к ростовщичеству могу сказать, что это… по сути равно ничем не обеспеченному…