Блог компании Иволга Капитал | Краткий обзор портфелей PRObonds. Опережаем облигационный рынок, в т.ч. и высокодоходный

- 23 марта 2021, 06:52

- |

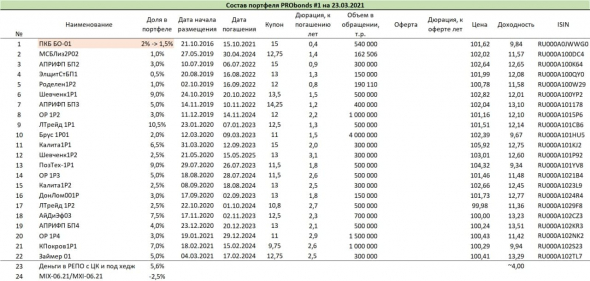

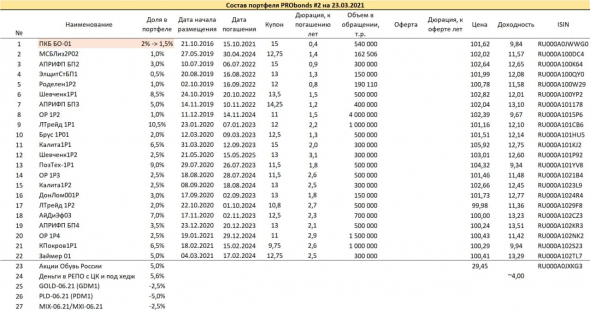

На текущие доходности портфелей, которые рассчитываются за последние 365 дней, всё еще оказывает большое влияние прошлогодняя коррекция. Из-за эффекта низкой базы портфель PRObonds #1 показывает в моменте 18,5% годовых. Портфель #2 такого эффекта не имеет в силу слабой просадки в прошлом марте, его годовая доходность – 11,5%.

С начала 2021 года результаты более близкие: 9,4% годовых у портфеля #1, 8% годовых у портфеля #2. Результаты на фоне общей динамики облигационного рынка неплохие. С начала наступившего года индекс полной доходности гособлигаций теряет 3,6%, индекс корпоративных облигаций в минусе на 0,7%, индекс высокодоходных облигаций Cbonds за неполные 3 месяца вырос, но чуть более чем на 7% годовых.

Вообще, облигационным рынком овладевают апатичные, если не панические настроения. Это хорошо для будущего, поскольку отношение участников рынка к его перспективам, как правило, противоположно этим перспективам. Хотелось бы, конечно, или стабилизации, или роста котировок на рынке в целом. Это позволило бы нарастить доходность и наших портфелей. Однако если рынок продолжит снижаться, мы повторим стратегию прошлой весны, когда на общей панике и находясь в относительно глубокой просадке, портфели меняли менее просевшие позиции в ВДО на более просевшие. С нормальным пониманием того, что цены облигаций редко отражают реальное финансовое положение их эмитентов. Год назад эта стратегия позволила достаточно быстро восстановить результаты, и в итоге, завершить год с облигационной доходностью выше 14%.

Сегодня может быть закрыта короткая позиция во фьючерсе на индекс МосБиржи. Она начинала открываться для хеджирования портфелей на случай серьезного падения всего фондового рынка. Возможно, пока её удержание преждевременно.

Новые облигации в портфелях должны появиться со второй декады апреля. Первый претендент – «Бвстроденьги» (предварительные параметры: 400 млн.р., 3 года, купон 12,75%, облигации предназначены для квалифицированных инвесторов). Также в апреле портфель могут пополнить облигации строительной компании.

Целевой доходностью для обоих портфелей на этот год остается 11%. Все операции портфелей публикуются в открытом доступе до момента их совершения.

Не является инвестиционной рекомендацией (https://www.probonds.ru/upload/files/15/35d1bb8a/Disklei%CC%86mer_dlya_portfelei%CC%86.pdf)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 23 марта 2021, 18:05

- 23 марта 2021, 18:37

- 23 марта 2021, 18:58

- 24 марта 2021, 06:55

- 29 марта 2021, 17:49

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал