Блог им. niregun |текущий портфель, 29-11

- 30 ноября 2016, 10:43

- |

на днях подписался на платный стокчарт.ком (воспользовался кибермандэй и скидкой 30%)

особенно нравятся там возможность построения графиков относительной силы (индустрии к индексу), позволяет находить трендящие

а пока картина по портфелю такова:

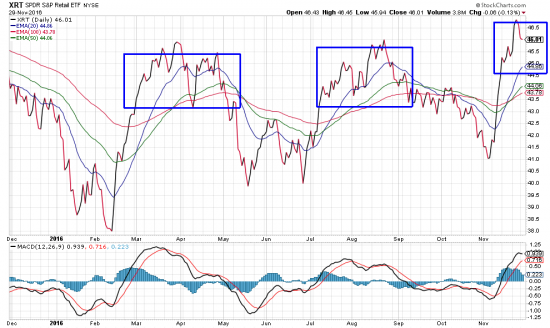

XRT продал с лосиком, купил поздно/дорого и сейчас может быть откат/застой. Резать маленьких лосей не больно.

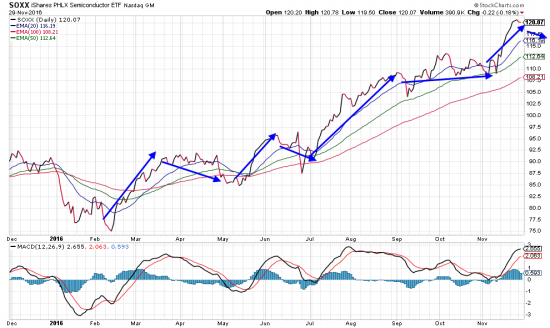

SOXX продал, +3% забрал, несмотря на то, что проспал половину движения. Сектор самый волательный и может откатить.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. niregun |как я покупаю себе в портфель

- 25 ноября 2016, 16:12

- |

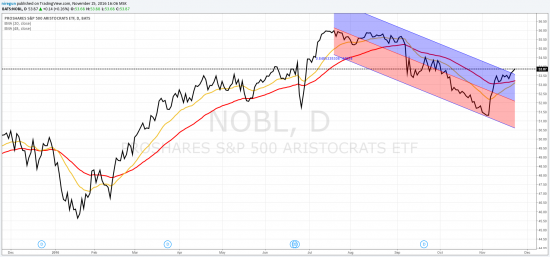

сегодня буду добавлять в портфель етф NOBL. Куда входят компании трудяжки, более 20 (или сколько там) лет увеличивающие выплаты по дивидендам. На дивиденды мне нас%ать, замысел — компании ТОЛЬКО растут, значит имеют устойчивые преимущества и очень конкурентоспособны. Часто обгоняют индекс. А в етфе сводится к 0 риск по отрасли (привет медицине) или отдельной компании (привет инвесторам Валеанта).

А теперь техника, вот какая картинка рисуется — пробой канала и пересечение 2 СС.

Блог им. niregun |текущий портфель, 22-11

- 23 ноября 2016, 11:15

- |

вывод — высиживай тренд, а не убегай с копейкой...

благодаря товарищу из темы не продал так SOXX, в итоге еще процент/другой плюса...

Сегодня докупался самыми растущими отраслевыми етфами: XRT, VOX, VNQ (разворот или отскок?), ITA (нахрена выходить надо было?!).

RYH (healtcare) — закрыл лося в -2% Пусть в пол он не упадет, но сидеть месяцы с лосями как в XLP, VNQ — желания нет.

Далее мой вью такой — пока индекс будет расти, ибо:

1. оптимизм пока не на максимуме;

2. растет широким фронтом и есть отстающие отрасли которые могут подтолкнуть — real estate, staples, healthcare;

3. хватает идиотов кто будет шортить «коль индекс вышел на хай»;

4. ставка уже заложена в цене;

5. бонды не настолько подешевели чтобы деньги пошли в них и, вероятно, ставка повышаться будет в 2017 и 18 годах, посему в бонды народ пока и не идет...

текущий портфель таков:

SPY DIA QQQ NOBL XLP VNQ GLD XLP SOXX PRN ITA VOX XRT

SGTPY валяется в боковике, хоть не падает отвесно уже…

Блог им. niregun |текущий портфель, фиксация для себя. 17-11

- 18 ноября 2016, 11:15

- |

продал все сильно выросшее (можно говорить что не высиживыю тренд) — ITA, FTA, IBB, IWO 5-8% за пару недель тоже неплохо

позавчера купил выбивший вверх SOXX (полупроводники)

итого имеем:

DIA, SPY, QQQ, NOBL -широкие индексы с немного разным уклоном и разными точками входов

GLD — недавно зафиксил лося, сегодня буду фиксить лося. Разворота пока не предвидится — так зачем растить лося?

XLP, VNQ — СИЛЬНО кореллируют с трежаками, которые неистово продают. Буду держать и усредняться процентов на 10 ниже, многогодовой вектор только вверх. +дивиденды на фоне которых Сбербанк рыдает.

SOXX — трендовая тема полупроводники, выбили хаи и пошли наверх

PRN — трендовые индастриалз. Оружие, строители.

RYH — безрисковый хэлскэ, от биотеха до таблеточников. Интересен равным весом всех.

кэш — процентов 15, тк продал часть портфеля с прибылью. Смотрю что дальше, если бонды будут дальше лететь вниз — вероятно, пойду в короткие (4-5%) для ожидания распродаж (раз в год легко 10% скидки раздают).

Блог им. niregun |текущий портфель, фиксация для себя. 15-11

- 15 ноября 2016, 23:33

- |

На премаркете увидел что бодро выкупают технологические компании, ФАНГ которые и с открытия сразу добавил QQQ (который лосил до сих пор).

Еще в аргумент был ТА — там был тест канала и бумага не вывалилась, значит можно брать на отскок, что и сделал. К концу дня +1% с момента покупки.

Вчера побоялся покупать нефтяные активы, а зря. (

Под закрытие куплю ЕМ, в расчете на удержание уровня над 200дневкой. Ну и надо что то трендящее вне США.

В целом портфель тот же, только позицию в QQQ увеличил и ЕЕМ купил.

Блог им. niregun |текущий портфель, фиксация для себя. 14-11

- 15 ноября 2016, 10:12

- |

Потихоньку ребалансирую портфель по трендам и это ПОКА себя оправдывает.

Продал (ю) все активы что начинают работать хуже рынка, покупаю в те что НАЧИНАЮТ работать лучше.

Закрыл вчера IHI (вывалилось из канала и падало сильно хуже рынка), наполовину сократил позиции в GLD, XLP.

Увеличил позицию в трендовых (растущих лучше рынка) активах: докупил етф индастриал из моментум стаков — PRN, здравоохранение — RYH (там равными долями из разных секторов хэлскэ, снижая риск внутри отрасли).

Итого портфель сейчас:

DIA

SPY

QQQ (если сегодня вываливается из канала — продаю)

NOBL

IWO

ITA

IBB

RYH

VNQ (хорошо что дотерпел и не продал, начало отскакивать)

FTA

PRN

GLD (аутсайдер с лосем)

XLP (аутсайдер с лосем)

Блог им. niregun |текущий портфель, фиксация для себя. 11-11

- 13 ноября 2016, 17:19

- |

Выводы за последние пару недель:

1. Покупки по настроению рынка ПОКА себя оправдали. В дни, когда страх пробил 20 я докупался и сейчас могу отдать +5%. Чего делать не буду. Покупал верняковые варианты — DIA, NOBL.

2. Покупки которые делал ДО полного страха пока около 0.

3. Рано начал покупать «ножи» — слабые сектора. XLP, VNQ — в итоге сижу с прилчными лосями там. Но учитывая их слабую толику и долгосрочное «тольковверх» фиксировать убытки не буду. Жду когда они прекратят падение и пойдут хотя бы в боковик.

4. Рано и, вероятно, слишком самонадеянно зашел в СургутПреф. Вкладывать в 1 бумагу, тем более такую темную — глупо. За это время другие росс компании сделали +5..7%, а я натарил ножей и превратил в лося, которого смотрю.

5. Молодец что сжал фаберже и прирезал лосей — отдал рынку трежаки. Не понимаю зачем держать в портфеле пикирующие ножи. Тем более часто кореллирующие с акциями в последний год.

6. ГДХ чудом выскочил, с того момента они прошили вниз процентов 15. Решил завязать с лудоманством, как и с металлами.

7. Отлично ведут себя сильные сектора, типа оборонка ITA, value FTA, IWO. Там рост и заработок.

8. Золото пока не дрыгаемся, а «жопарастет» (

9. Рад что диверсификации ради не полез в ЕМ, там сейчас «жара».

текущий портфель:

SPY широкий рынок

QQQ упор в технологии

DIA широкий рынок с защитным уклоном

NOBL аналогично +супер компании

IWO широкий рынок, рисковые компании

XLP купил надежный сектор «со скидкой»

FTA начал трендить лучше индекса

ITA аналогично

VNQ нужен в портфеле, купил со скидкой (фейспалм)

IBB купил на унижении, рисково но прибыльно

GLD не кореллирует ни с чем

SGTPY попытка «я умнее всех»

cash

Блог им. niregun |текущий портфель, фиксация для себя 1-11

- 01 ноября 2016, 23:33

- |

наконец я дождался уровня страха ниже 20! ура! боимся и ждем апокалипсису )

портфель перетрахнул, сейчас картина такова

SPY 10%

QQQ 5%

DIA 4%

XLP 7%

ITA 5%

VNQ 5%

IBB 3%

GLD 8%

GDX 3%

BND 10%

PALL 3%

SGTPY 30%

cash 7%

Блог им. niregun |текущий портфель, фиксация для себя, 11-10

- 12 октября 2016, 10:38

- |

Посмотрел с утра как бодро индекс стал вываливаться из боковика и… с лосями распродал все американское, причины:

1. по графикам достаточно важный уровень 2140 и его не удержали;

2. ема14 пробила вниз ема 48, а по статистике это часто показывает смену тренду;

3. целый ряд других знаков ТА показывает на слабость рынка.

Короче лучше купить при выходе 2180 и выше, чем сейчас скататься на 2000.

з.ы. буду изучать покупку индекса через продажу путов, коль я мысленно настроен покупать на определенных уровнях. Почему бы премию не заработать на этом?

ззы тестирую виртуальные портфели акций (не етфов), собраных по совершенно разным признакам. Никто не может обогнать индекс, зато «накормил» бы брокера (в каждом по 20-30 акций).

зззы впечатлился некоторыми компаниями, которые за 10 летний отрезок обогнали индекс в РАЗЫ и на месячных графиках выглядят как ррракета. У таких компаний есть однозначно мощные УТП и всякие газпромы/магниты на их фоне это ржач. Думаю как собирать их с распродаж. (хотя у них тоже бывают скатывания вниз и топтание в боковике)

Блог им. niregun |текущий портфель, фиксация для себя, 10-10

- 11 октября 2016, 10:50

- |

Вслед за TLT продал 10-летки IEF. Рынок окончательно заложил поднятие ставок и валит трежеря вниз.

XLP не продаю, хотя лось там приличный, буду ждать разворота и усреднятся. На недельках тренд там просто конский и бояться не за что.

из портфеля продал банковский сектор КВЕ, +3% за неделю

докупил волатильные ЕТФы с хорошим моментумом: XBI, SPHB, для экспозиции на рынки вне США: EWJ, EEM.

итого портфель:

акции IWM SPHQ SPHB XLP XLK XBI EEM EWJ 64%

трежеря BND 16%

металлы GLD PICK 20%

Заметил что начал слабеть индастриал сектор, XLI стал работать хуже индекса. Присмотрел 5-7 компаний мечты, у которых 10 летний график выглядит просто фантастически. Например — NOC, DHR. Пенсионерский сургутП подходит к безубытку, как заберу процентов 10 там — переложусь в компании легенды или иные униженные из XLP сектора.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс